Calendário Econômico: Livro Bege do Fed, guerra comercial, dado de atividade no BR

- Neste artigo, nosso objetivo é encontrar novas ações de tecnologia que estejam subvalorizadas e possam registrar bom desempenho em meio à atual liquidação no setor.

- Usando o filtro de ações do Investing Pro+, elencamos três empresas que estão relativamente baratas em relação aos seus pares, graças aos seus fortes fundamentos e baixos valuations.

- Levando isso em consideração, as empresas Applied Materials, Dell Technologies e NortonLifeLock cumprem os requisitos estabelecidos.

- Quer ter outras ideias de outras ações fora do radar para adicionar à sua carteira? Membros do InvestingPro+ têm acesso exclusivo a diversas ferramentas e dados de pesquisa. Saiba mais »

As ações de tecnologia têm sofrido bastante desde o início de 2022, com o temor cada vez maior em relação aos planos do Federal Reserve de realizar um aperto agressivo da sua política monetária, o que acabou gerando uma ampla liquidação no setor.

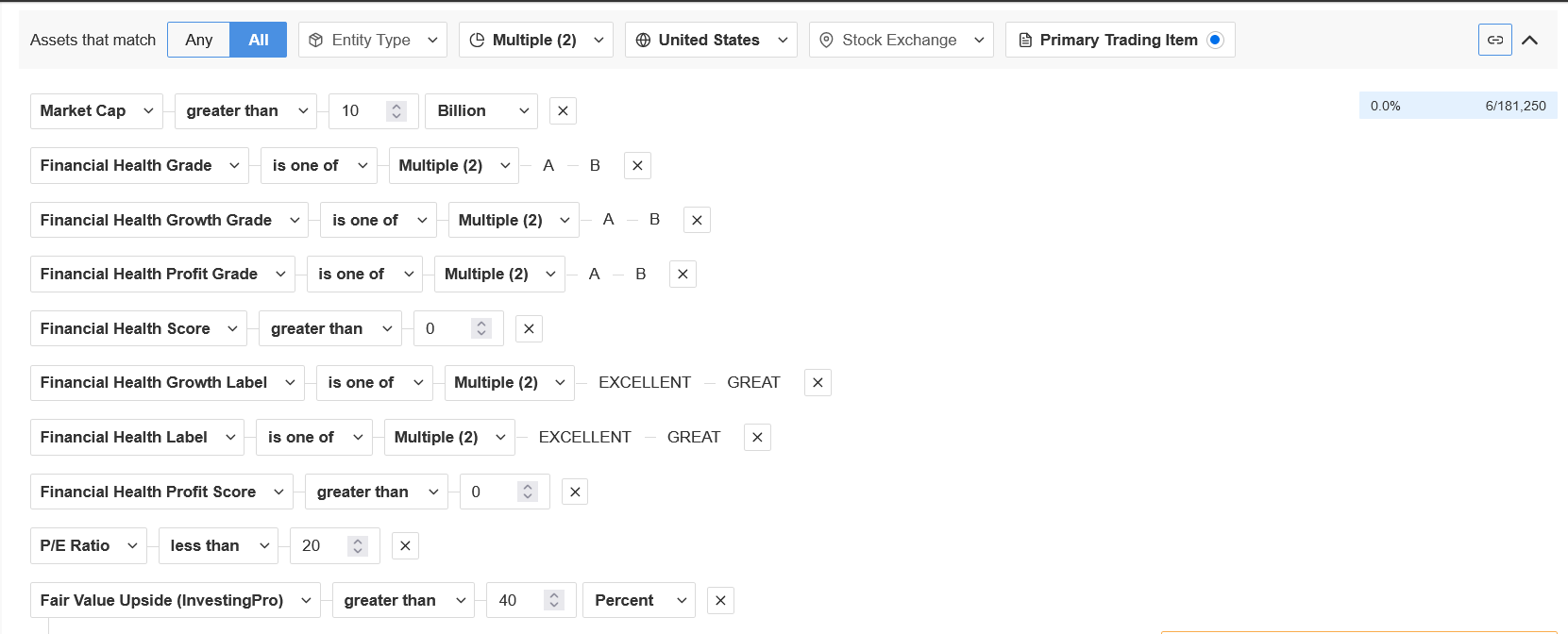

Dessa forma, usando o filtro de ações do Investing Pro+, realizamos uma pesquisa metódica para vasculhar as mais de 10.000 ações listadas nas bolsas dos EUA e elaborar uma pequena lista de empresas de tecnologia subvalorizadas e com boas perspectivas de crescimento.

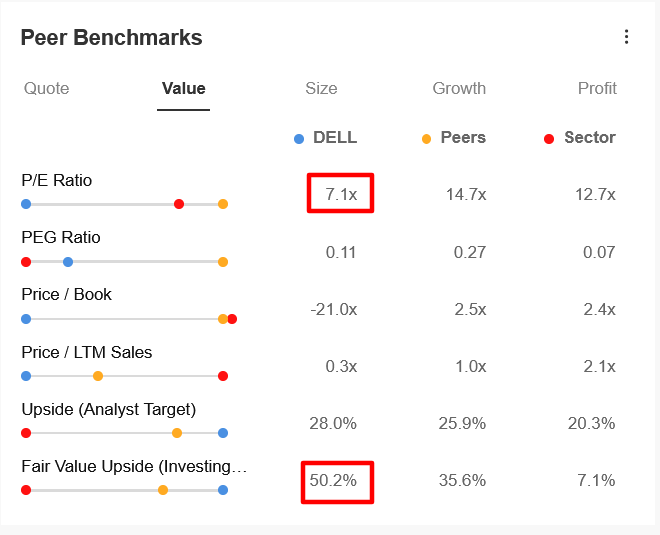

Decidimos focar apenas em ações com uma capitalização de mercado de US$10 bilhões ou mais e uma relação preço/lucro (P/L) abaixo de 20. Em seguida, buscamos empresas cujo potencial de alta com base no valor justo do InvestingPro fosse de mais de 40%.

Fonte: InvestingPro

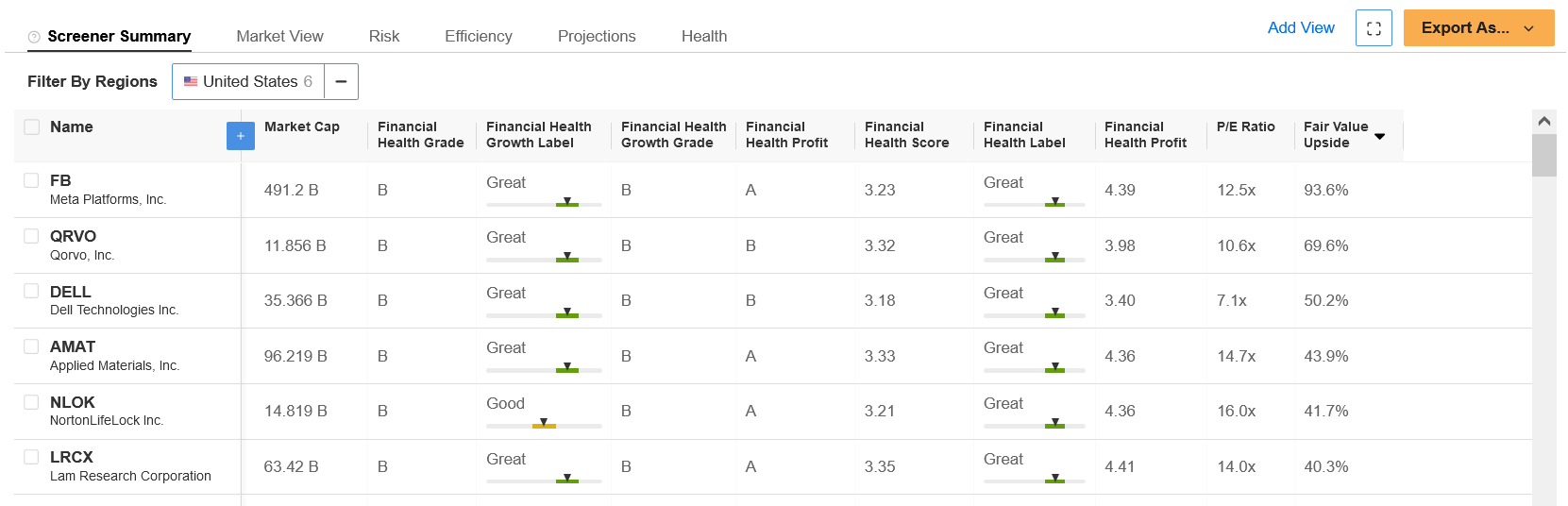

Após aplicar esses critérios, ficaram apenas seis empresas em nossa lista no total.

Fonte: InvestingPro

Vamos, então, fazer uma análise mais aprofundada das três melhores ações que, com base nos modelos do InvestingPro, podem entregar os resultados mais robustos.

1. Applied Materials

- Grau de Saúde Financeira: B

- Índice P/L: 14,7

- Capitalização de Mercado US$96,2 bilhões

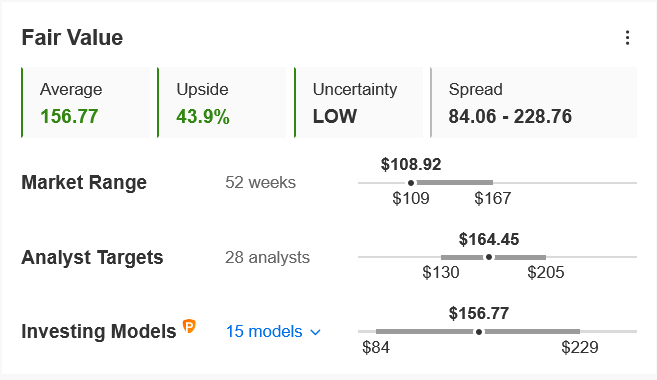

- Potencial de alta para o Valor Justo do Pro+: +43,9%

A Applied Materials (NASDAQ:AMAT) (SA:A1MT34) é uma das principais fornecedoras de equipamentos de produção, serviços e software para a indústria de semicondutores.

A companhia também fornece produtos para projetar e fabricar telas de cristal líquido e de diodo orgânico emissor de luz (OLED), além de outras tecnologias de telas para dispositivos de consumo, como televisores, smartphones, tablets, laptops e computadores pessoais.

A empresa sediada em Santa Clara, Califórnia, enfrentou dificuldades neste ano, ficando bem atrás tanto do Índice de Semicondutores geral quanto do mercado mais amplo, em meio às restrições das cadeias de fornecimento.

No acumulado do ano, a AMAT viu suas ações afundarem cerca de 31%. Além disso, as ações dessa fabricante de equipamentos de chips acumulam queda de quase 35% desde a máxima recorde de US$167,06 tocada em 14 de janeiro.

A AMAT encerrou o pregão de terça-feira na mínima de 13 meses a US$108,92, o que concede a essa fabricante de equipamentos de semicondutores uma capitalização de mercado de US$96,2 bilhões.

Apesar desse baixo desempenho, os papéis da Applied Materials parecem ser uma sólida aposta de valor para investidores que buscam se posicionar para uma recuperação da indústria de semicondutores nos próximos meses.

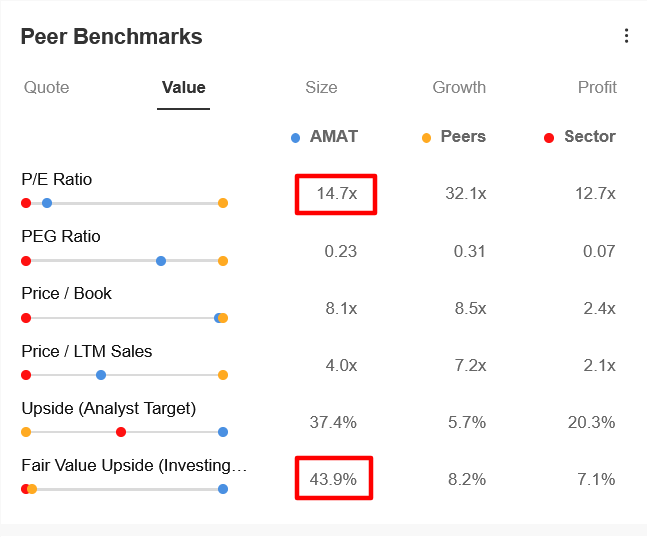

De fato, a AMAT possui um índice P/L comparativamente baixo, de 14,7, o que a torna muito mais barata do que concorrentes notáveis no grupo de semicondutores, como ASML Holding (NASDAQ:ASML), KLA-Tencor Corporation (NASDAQ:KLAC) e Teradyne (NASDAQ:TER).

Fonte: InvestingPro

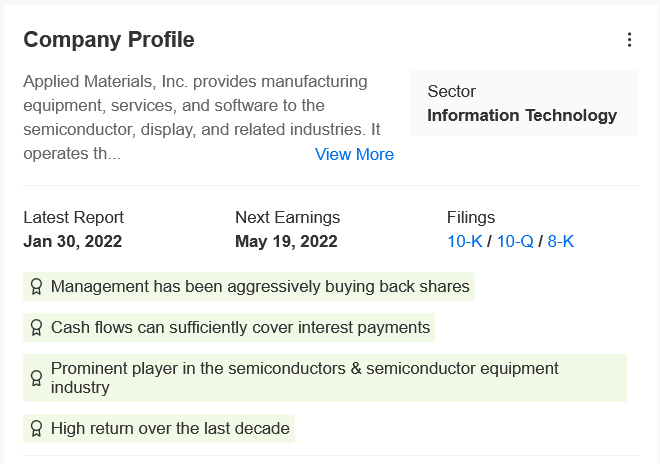

O Pro+ apresenta mais alguns insights importantes sobre o papel, com destaque para recompra de ações e saudáveis fluxos de caixa:

Fonte: InvestingPro

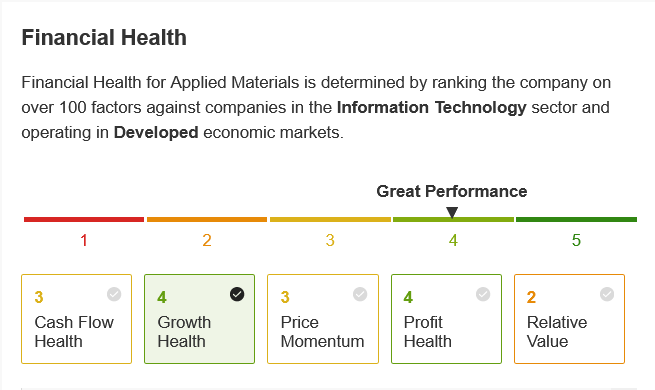

O Pro+ também fornece um rápido panorama da condição de saúde financeira dessa fornecedora de equipamentos de chips, que possui uma nota de 4/5, graças às suas excelentes perspectivas de crescimento de vendas e lucro:

Fonte: InvestingPro

A um preço abaixo de US$ 110, a AMAT está extremamente descontada, de acordo com os modelos quantitativos do InvestingPro, que indicam um potencial de alta de cerca de 44% nas ações da AMAT em relação aos níveis atuais nos próximos 12 meses.

Fonte: InvestingPro

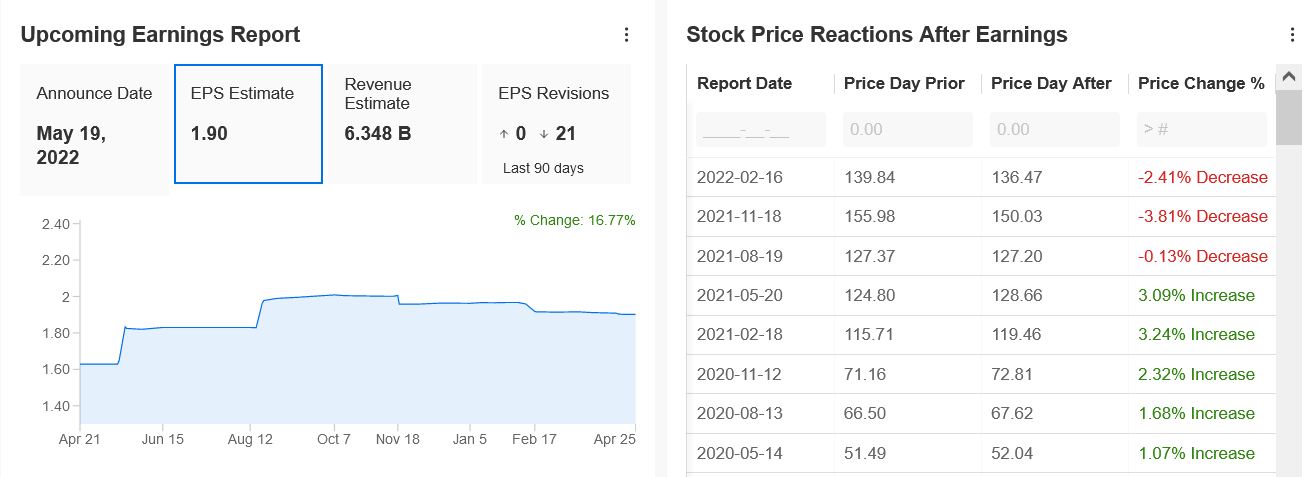

A Applied Materials, que superou facilmente as expectativas do mercado quanto às suas receitas e lucro no último trimestre, divulga seus balanço após o fechamento do mercado em 19 de maio.

As estimativas consensuais são de um lucro por ação (LPA) de US$ 1,90 para o 2º tri fiscal, uma alta de 16,5% em relação ao LPA de US$ 1,63 no mesmo período do ano passado. A receita teve um salto de quase 14% ano a ano, para US$6,34 bilhões.

Fonte: InvestingPro

2. Dell Technologies

- Grau de Saúde Financeira: B

- Índice P/L: 7,1

- Capitalização de Mercado US$35,3 bilhões

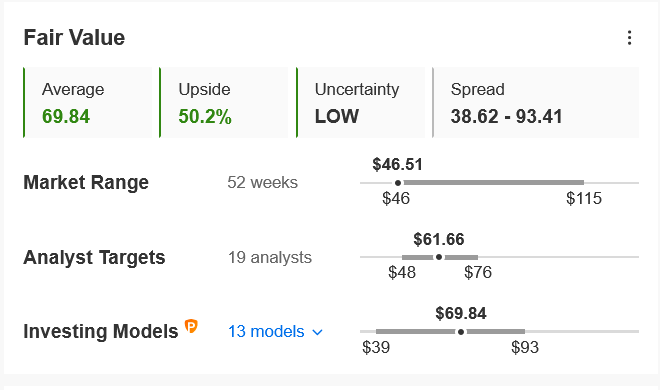

- Potencial de alta para o Valor Justo do Pro+: +50,2%

A Dell Technologies (NYSE:DELL) (SA:D1EL34), constituída após uma fusão entre a Dell e a EMC Corporation em 2016, é uma grande fornecedora mundial de soluções de tecnologia da informação.

A variedade de produtos da Dell abrange computadores pessoais, servidores, software computacionais, segurança de rede e computadores, além de serviços de segurança de informação.

Em vista do frágil sentimento em relação a vários dos nomes mais famosos no setor de tecnologia, as ações dessa empresa sediada em Round Rock, Texas, vêm sofrendo certa turbulência ultimamente, tocando uma série de novas mínimas de 52 semanas nos últimos pregões.

A DELL, que acumula queda de 17,2% no ano, encerrou a sessão de ontem cotada a US$46,51, o que lhe concede uma capitalização de mercado de US$35,3 bilhões. Nos níveis atuais, os papéis da empresa encontram-se cerca de 60% abaixo do pico histórico de US$115,00 tocado em outubro de 2021.

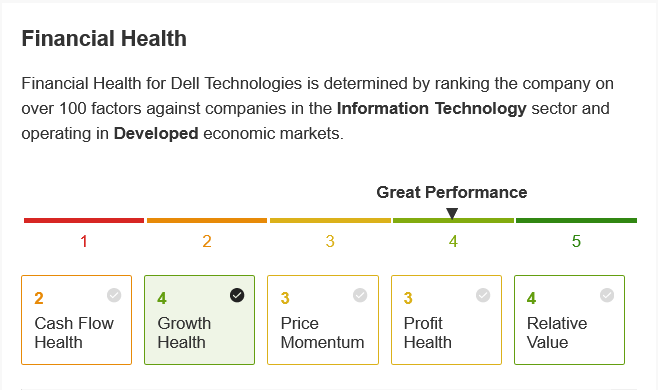

Como aponta o Pro+, a DELL está em excelente condição financeira, graças a fortes perspectivas de lucro e crescimento, além de ter um valuation atraente.

Fonte: InvestingPro

A empresa é negociada com um índice P/L de 7,1, bem abaixo da mediana do setor, de 12,7, o que a torna muito mais barata do que seus concorrentes, cujo múltiplo P/L coletivo é de 14,7.

Além disso, a Dell lidera o setor em algumas de suas métricas de rentabilidade e vendas, graças a um crescimento de receita de quase 17%, mais do que os 12,5% registrados por seus concorrentes.

Fonte: InvestingPro

É importante ressaltar que as ações da DELL estão subvalorizadas no momento, de acordo com os modelos do InvestingPro, e podem registrar um alta de 50% nos próximos 12 meses até seu valor justo de US$69,84.

Fonte: InvestingPro

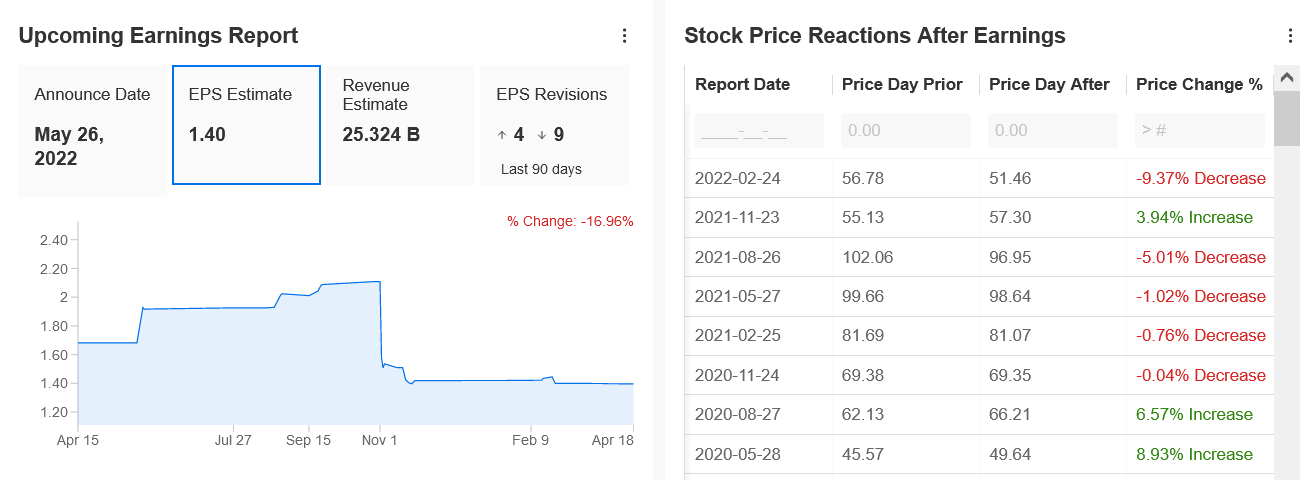

A Dell deve apresentar seu balanço do 1º tri após o fechamento, na sexta-feira, 27 de maio. A estimativa consensual de LPA é de US$1,40 sobre uma receita de US$25,3 bilhões.

Fonte: InvestingPro

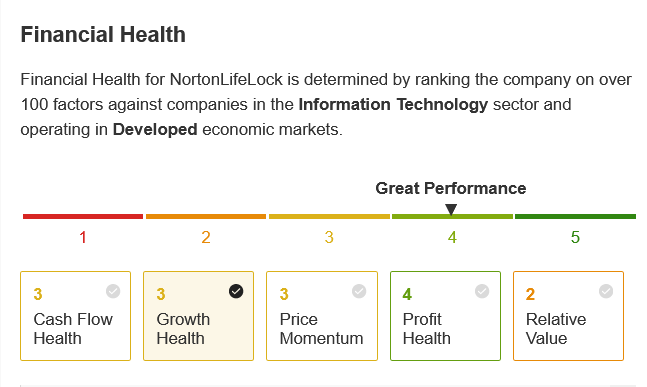

3. NortonLifeLock

- Grau de Saúde Financeira: B

- Índice P/L: 16

- Capitalização de Mercado US$14,8 bilhões

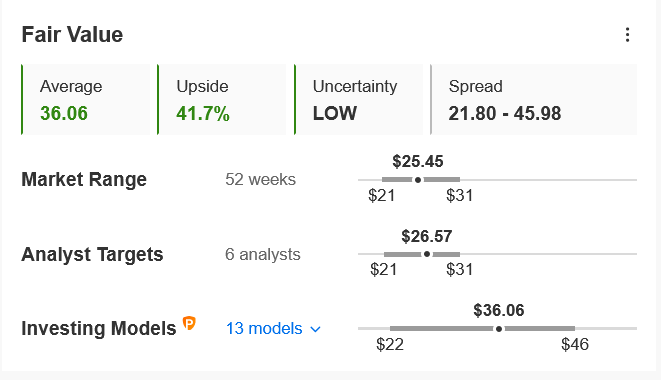

- Potencial de alta para o Valor Justo do Pro+: +41,7%

A NortonLifeLock (NASDAQ:NLOK), anteriormente conhecida como Symantec Corporation, é uma das principais fornecedoras de software e serviços de segurança cibernética. Entre os produtos de maior destaque dessa empresa da Fortune 500 estão o Norton 360 Security, Norton Security, a rede virtual privada (VPN) Norton Secure, Avira Security, entre outras soluções de segurança para o consumidor.

Sediada em Tempe, Arizona, a empresa se beneficiou da robusta demanda por suas ferramentas de segurança, em meio ao aumento das ameaças de segurança digital. Apesar da atual liquidação nas ações de tecnologia, as ações da NortonLifeLock se desvalorizaram apenas 2% no acumulado do ano, superando facilmente o desempenho do Nasdaq Composite no mesmo período.

A NLOK disparou até a máxima histórica de US$30,92 em 10 de fevereiro e fechou o pregão de terça-feira a US$25,45. Nos níveis atuais, a empresa de segurança cibernética, que registra alta de cerca de 15% nos últimos 12 meses, tem uma capitalização de mercado de US$14,8 bilhões.

Com uma nota 4 de saúde financeira numa escala que vai até 5 no Pro+ e um valuation extremamente atraente, a NLOK parece ser uma boa opção para investidores que desejam se proteger da maior volatilidade nos próximos meses.

Fonte: InvestingPro

Considerando a atual disparada na demanda por software de segurança para proteger PCs e aparelhos móveis contra vírus e ataques cibernéticos, as ações da NLOK podem se valorizar cerca de 42%, de acordo com o modelo do Investing Pro, fazendo-a se aproximar do seu valor justo de US$36,06.

Fonte: InvestingPro

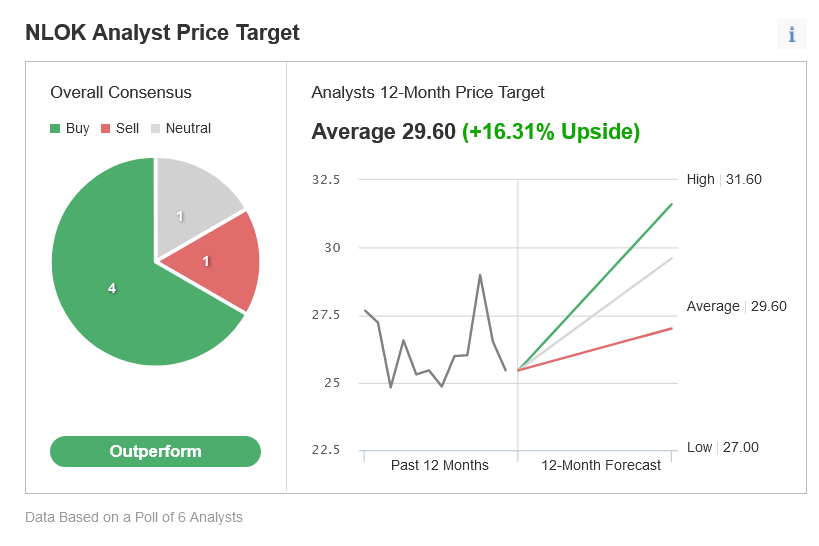

Os analistas também estão otimistas com a empresa de software como um serviço, citando seus fortes fundamentos de mercado. O preço-alvo dos analistas para a NLOK é de cerca de US$30,00, o que representa um potencial de alta de aproximadamente 16% em relação aos níveis atuais nos próximos 12 meses.

Fonte: Investing.com

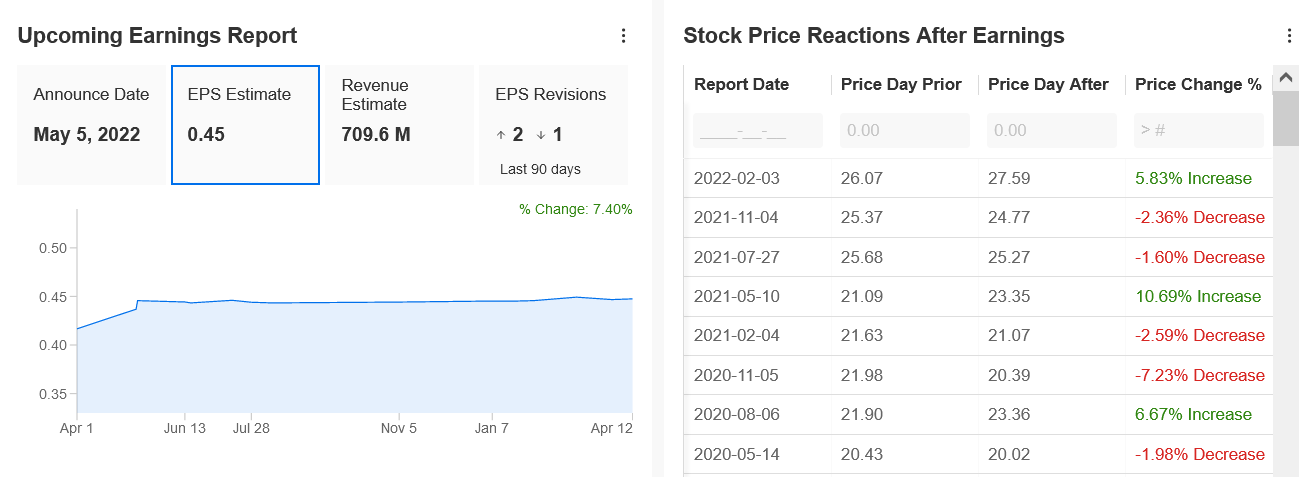

A expectativa é que a NortonLifeLock registre sólidos resultados e crescimento de receita ao apresentar seu próximo balanço após o fechamento, no dia 5 de maio. As estimativas consensuais são de um lucro por ação (LPA) de US$0,45 para seu 4º tri, uma alta de 12,5% em relação ao LPA de US$0,40 no mesmo período do ano passado.

A receita deve saltar cerca de 6% ano a ano para US$709,6 milhões.

Fonte: InvestingPro