ViaSat disparou 328%; como nossos modelos de IA anteciparam a alta?

- As ações de tecnologia de alto crescimento perderam atratividade com o aperto da política monetária nos EUA para combater a disparada da inflação.

- A forte liquidação criou oportunidades interessantes de compra de diversas “ex-queridinhas” do mercado, cujos valuations caíram pela metade ou mais.

- Nesse contexto, três ações se destacam: Datadog, Cloudflare e Roku, graças à sua sólida perspectiva de demanda.

- Se você deseja ter ferramentas, dados e conteúdos para tomar as melhores decisões de investimento, experimente o InvestingPro+.

Ações de tecnologia que estavam voando alto acabaram despencando forte em 2022, diante dos planos do Federal Reserve de apertar agressivamente sua política monetária.

De fato, o índice Nasdaq Composite, repleto de papéis do setor, acumula queda de 22,8% no ano, ficando bem atrás dos retornos comparáveis do Dow Jones Industrial e do S&P 500 no mesmo período.

Apesar da recente volatilidade, destacamos abaixo três ex-queridinhas do mercado que valem a pena ser levadas em consideração, à medida que o grupo tenta se recuperar da liquidação mais ampla do mercado.

Todas têm espaço de sobra para crescer em seus respectivos segmentos, representando, portanto, ótimas oportunidades de investimento no longo prazo.

1. Datadog

- Desempenho no acumulado do ano: -46,4%

- Recuo desde a máxima histórica: -52,2%

- Capitalização de Mercado US$ 30,1 bilhões

Em razão da fragilidade do sentimento em relação às ações de tecnologia de primeira linha, principalmente as do setor de software como um serviço, a Datadog (NASDAQ:DDOG) acabou sendo impactada pela forte redefinição de valuations em todo o espaço tecnológico nos últimos meses.

Depois de avançar 160% e 80%, respectivamente, em 2020 e 2021, a Datadog, que fornece uma plataforma de análise de dados e monitoramento de segurança para desenvolvedores de software e departamentos de tecnologia da informação, viu suas ações recuarem cerca de 46,4% neste ano.

A DDOG fechou o pregão de terça-feira a US$ 95,39, cerca de 52% abaixo do seu pico recorde de US$ 199,68 tocado em novembro de 2021. Nos níveis atuais, a empresa de software como um serviço (SaaS) sediada em Nova York tem uma capitalização de mercado de US$ 30,1 bilhões.

Em nossa opinião, as ações da Datadog estão bem posicionadas para retomar seu movimento de alta no curto prazo, já que a tendência do teletrabalho e de jornadas híbridas deve continuar incentivando investimentos das empresas em sua transformação digital.

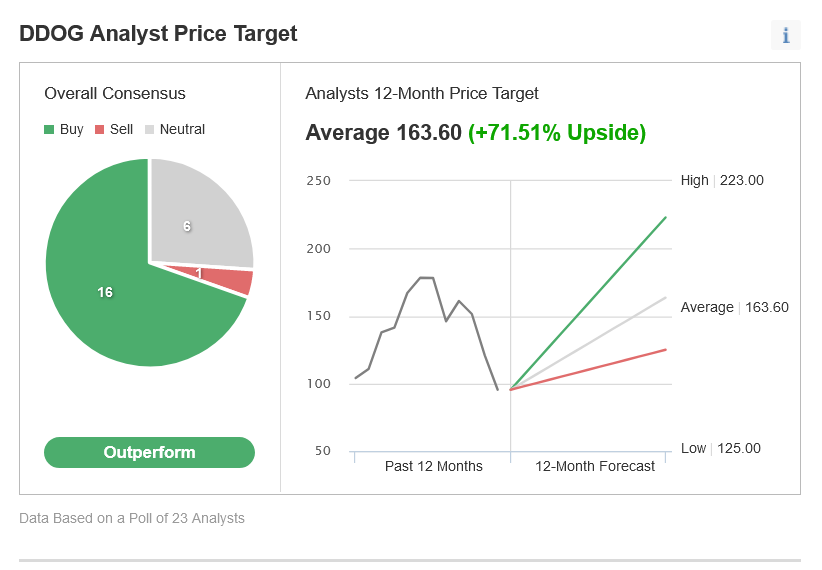

Não é de surpreender que 16 de 23 analistas pesquisados pelo Investing.com classificam o papel como “acima da média”, o que implica um potencial de alta de 71% em relação aos níveis atuais de US$ 163,60/ação. Apenas um analista pesquisado recomenda venda no papel.

Fonte: Investing.com

A Datadog divulgou resultados financeiros para o 1º tri que ficaram acima das estimativas de receita e lucro de Wall Street em 5 de maio. A empresa também forneceu projeções otimistas, elevando suas expectativas de lucro e vendas para o ano. O CEO Oliver Pomel explicou o seguinte, no balanço da companhia:

“Continuamos vendo clientes de todos os portes e de todos os setores progredindo em suas jornadas de transformação digital e migração para a nuvem”.

A plataforma de monitoramento de segurança disse que tinha 2250 clientes com receita anual recorrente de US$ 100.000 ou mais no fim de março, uma alta de 60% em relação ao mesmo período do ano passado.

A projeção da Datadog deixou claro que a fabricante de software de segurança não espera registrar qualquer desaceleração nos próximos meses, refletindo a forte demanda por suas ferramentas de segurança cibernética baseadas na nuvem para grandes corporações.

A companhia espera agora que seu lucro por ação (LPA) em 2022 varie de US$ 0,70 a 0,77, uma forte alta em relação ao guidance anterior de LPA na faixa de US$ 0,45 a 0,51. Sua expectativa de receita varia de US$ 1,60-1,62 bilhão, uma melhora em relação à perspectiva prévia da gerência na faixa de US$ 1,51-1,53 bilhão.

2. Cloudflare

- Desempenho no acumulado do ano: -57,4%

- Recuo desde a máxima histórica: -74,7%

- Capitalização de Mercado US$ 18,3 bilhões

A Cloudflare (NYSE:NET), que fornece serviços de infraestrutura e segurança na web, também foi vítima da liquidação geral de empresas de tecnologia de alto crescimento, mas que não geram lucro, especialmente aquelas com índices P/L esticados.

As ações da empresa de segurança cibernética sediada em São Francisco, Califórnia, que afundaram recentemente até seu nível mais baixo desde outubro de 2020, desvalorizaram-se 57% no acumulado do ano, com os investidores fugindo de valuations exagerados.

A NET recuou quase 75% desde a máxima histórica de U$ 221,64 alcançada em novembro de 2021. Os papéis da empresa fecharam ontem a US$ 56,00. No atual patamar, a fabricante de soluções de segurança na web tem capitalização de mercado de US$ 18,3 bilhões.

Apesar da recente reviravolta, acreditamos que a drástica correção das ações da Cloudflare criou uma interessante oportunidade de compra nesse nome castigado, considerando a robusta demanda por suas ferramentas de rede e segurança cibernética, em meio ao atual cenário geopolítico.

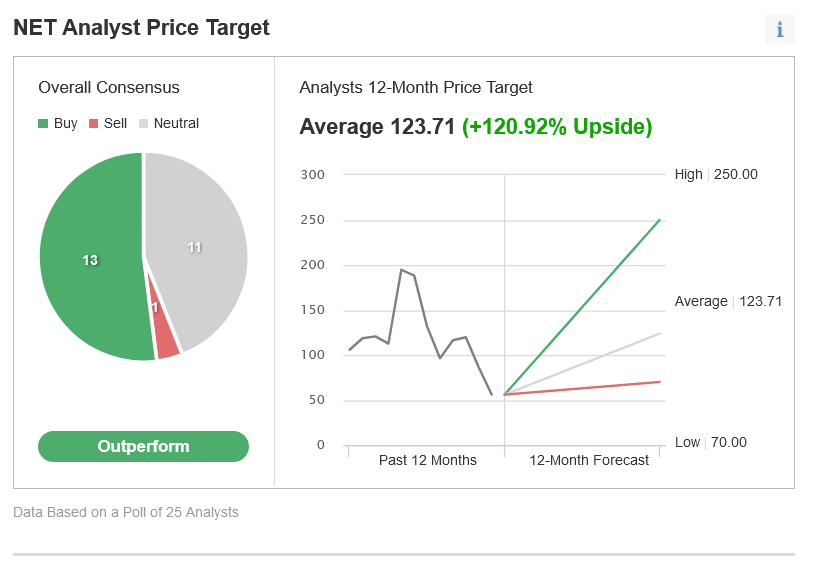

De acordo com o Investing.com, o preço-alvo dos analistas para a NET é de cerca de US$ 123,70, o que representa um incrível potencial de alta de 120,92% nos próximos 12 meses.

Fonte: Investing.com

A Cloudflare quebrou seu recorde de vendas e forneceu projeções otimistas quando divulgou seus resultados do 1º tri em 5 de maio, graças à atual demanda por suas ferramentas de segurança na web, entrega de conteúdo, bem como serviços e soluções de rede corporativa.

“A Cloudflare teve um excelente 1º tri, superando as expectativas com um crescimento de 54% no faturamento ano a ano e uma adição de 14.000 novos clientes – um recorde trimestral”, declarou o cofundador e CEO da empresa, Matthew Prince, na divulgação dos resultados.

“Nossos maiores clientes continuam crescendo, sendo que o número dos que gastam mais de US$ 1 milhão ao ano subiu 72% ano a ano”.

Para o futuro, a Cloudflare elevou sua perspectiva de receita de todo o ano para a faixa de US$ 955-959 milhões, uma alta em relação à faixa anterior de US$ 927-931 milhões.

3. Roku

- Desempenho no acumulado do ano: -58,4%

- Recuo desde a máxima histórica: -80,6%

- Capitalização de Mercado US$ 12,9 bilhões

Uma das grandes vencedoras da pandemia de Covid, a Roku (NASDAQ:ROKU) viu seu valor de mercado despencar devido a uma combinação de alta de juros e aceleração da inflação, o que também provocou uma queda geral das ações de tecnologia de alto crescimento.

As ações da empresa de San Jose, Califórnia, que vende aparelhos e uma plataforma com a qual os usuários podem acessar serviços de streaming, desvalorizaram-se 58% no acumulado do ano, resultado da saída recente dos investidores de empresas de crescimento.

As ações da ROKU, que estão cerca de 81% abaixo da máxima histórica de US$ 490,76 de julho de 2021, fecharam o pregão de terça-feira a US$ 94,90. Nos níveis atuais, a fabricante de aparelhos de mídia digital tem uma capitalização de mercado de US$ 12,9 bilhões.

Depois de saltar 27% desde que atingiu o fundo de dois a US$ 75,03 em 24 de maio, a ação pode estender essa recuperação nas próximas semanas, graças à força dos seus negócios de anúncios.

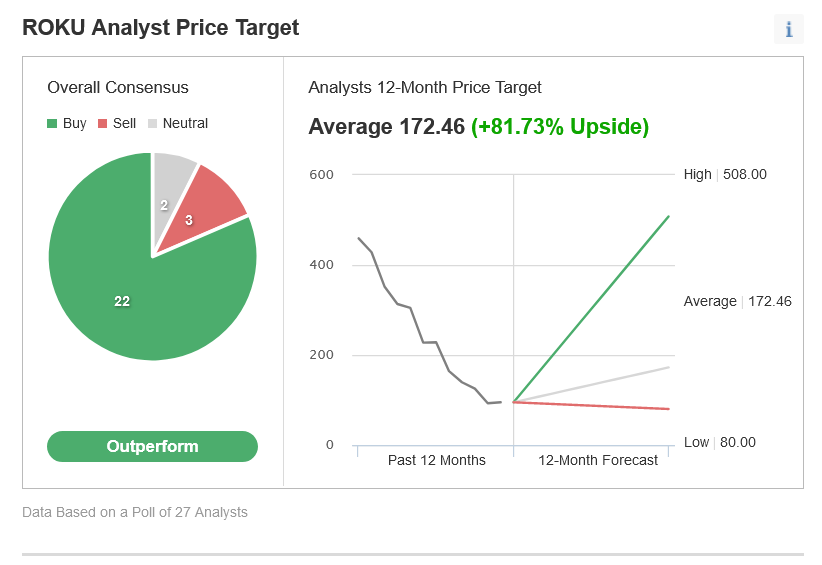

Dos 27 analistas pesquisados pelo Investing.com, 22 estão otimistas com ROKU, prevendo uma alta potencial de aproximadamente 82% a partir dos preços atuais para a média US$ 172,46/ação.

Fonte: Investing.com

A plataforma de mídia de streaming registrou um prejuízo menor do que o esperado e vendas acima das previsões, quando divulgou seus resultados financeiros do 1º tri no fim de abril.

A receita da plataforma da Roku, composta basicamente de publicidade, subiu 39% ano a ano, para US$ 646,9 milhões. A empresa adicionou 1,1 milhão de contas ativas nos primeiros três meses de 2022, totalizando 61,3 milhões.

O CEO Anthony Wood e o diretor-geral financeiro Steve Louden disseram o seguinte, no anúncio dos resultados:

“Tivemos um sólido desempenho em um ambiente operacional desafiador e esperamos continuar enfrentando bem os obstáculos macro, como pressões inflacionárias, conflito geopolítico e restrições na cadeia de suprimentos”.

Para o futuro, a gerência da Roku prevê um crescimento de 25% na receita ano a ano, para US$ 805 milhões no atual semestre. Para todo o ano, ela espera registrar um crescimento anualizado de receita de 35%.

***

Quer encontrar sua próxima grande ideia em ações? O InvestingPro permite filtrar mais de 135 mil ações e encontrar as que estão crescendo mais rápido ou estão mais subvalorizadas no mundo, com dados, ferramentas e insights profissionais. Saiba mais »