Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

Em períodos de bear market, quando o mercado está em declínio e os investidores estão apreensivos, apostar em ações que pagam bons dividendos costuma ser uma estratégia inteligente. Essas empresas são conhecidas por distribuir uma parcela dos lucros aos acionistas, o que proporciona uma fonte de renda regular mesmo durante períodos de instabilidade.

Além disso, empresas que pagam bons dividendos geralmente possuem, em geral, fundamentos sólidos e estáveis e geram lucros consistentes. E estabilidade financeira pode indicar resiliência em momentos de crise, gerando sensação de segurança aos investidores.

Os dividendos podem servir como uma espécie de "colchão financeiro", fornecendo um fluxo de caixa constante que ajuda a compensar as eventuais perdas de valor das ações.

E por falar em fluxo de caixa, o indicador é de extrema importância para a saúde financeira das companhias. Ele representa a quantia de dinheiro que a empresa gera após deduzir os gastos de investimento necessários para manter e expandir suas operações. Este fluxo de caixa livre (FCL) positivo é fundamental, já que mostra que a empresa tem recursos disponíveis para reinvestir em seu negócio, pagar dividendos aos acionistas e reduzir dívidas, por exemplo. Além, é claro, de significar uma gestão financeira sólida, o que atrai investidores e influencia positivamente o valor das ações no mercado.

Pensando desta forma para buscar investimentos mais seguros, usamos o InvestingPro para encontrar cinco empresas listadas no Ibovespa que pagam – e vem pagando nos últimos anos – bons dividendos e também contam com muito dinheiro em caixa – um fluxo de caixa livre alto.

Petrobras (BVMF:PETR4)

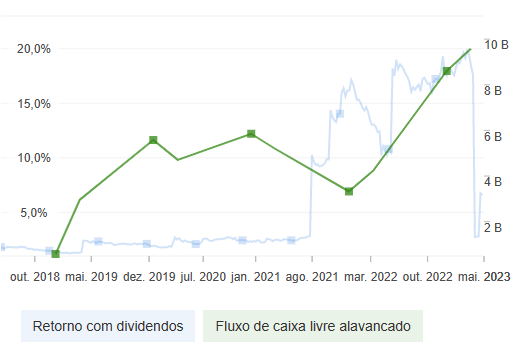

É impossível falar em altos dividendos e fluxo de caixa ultimamente sem citar a Petrobras. Como uma das maiores do mundo no setor de petróleo e gás, altamente lucrativo, a empresa ainda aumentou consideravelmente seu Dividend Yield (DY) desde o ano passado.

A PETR4 paga atualmente 57,5%, enquanto a PETR3 (BVMF:PETR3) paga 51%. Ambas possuem um DY médio de 19% nos últimos cinco anos, mostrando que não é algo somente de agora. O FCL da empresa também é enorme: com mais de R$40 bilhões em caixa, há pouco o que temer em relação à sua saúde financeira.

Para melhorar, o InvestingPro indica mais de 60% de potencial de valorização no preço-justo tanto de PETR4 quanto de PETR3. E o indicador de Saúde Financeira aponta uma nota de 3,99 (B), uma das maiores do Ibovespa.

Mas, há riscos: o governo do presidente Luiz Inácio Lula da Silva não está satisfeito com a atual distribuição de proventos e novas regras devem valer para os próximos trimestres. A política atual de pagamento de dividendos corresponde a 60% do CFO-Capex.

Apesar de ter mantido o alto fluxo de pagamento para os resultados do primeiro trimestre de 2023 (R$24,7 bilhões, aproximadamente 65% sobre o lucro líquido ajustado do período), a Petrobras informou, após a divulgação do balanço em 11 de maio, que o Conselho de Administração determinou que a diretoria elabore uma proposta para ajustar o planejamento estratégico em andamento e alterar as regras de remuneração aos acionistas, incluindo a possibilidade de recompra de ações. O prazo final para apreciação da revisão pelo Conselho de Administração é julho de 2023.

Além disso, a diretoria da Petrobras de alterou em 16 de maio a política de preços dos combustíveis da companhia, desindexando parcialmente da variação do preço internacional do petróleo. Isso significa que pode diminuir o potencial de geração de fluxo de caixa da companhia.

CPFL Energia (BVMF:CPFE3)

Um dos maiores players no mercado de energia do Brasil, a CPFL atua nas três frentes do setor: geração, transmissão e distribuição – com foco nos estados de São Paulo, Minas Gerais, Paraná e Rio Grande do Sul. E a empresa vem muito bem financeiramente, prometendo bons retornos no futuro. Seu DY atual é de 6,7%, com uma média de 5,6% nos últimos cinco anos.

Já o FCL da empresa está em cerca de R$2 bilhões, garantindo bastante espaço para reinvestimento e remuneração dos acionistas. Complementando, ela também se encontra abaixo do preço-justo (potencial de +15,8%) e tem uma saúde financeira de 3,33 (B).

LEIA MAIS: InvestingPro encontra um novo jeito de identificar as ações mais saudáveis do mercado

Cemig (BVMF:CMIG4)

Outra empresa de energia da lista é a Cemig, Companhia Energética de Minas Gerais, também atuante nas três frentes e de grande importância em seu estado. O Dividend Yield atual dela é de 9,2%, bastante em linha com sua média dos últimos cincos anos (9,1%), mostrando que é uma pagadora de dividendos altos há algum tempo.

O fluxo de caixa livre da Cemig se encontra na casa dos R$1,2 bilhão, e a saúde financeira tem nota de 3,44 (B). Seu preço atual está considerado justo de acordo com o modelo de valuation do InvestingPro, mas a empresa certamente é uma boa opção graças à segurança dos dividendos e FCL altos.

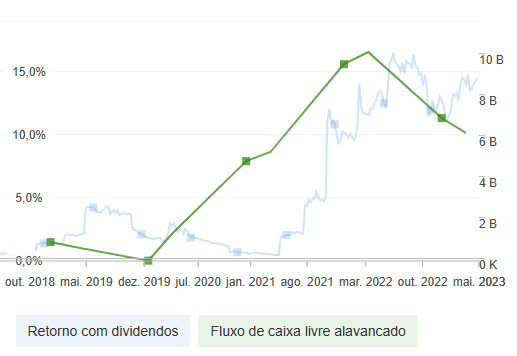

Gerdau (BVMF:GGBR4)

Com forte presença nos mercados de metalurgia e siderurgia, a Gerdau é a quarta da nossa lista. Sua ação GGBR4 está com DY de 14,1%, um número bastante alto. Mas nos últimos distribuiu em média 5,1%, retorno também consideravelmente bom. Também com cerca de R$1,2 bilhão de FCL, a empresa está bem posicionada para continuar remunerando os acionistas.

Como positivo, seu preço ainda tem potencial de valorização de acordo com o valuation do InvestingPro: +29,4%. Suas finanças, em geral, estão em dia, com nota de saúde de 3,73 (B).

CSN (BVMF:CSNA3) Mineração (BVMF:CMIN3)

Para finalizar, a subsidiária de mineração da Companhia Siderúrgica Nacional completa a lista. A ação CMIN3 está com um Dividend Yield altíssimo de 18,6% hoje, mas sua média recente de 9,1% também é boa o suficiente para valer a pena mesmo que esse número caia um pouco. E com R$895 milhões de FCL, a tendência é que tenha caixa o suficiente para investir no negócio e remunerar os acionistas.

O InvestingPro indica que a ação tem upside de 20,3% no preço-justo. E sua saúde financeira está com nota de 3,05 (B), acima da média no Ibovespa.

OBS: Os dados apresentados no texto foram coletados na segunda-feira, 23 de maio de 2022

Este artigo é apenas informativo; não constitui recomendação de investimento e nem pretende incentivar a compra das ações mencionadas. Lembre-se que toda empresa deve ser analisada por diversos pontos de vista e investir no mercado de renda variável sempre implica em riscos.