Fique por dentro das principais notícias do mercado desta terça-feira

Quer você esteja certo ou errado, sempre tem razão.

Para os interessados na filosofia estoica, às vezes pode parecer que a proposta é eliminar a emoção do jogo e adotar uma postura blasé, indiferente, mas pragmática.

Meu entendimento é outro: devemos reconhecer emoções presentes em cada situação, identificar nossas resistências à mudança e contorná-las, equilibrando razão, desejo de controle e emoção.

No Brasil de juros extremos, dos 2% aos dois dígitos em velocidade recorde, os fundos multimercados costumam estar no meio do tiroteio.

Desafiada por investidores de renda fixa e de ações, a classe costuma ser mal compreendida dentro de um portfólio. Ora, é comparada com títulos públicos e privados; ora, é questionada por não ganhar com a alta da Bolsa.

Hoje, trouxe as cinco críticas mais recorrentes que recebemos de investidores sobre multimercados e um pouco de racionalidade para contornar cada uma delas.

1. Gestão profissional: não tente isso em casa

“Por que pagar taxas para um gestor se posso comprar os ativos diretamente?”

Natural para muitos investidores que estão começando em fundos, esse questionamento vai de encontro ao conceito de multimercados: aquele que pode operar em vários mercados.

Mesmo que eu ou algum dos três leitores negocie coroa norueguesa, opere a inclinação da curva de juros no México ou faça uma operação comprada em Vale (SA:VALE3) e vendida em mineradoras australianas, isso não será fácil ou barato o suficiente para compensar a execução da estratégia.

Paga-se, no mínimo, por acesso e escala, mas, além disso, pela experiência de equipes com décadas de mercado desbravando e ganhando dinheiro em diferentes mercados e instrumentos.

2. Custo: o maior pedaço do bolo para você

“No longo prazo, o gestor ganha mais do que o investidor!”

Em 1940, o corretor de ações americano Fred Schwed Jr. escreveu o clássico e bem-humorado livro “Where are the Customers’ Yacht?”, que expõe a situação de um visitante que chega a Nova York e encontra os aconselhadores financeiros com seus iates novos na casa de praia, mas nenhum cliente.

Com taxas de administração de 2% ao ano e de performance de 20% sobre o que exceder o CDI para a maior parte da indústria de multimercados, é claro que isso importa.

No entanto, pagamos bem por bons profissionais. A equipe de um neurocirurgião, os honorários de um advogado e uma reforma completa na casa não são coisas baratas.

Como regra de bolso, não gostamos de multimercados que ficam com mais de 50% do retorno gerado acima do CDI, no longo prazo. Por isso, prefira os que tomam mais risco.

3. Diversificação: o paradoxo dos juros

“Multimercado só ganha quando o juro cai!”

Narrativas se adaptam à situação. Com uma taxa Selic baixa, de 2%, o investidor preferia fundos de ações, defendendo uma relação linear e inversamente proporcional dos juros de curto prazo e valuation das ações. Com os juros se aproximando de 11%, o investidor prefere a renda fixa.

O argumento é de que os multimercados só ganhariam dinheiro com a queda dos juros, mas que, neste caso, é melhor comprar logo ações.

Mas se não são os gestores que operam em vários mercados justamente os mais capazes para ganhar dinheiro “tomados” em juros, com a alta das taxas, quem são?

O resultado misto da indústria em 2021 mostra que vários dos melhores da indústria conseguiram operar nas duas direções e capturar boa parte da alta de juros – SPX, Gávea, Vinland, Vista, Ibiuna e Kapitalo, por exemplo.

Na prática, eles existem para gerar uma nova fonte descorrelacionada de retorno e não para se aproveitar unicamente do direcional de uma classe.

4. Liquidez: é para seu próprio bem (e bolso)

“30 dias para o dinheiro cair na conta?!”

De um lado, gastamos e imobilizamos o patrimônio por décadas em imóveis completamente ilíquidos acreditando ser um investimento que ganhará da inflação – e, na prática, é.

De outro, 30 dias parece uma eternidade para o investidor em multimercados.

Não existe almoço grátis: ou você dá autonomia para o gestor ganhar dinheiro como bem entender, desde que siga seu mandato, ou ele precisa deixar uma boa parte do dinheiro em caixa para honrar resgates dos mais ansiosos.

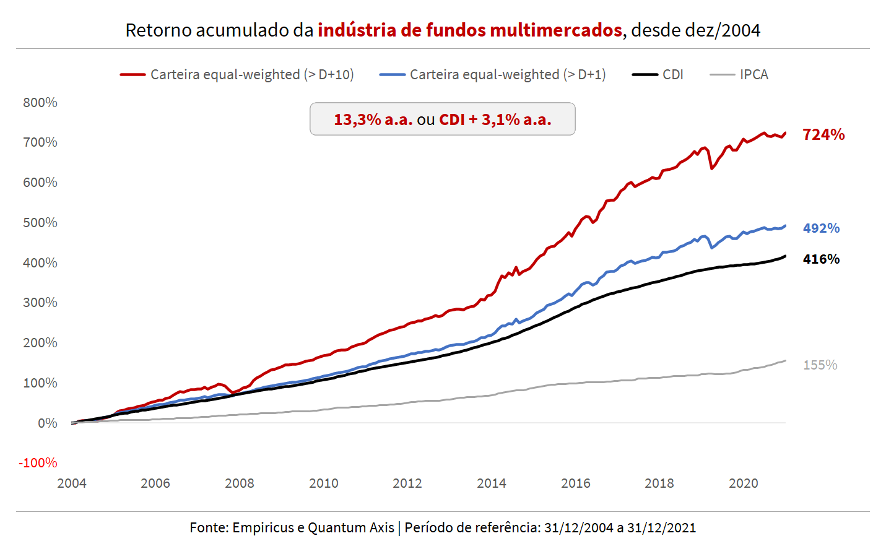

Sempre preferimos e defendemos investir em prazos de resgate mais esticados, mas o gráfico abaixo é o melhor argumento.

A linha azul é uma carteira comprada com o mesmo peso em todos os multimercados que já existiram na indústria com liquidez de pelo menos um dia útil nos últimos 17 anos, rebalanceada mensalmente. A linha vermelha é o mesmo raciocínio considerando apenas fundos com liquidez de pelo menos dez dias úteis:

Embora ambos tenham entregado retornos nominais acima do CDI, é expressiva a diferença histórica de ter escolhido multimercados menos líquidos.

5. Desempenho: traders e haters de benchmark

“Bater o CDI é muito fácil, quero ver é bater a inflação (ou o IMA-B, o Ibovespa, o dólar...)!”

Com carteiras diversificadas, multimercados devem ter como benchmark o custo de capital do investidor, o que conseguimos ganhar sem correr risco nenhum. No Brasil, comprar Tesouro Selic, remunerando 100% da Selic (e do CDI, são praticamente iguais), é a referência.

É importante deixar claro que isso não depende do cenário. O fato de o IPCA de 10,1% em 2021 ter sido mais do que o dobro do CDI não é um bom argumento para o conceito de custo de capital ser alterado.

Se não defendemos comprar e vender fundos no curto prazo, é muito menos recomendável que o investidor seja trader de benchmark, migrando de um fundo para outro em que pareça mais difícil de bater o benchmark.

Como analistas, uma das coisas que nos preocupamos em uma nova gestora é se, após os dois primeiros anos, os sócios têm conseguido remunerar bem seus analistas, gestores e time de operações. Com um benchmark mais rígido do que deveria, o tiro pode sair pela culatra e a gestora não ser competitiva.

Sobre desempenho, a figura anterior também se encaixa aqui, pois a média da indústria não só bateu o CDI como ganhou com uma folga ainda mais expressiva do IPCA – a linha cinza, bem distante.

Mas a média é... a média. Você deveria buscar os melhores fundos de investimento, aqueles que vão ganhar ainda mais retorno ajustado ao risco no longo prazo.

Um abraço