BHIA3: Otimismo e risco no gráfico com alta de 11% das Casas Bahia

- Para investir bem no longo prazo, é fundamental reconhecer os ciclos de mercado;

- Este artigo explora conceitos essenciais, como a ocorrência inevitável de períodos de baixa, as vantagens oferecidas pela volatilidade e o caráter cíclico das tendências de mercado.

- Com a compreensão desses princípios, os investidores podem formular uma estratégia robusta para alcançar sucesso a longo prazo.

- Use inteligência artificial e os melhores dados financeiros para apoiar suas decisões. Aproveite o cupom BRINVISTA e descubra ações explosivas agora! Clique aqui.

O mercado acionário é bem parecido com uma montanha-russa, alternando entre fases de crescimento, euforia e quedas intensas. Embora essas quedas possam gerar estresse, entender a história do mercado pode ajudá-lo a manter o foco em seus objetivos de longo prazo.

Este artigo aborda cinco princípios fundamentais que todo investidor precisa conhecer para lidar com os ciclos do mercado de ações e aumentar suas chances de sucesso. Exploraremos a natureza inevitável das baixas do mercado, a relação entre volatilidade e retornos superiores, o caráter cíclico das tendências do mercado, a importância de investimentos de longo prazo e o desafio de selecionar ações que superem o mercado.

Compreender esses conceitos oferece uma visão clara do funcionamento do mercado e ajuda a desenvolver uma estratégia de investimento robusta para o futuro. Aqui estão os cinco princípios essenciais para investir em ações com vistas a lucros de longo prazo:

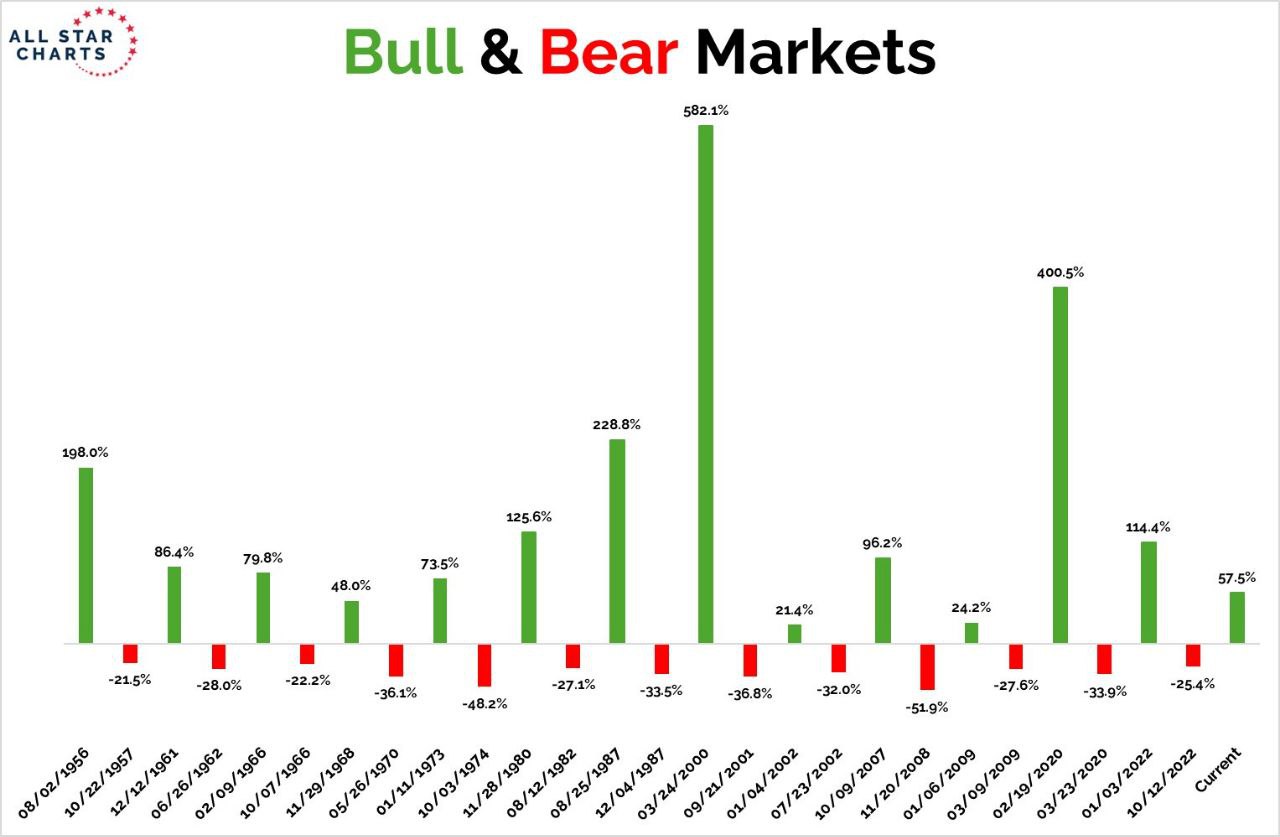

1. Aceite as baixas do mercado como parte do processo

Baixas do mercado, períodos em que há uma queda significativa nos preços, são inevitáveis, mas geralmente são mais breves que os períodos de alta.

Embora esses períodos possam causar ansiedade, é crucial evitar decisões precipitadas, como vender em pânico, que podem levar a perdas. Uma visão de longo prazo pode ajudar você a superar esses momentos e aproveitar oportunidades futuras.

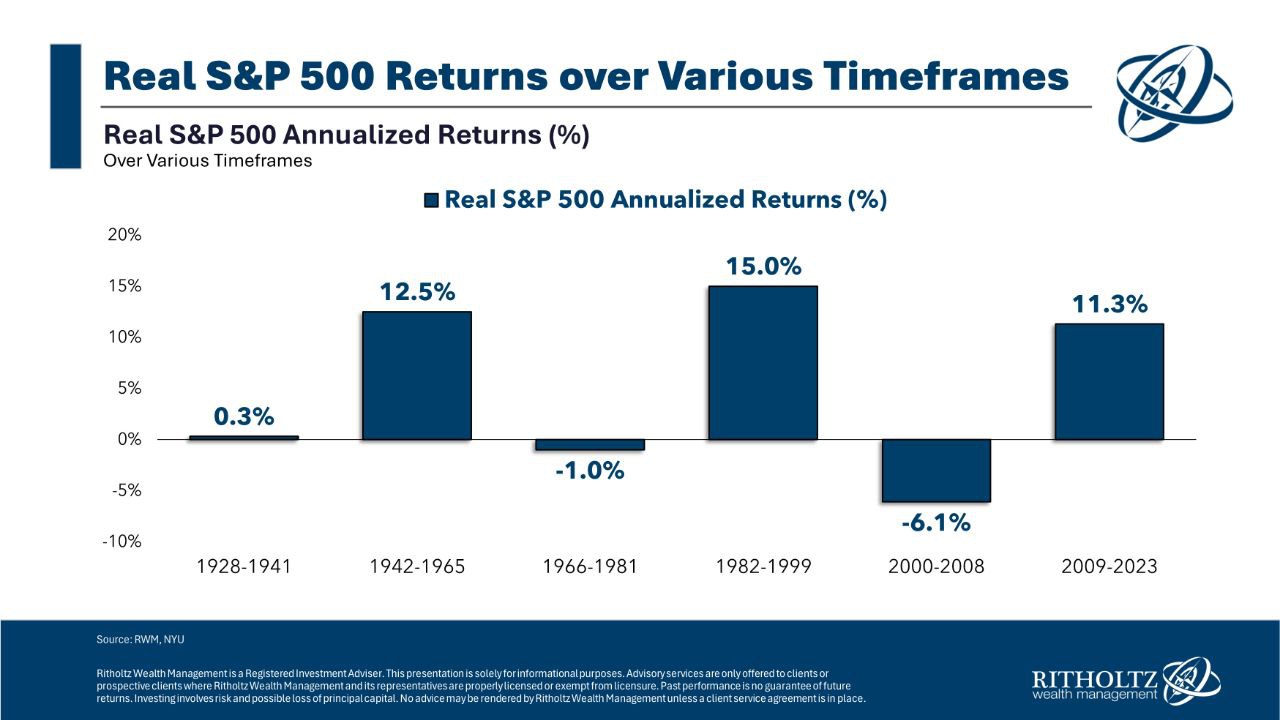

2. Volatilidade como criadora de oportunidades

Se o mercado acionário (S&P 500) crescesse constantemente, seus retornos seriam comparáveis aos de uma conta-poupança ou de um título de curto prazo, dada a menor exposição ao risco.

Felizmente, a natureza imprevisível do mercado e as quedas acentuadas ocasionalmente permitem que ele ofereça retornos mais elevados a longo prazo, um fenômeno conhecido como prêmio de risco, que se torna particularmente significativo durante eventos de grande impacto.

3. A natureza cíclica dos mercados

Howard Marks descreve os movimentos do mercado como um pêndulo que oscila entre extremos, em vez de permanecer estável. Após períodos de forte desempenho, comumente seguem-se correções, onde o excesso de otimismo eleva os preços, preparando o terreno para quedas futuras e, consequentemente, novas oportunidades de crescimento.

Entender essa dinâmica de pêndulo ajuda os investidores a navegar pelos ciclos do mercado de forma mais eficiente, permitindo que antecipem mudanças e adaptem suas estratégias.

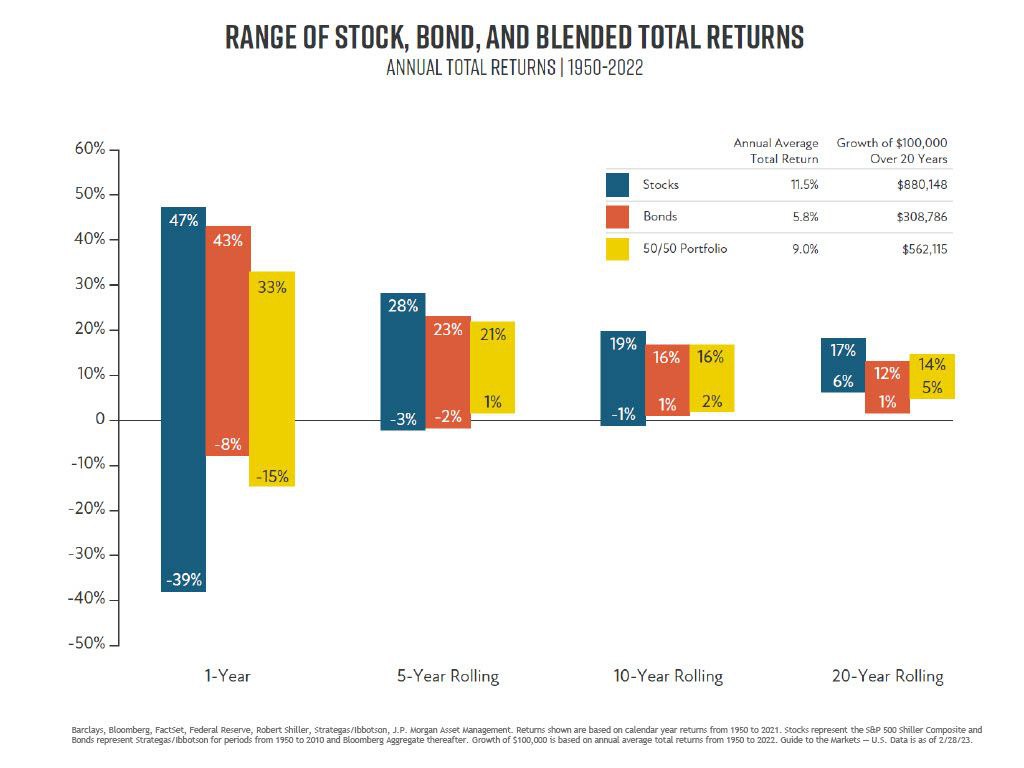

4. A importância de tempo e paciência

Deseja lucrar no mercado de ações? É preciso tempo e paciência. Quanto mais tempo as ações permanecem em seu portfólio, maiores são as chances de sucesso. Atualmente, o tempo médio de retenção de ações é de apenas seis meses.

Estratégias focadas no curto prazo frequentemente resultam em perdas financeiras, conforme mostrado no gráfico abaixo. A maioria dos investidores não consegue lucrar por apostar contra as probabilidades.

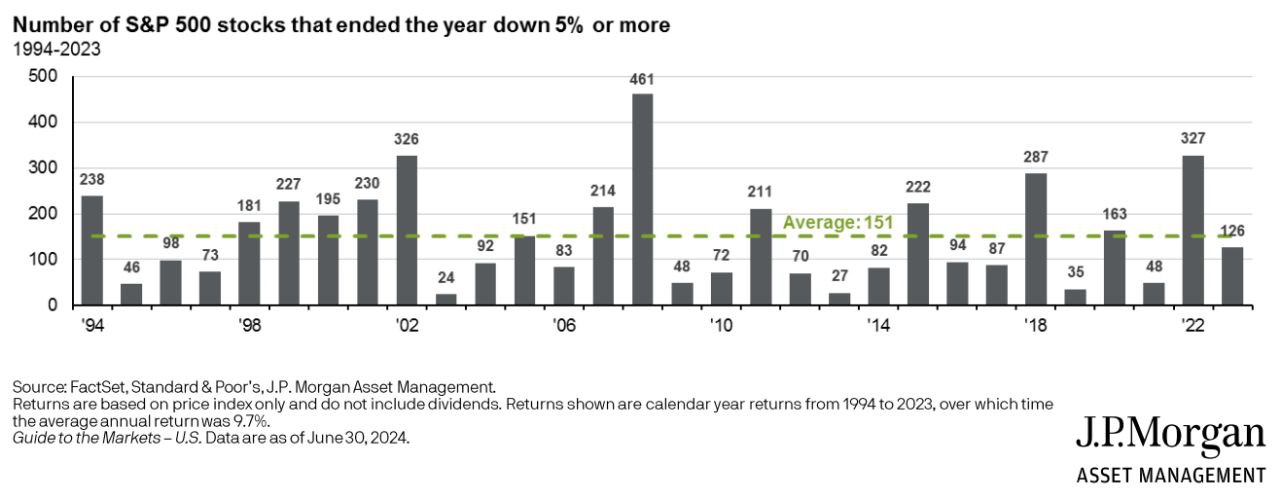

5. Desafiando as probabilidades com a seleção de ações

É possível selecionar ações que superem o mercado, mas isso representa um grande desafio. Cerca de 90% dos gestores ativos falham em superar o mercado após três anos, mesmo com recursos consideráveis à disposição. Será que um investidor individual consegue? Talvez.

É importante lembrar que, das 500 empresas no S&P 500, aproximadamente 151 (30%) geralmente terminam o ano com retornos negativos. Apenas um pequeno número consegue superar significativamente o mercado. Qual é a probabilidade de selecionar essas 20-30 ações que gerarão retornos substanciais? É pequena.

Como Warren Buffett disse, "Investir é simples, mas não é fácil". Todos sabem o que deveriam fazer, mas poucos realmente o fazem.

***

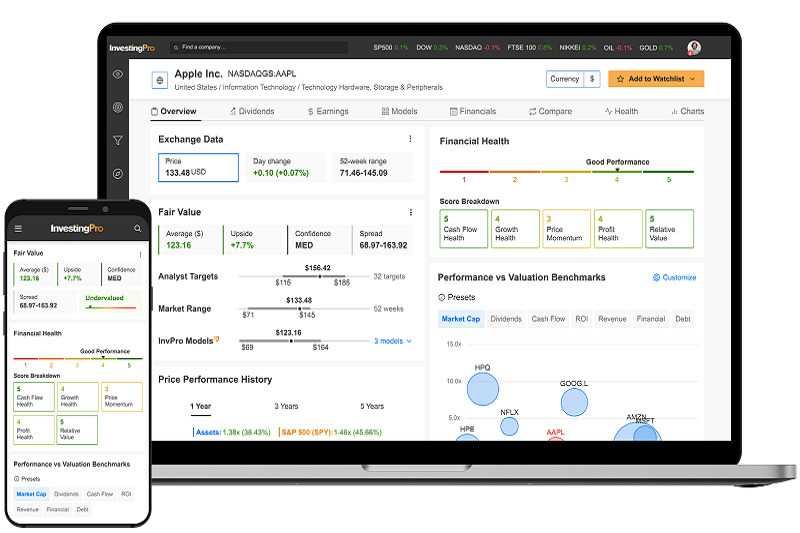

PROTEJA SUA CARTEIRA! Com um clique, você sabe se uma pode subir ou se paga dividendos confiáveis no InvestingPro e ainda tem acesso a:

-

ProPicks: Estratégias que usam IA para selecionar ações explosivas.

-

Preço-justo: Saiba se uma ação está cara ou barata com base em seus fundamentos.

-

ProTips: Dicas rápidas e diretas para descomplicar informações financeiras.

-

Filtro avançado: Encontre as melhores ações com base em centenas de métricas.

-

Ideias: Descubra como os maiores gestores do mundo estão posicionados e copie suas estratégias.

-

Dados de nível institucional: Monte suas próprias estratégias com ações de todo o mundo.

-

ProNews: Acesse notícias com insights dos melhores analistas de Wall Street.

-

Navegação turbo: As páginas do Investing.com carregam mais rápido, sem anúncios.

Use o cupom BRINVISTA para os planos de 1 ou 2 anos do Pro e Pro+ e mude seu jeito de investir. Clique aqui!