Mercado cripto encara liquidações em massa com queda do Bitcoin

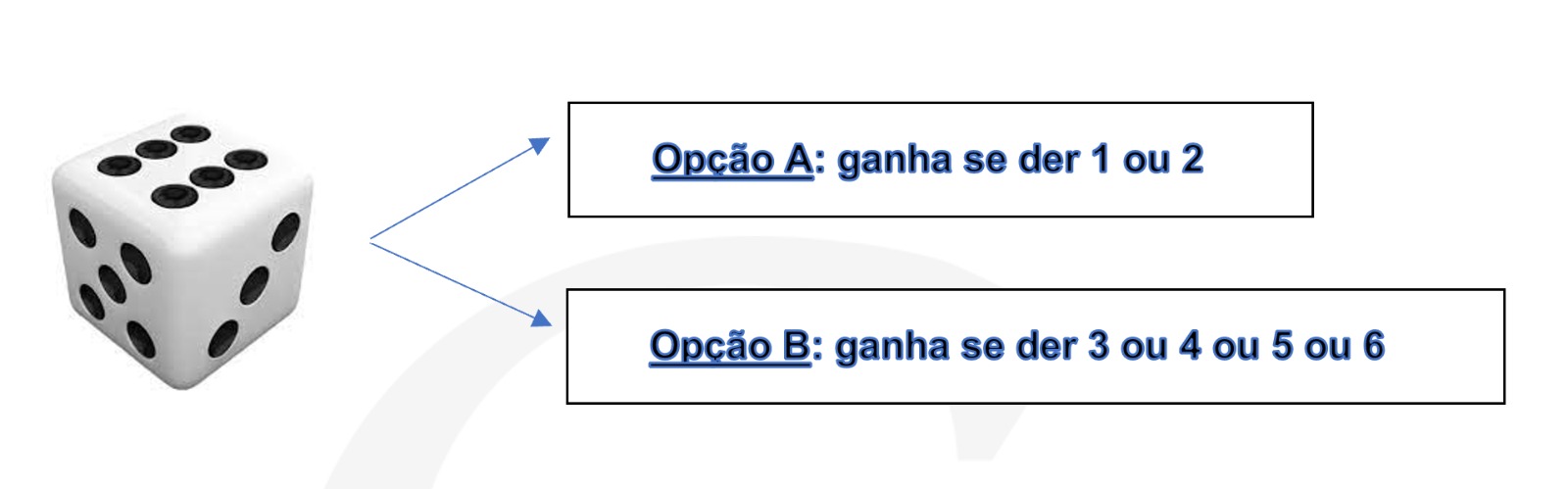

Suponha que eu ofereça a você um jogo bem interessante, no qual você ganhará uma viagem dos sonhos com absolutamente tudo pago se acertar o resultado de um dado honesto que lançarei aleatoriamente. Você deve escolher uma das opções abaixo:

Em seguida, faço algumas perguntas que gostaria que você respondesse para si mesmo:

i) Qual seria a sua opção?

ii) Alguma das duas opções pode ser apontada como a melhor, em detrimento da outra?

iii) Qual o critério para eu apontar uma opção como melhor do que a outra?

iv) Tendo escolhido a melhor opção, isso significa que você ganhará o prêmio?

Respondeu às quatro perguntas acima? Então vamos lá! Sobre a sua opção, se você pensou como eu, deve ter sido a segunda. A opção B é melhor porque oferece quatro chances de vitória em um total de seis, enquanto a opção A oferece apenas duas chances de vitória. Mas, note que mesmo escolhendo a opção mais atraente (e, posso dizer, tecnicamente correta nesse caso), nada pode garantir que você sairá vitorioso desse jogo por conta da sua natureza intrínseca de aleatoriedade.

O jogo que apresentei acima é didático demais. Por exemplo, ele nos mostra a diferença entre ser eficiente e eficaz. Ser eficiente é fazer algo da melhor maneira possível, ao passo que ser eficaz significa atingir o objetivo, seja ele qual for. Ser (BVMF:SEER3) eficiente, neste caso, é escolher a opção B porque maximiza suas chances de vitória: isso está sob seu controle. Ser eficaz no nosso exemplo significa escolher a opção que acertará o resultado do dado: apesar deste ser o seu real objetivo, isso não está sob o seu total controle.

O ideal, claro, é ser eficiente e eficaz ao mesmo tempo. Mas, as duas metas conjuntas podem levar a situações complexas que abrem portas para decisões equivocadas. Compreender a relação entre eficiência e eficácia é muito importante para investir bem. Ser eficiente em seus investimentos está sob o seu controle, assim como no exemplo do dado. Ser eficaz não depende apenas de você. Aqui há dois pontos interessantes: (i) o erro de tentar, a todo custo, ser eficaz no curto prazo (ex. tentar acertar movimentos bruscos do mercado); e (ii) o acerto de se investir com cabeça de longo prazo, porque apenas assim você aproxima os conceitos de eficácia e eficiência e, portanto, torna a eficácia dos seus investimentos algo mais sob controle do que fora de controle (voltaremos a este ponto adiante).

No jogo apresentado, a decisão eficiente é aquela que leva à maior chance (i.e., à maior probabilidade) de vitória. Neste caso, 67% (dois terços) de chances de vitória, ou seja, o dobro da opção ineficiente (33% ou um terço). A eficiência da decisão está diretamente ligada à chance de atingir a eficácia, assim como em seus investimentos. A eficiência pode não garantir a eficácia quando há incertezas, mas no âmbito de investimentos, ela é certamente o caminho mais adequado e mais próximo para a eficácia, ou seja, para atingir seus objetivos (tal como no jogo apresentado). Qualquer outra estratégia neste jogo do dado que despreze a eficiência (como por exemplo criar uma teoria para tentar acertar quando a opção A logrará êxito) levará ao fracasso da eficácia, ou seja, você perderá mais do que o necessário.

Um outro ponto didático que surge do jogo do dado nasce na Lei Matemática dos Grandes Números e isso explica o ponto (ii) citado anteriormente. Caso o jogo acima “seja jogado” muitas vezes, aí a eficiência levará à eficácia. Em outras palavras, afirmo que se o dado for jogado umas mil vezes (ou até menos), a estratégia de sempre escolher a opção B será a melhor possível e sairá vitoriosa. Você pode acreditar nisso! E o que garante o que acabei de afirmar é a Lei dos Grandes Números, um dos mais importantes resultados matemáticos no contexto de eventos sob ambientes de incertezas (tais como o dado e, claro, os seus investimentos). As probabilidades, aliás, têm essa interpretação: se qualquer jogo for repetido muitas vezes, os resultados acumulados tenderão para as probabilidades teóricas. Logo, neste caso, você tenderá a se sair vitorioso em 67% das vezes.

Em investimentos, naturalmente há muitas incertezas. A primeira lição que tiramos ao transportar as ideias do jogo acima para investimentos é que estratégias de longo prazo têm muito mais chances de se saírem vitoriosas quando comparadas com estratégias de curto prazo. Ao investir no longo prazo, é como se lançássemos o dado várias vezes e você passa a ter muito mais controle da situação. E, então, uma estratégia eficiente aumenta e, muito, suas chances de ser também uma estratégia eficaz, ou seja, que atinja retornos satisfatórios no longo prazo.

Uma segunda lição importante diz respeito ao efeito que a incerteza provoca notoriamente pela aleatoriedade latente. Suponha que João apostou na opção A (1 ou 2) e José, na opção B (3, 4, 5 ou 6). Se o dado resultar no número 1, João, com sua estratégia ineficiente, acabou sendo eficaz. E, num segundo lançamento do dado, quem garante que o dado não pode novamente dar a vitória a João? Precisamos aprender que, em muitas ocasiões, estratégias equivocadas (isto é, ineficientes) se tornam vitoriosas: e o erro maior é copiar tais estratégias. Pense no exemplo de alguém que sempre repete os números da última mega-sena!

Nesse ponto, lembro do excelente livro “O Andar do Bêbado”, de Leonard Mlodinow. O livro discute como o acaso determina nossas vidas e pretende nos ajudar a fazer escolhas acertadas e a conviver melhor com fatores que não podemos controlar. Esse artigo tem profunda inspiração neste livro. Em especial, destaco a passagem abaixo, sob minha livre interpretação:

“Não estamos preparados para lidar com o aleatório e, por isso, não percebemos o quanto o acaso interfere em nossas vidas. Tendemos a analisar o sucesso como fruto de nossas competências, enquanto fracassos são fundamentalmente obras do acaso, ou seja, da má sorte. Prepare-se para colocar em xeque algumas certezas sobre o funcionamento do mundo e perceber que muitas coisas são tão previsíveis quanto o próximo passo de um bêbado depois de uma boa noitada de bebedeira.”

Quando olhamos rentabilidades passadas de fundos de investimento, por exemplo, precisamos encará-las como consequência não apenas de fatores previsíveis, (tais como a competência de um gestor ou a modelagem quantitativa da estratégia), mas também de fatores imprevisíveis que naturalmente carregaram uma boa dose de aleatoriedade. Um fundo de investimento com a melhor rentabilidade nos últimos 6 ou 12 meses ou ainda uma determinada commodity que tenha dado altíssimo retorno no passado recente não necessariamente serão boas indicações para a sua carteira. O fundo pode ter apostado numa estratégia ineficiente para você, mas que tenha dado certo naquele período de sua análise. Por sua vez, a commodity pode ter subido muito de preço por questões macroeconômicas e/ou geopolíticas que têm poucas chances de se repetirem.

Deixo claro que, de forma alguma, quero passar a ideia de que investir é como jogar dados. Definitivamente não é. Caso eu apontasse nessa direção, estaria renegando tudo que estudei ao longo da minha vida acadêmica e profissional. Há bastante conhecimento envolvido, bem como técnicas de gestão para se construir carteiras e estratégias eficientes. Não obstante, há incerteza e aleatoriedade no mundo dos investimentos, características relevantes também presentes no lançamento de um dado: daí a aprendizagem que quero compartilhar com você, investidor, a partir do exemplo do dado.

E ressalte-se que carteiras eficientes diferentes se aplicam para objetivos diferentes, de forma que a definição de eficácia afeta diretamente a definição de eficiência (sempre nesta ordem): me dê o seu objetivo (isto é, o que é ser eficaz para você) para eu te dar a melhor estratégia (isto é, ser eficiente). E com isso, ao final do dia, eis o meu conselho:

A MELHOR ESTRATÉGIA PARA A EFICÁCIA DOS SEUS INVESTIMENTOS É A EFICIÊNCIA DA SUA ESTRATÉGIA.

Espero que tenham gostado. Sintam-se livres para comentar abaixo, leio tudo e sempre procuro responder a todos. Quem quiser se conectar comigo no instagram e no linkedln, basta me procurar nessas redes @carlosheitorcampani.

Forte e respeitoso abraço a cada um de vocês.

* Carlos Heitor Campani é PhD em Finanças, Certificado pelo CNPI e Pesquisador da ENS – Escola de Negócios e Seguros. Além disso, ele é Diretor Acadêmico da iluminus – Academia de Finanças e Sócio-Fundador da CHC Treinamento e Consultoria. Campani pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na quinta-feira.