Ação da B3 escolhida por IA avança 7% na semana; alta no ano acima de 200%

Após a divulgação do resultado de 2023 e a retenção dos dividendos extraordinários houve uma enorme cobertura negativa sobre a interferência política na gestão dos negócios da petroleira. Seguem exemplos de manchetes das mídias financeiras:

-

Valor Econômico: Petrobras (BVMF:PETR4) surpreende mercado ao não pagar dividendos extraordinário e analistas reavaliam perspectivas.

-

InfoMoney: Petrobras: a onda de corte de recomendações para as ações após decepção com dividendos... ...Santander (BVMF:SANB11), Bradesco BBI, Morgan Stanley (NYSE:MS) e Bank of America (NYSE:BAC) cortaram recomendação dos ativos para neutra vendo ação como pouco atrativa sem os dividendos extraordinários

-

Metrópolis: Petrobras perde R$ 55,3 bilhões em valor, derruba bolsa e eleva dólar... ...Frustrados com dividendos de 2023, investidores penalizam as ações da Petrobras, que recuam mais de 10% e provocam triplo estrago no mercado.

Será que toda essa guerra entre mercado e governo faz sentido econômico?

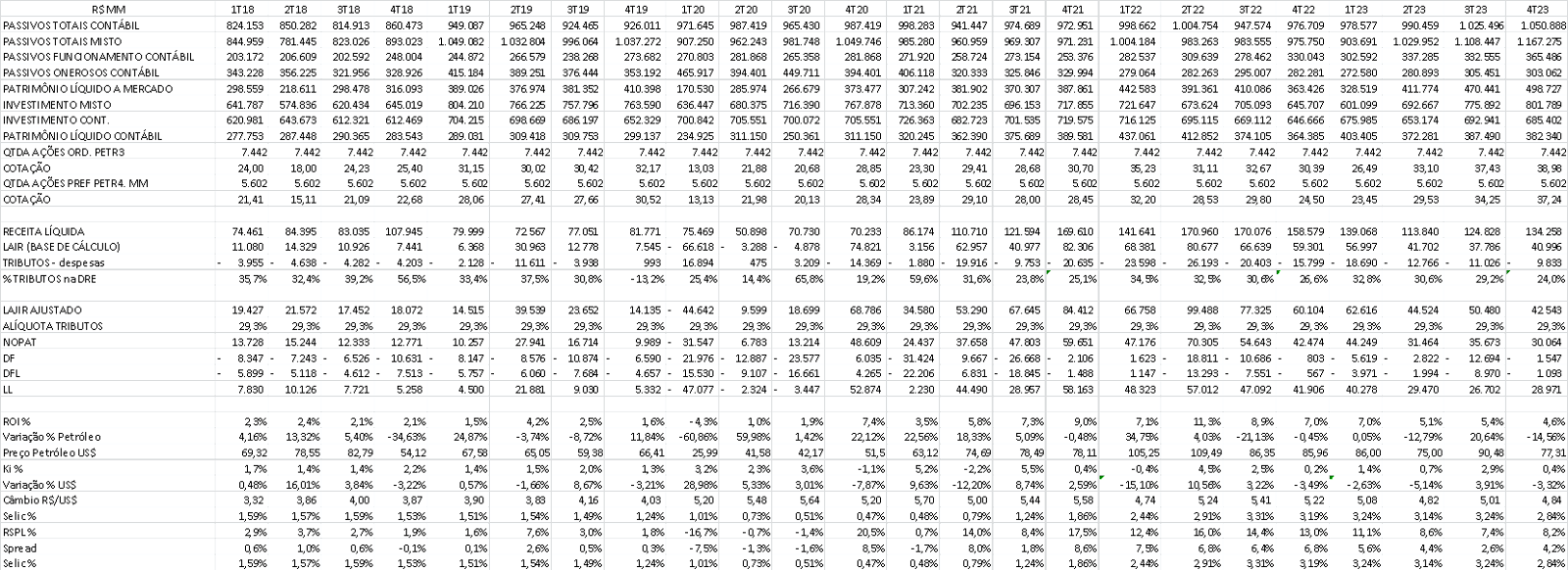

Antes de entrar na discussão sobre a retenção dos dividendos extraordinários, é importante interpretar os resultados da companhia através de seus indicadores de desempenho econômico.

A análise econômica das demonstrações contábeis gera os indicadores retorno do investimento (ROI), o rendimento dos credores de renda fixa (Ki) e o rendimento dos credores de renda variável (RSPL). A companhia capta recurso com credores (passivos) para aplicar no negócio (ativos), isso é o que se chama de intermediação financeira. O produto da análise é medir o rendimento desses elementos em taxas com o objetivo de avaliar o desempenho da intermediação financeira. O importante é comparar o rendimento do negócio com o custo da renda fixa e com o rendimento da renda variável. As taxas de desempenho não são absolutas, devem ser comparadas com o custo de oportunidade do capital (Ke ~ Selic).

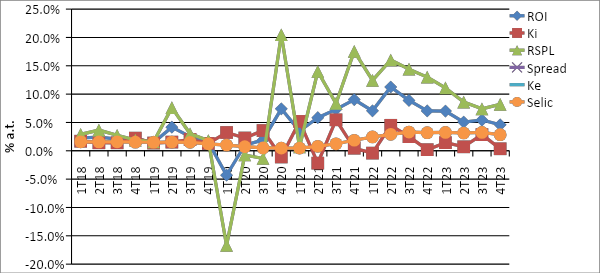

A Figura 1, a seguir, mostra que o rendimento a mercado dos acionistas (RSPL) esteve nas alturas praticamente nos últimos 4 anos. Aponta ainda que havia uma tendência descendente, iniciada em 2022, que aparentemente foi interrompida no último trimestre de 2023.

Figura 1. Série de 24 trimestres dos indicadores econômicos e da taxa de referência (Selic)

No período mais recente, o menor rendimento (RSPL) foi de 7,4% a.t., quase 30% a.a.. No último trimestre o rendimento dos acionistas foi de 8,2% a.t., ou 32% ao ano. 289% da Selic. Mais relevante ainda porque o rendimento de títulos públicos brasileiros está entre os mais altos do mundo. É um rendimento excepcional. Isso indica que o preço das ações da Petrobras está barato.

A fonte primária do elevado rendimento do acionista (RSPL) é o retorno do investimento (ROI), também chamada de rentabilidade do negócio, ou rentabilidade operacional. O ROI é o que se pode chamar de lastro real de garantia de rendimento aos credores de renda fixa e variável. É o alicerce que sustenta intermediação financeira.

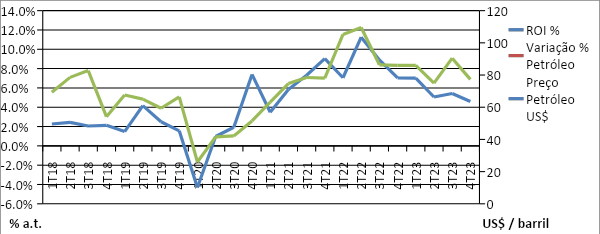

O preço do petróleo é um dos elementos determinante da rentabilidade operacional da Petrobras. Tal correlação pode ser observar na Figura 2, a seguir.

Figura 2. Correlação aparente entre ROI e preço do petróleo.

A forte correlação entre ROI e preço do petróleo indica que o risco operacional da entidade é um risco essencialmente atrelado ao mercado internacional, isto é, um risco sistêmico, pouco influenciado pelo risco Brasil.

Após o negócio operacional (ativos) gerar a riqueza do período, esta riqueza é dividida entre os credores de renda fixa e os credores de renda variável, onde os credores de renda fixa tem preferência e os credores de renda variável ficam com a sobra.

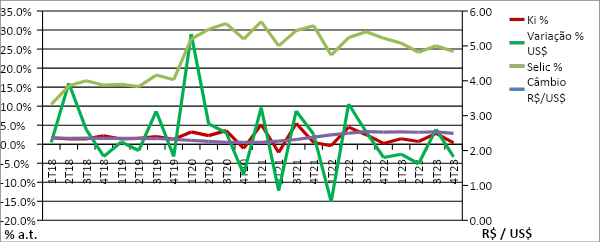

Figura 3. O custo com credores de renda fixa (Ki) e a correlação com variação cambial.

Conforme figura 3, acima, nos 24 trimestres, a Petrobras conseguiu manter os custos com credores de renda fixa em níveis bastante baixos. Em 14 trimestres o Ki foi inferior à Selic. Nos 24 trimestres, a média do Ki foi inferior à média da Selic.

Destaca-se ainda na figura 3 que nos últimos três anos o custo de capital com credores de renda fixa (Ki) é diretamente relacionada com a variação cambial.

O fato de produzir ROI em valores altos e operar com custo baixa com credores de renda fixa (Ki) demonstra que a companhia consegue se beneficiar fortemente do spread financeiro positivo (Spread = ROI – Ki).

Com o spread positivo a companhia conseguiu produzir retornos para os credores de renda variável (RSPL) superiores ao ROI, tal como pode ser visto na Figura 1, anterior.

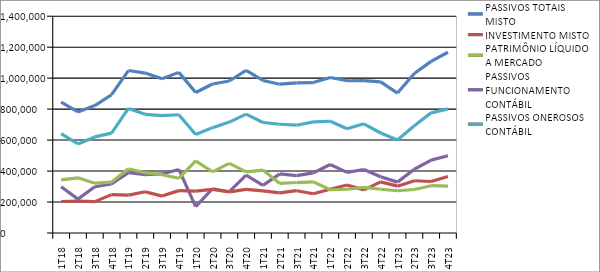

A estrutura de capital, conforme Figura 4 a seguir, não mostra variações surpreendentes ou quebra de tendência na composição dos passivos. Nem tão pouco mostra uma alavancagem elevada. As dívidas com credores de renda fixa vem perdendo participação na estrutura de capital.

Figura 4. Estrutura de capital

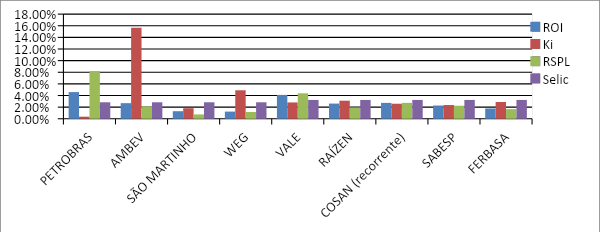

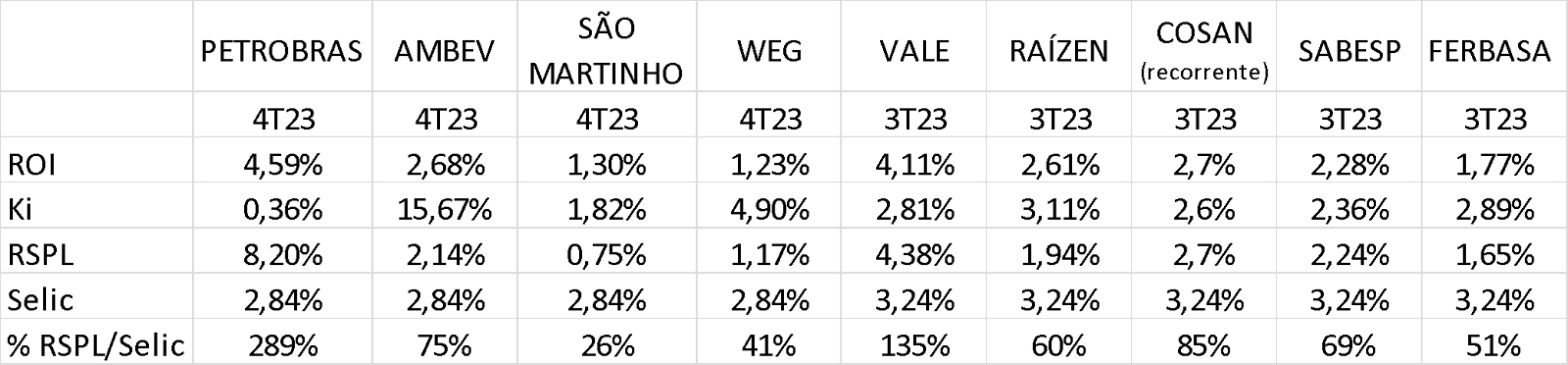

A Figura 5, a seguir, mostra os resultados de análise econômica das demonstrações contábeis da Petrobras e de mais oito companhias brasileiras com capital negociado em bolsa, segundo dados dos últimos trimestres disponíveis.

A Petrobras é de longe a empresa mais rentável para os acionistas (RSPL), isso em taxas relativas ao patrimônio líquido avaliado a mercado, isto é, patrimônio líquido apurado pelas cotações das ações no dia do balanço. Da mesma maneira, a Petrobras é a empresa que apresenta o maior rendimento operacional (ROI) e o menor custo de capital com credores de renda fixa (Ki).

Em sete das nove empresas, o rendimento dos acionistas (RSPL) foi inferior à Selic.

Figura 5. Comparação de indicadores econômicos de nove empresas negociadas em bolsa. As análises das demais empresas estão publicadas no investing.com pelo autor.

A gritaria do mercado não é compatível com o desempenho da Petrobras. Se os fundamentos econômicos fossem utilizados na precificação das ações, as recomendações de preço alvo deveriam ser mais do que o dobro de valor atual.

A distribuição ou retenção de dividendos pouco deveria alterar os preços. O pagamento sim deve rebaixar o preço, tanto isso é verdade que há preço cheio e preço vazio de ações. Nos EUA, não existe a figura de dividendos obrigatórios, lá a decisão de distribuir é um ato totalmente discricionário da assembleia dos acionistas. O que pesa na decisão é a demanda de capital em novos investimentos e projetos. A Apple (NASDAQ:AAPL) ficou muitos anos sem distribuir dividendos, e ninguém reclamou.

O mercado avalia desproporcionalmente o risco político. Precifica as ações como se os números fossem um desastre, uma avaliação oposta ao que acontece. O desempenho para os acionistas é espetacular. O risco verdadeiro é o preço internacional do petróleo.

AJUSTES APLICADOS

Apenas o uso de alíquota média de tributos sobre o lucro, 29,3%. O lucro líquido acumulado de todos os trimestres ficou inalterado. Esta metodologia foi usada para excluir variações na tributação, inclusive condição de alíquota aparente negativa, isto é, condição que em vez de haver despesas com tributos sobre o lucro, há receitas.

BASE DE DADOS DOS GRÁFICOS

Encontre dados avançados sobre a Petrobras e outras ações do mundo inteiro com o InvestingPro. Para um desconto especial, use o cupom INVESTIR para as assinaturas anuais e de 2 anos do Pro e Pro+