Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

- Relatório de empregos de julho nos EUA subiu mais que o dobro das expectativas.

- Títulos afundam, com ações surpreendendo na alta no fim da semana passada.

- Dados do IPC desta semana darão mais indicativos de chances de “pouso suave”.

O fantástico relatório de empregos da semana passada nos EUA faz com que os dados do IPC desta quarta-feira ganhem ainda mais relevância.

Será que os preços ao consumidor mostrarão uma economia ainda aquecida, apesar de dois trimestres consecutivos de crescimento negativo do PIB?

A pandemia continua gerando transtornos em indicadores econômicos que costumavam ser estáveis. Os fortes dados de emprego divulgados na sexta-feira nos EUA, evidentemente, provocaram uma intensa venda de títulos americanos, fazendo com que a taxa da nota de 2 anos saísse de quase 2,8% para mais de 3,2%. Os agentes agora consideram que a taxa básica de juros pode atingir 3,65% no início do ano que vem, segundo o monitor FedWatch do CME Group.

Reação ao relatório de empregos: Taxa de curto prazo do Tesouro americano acelera

Fonte: Investing.com

O mercado acionário reagiu com mais vigor do que muitos investidores imaginavam. Tenho certeza de que os especialistas avaliaram que as ações, especialmente as de crescimento de longo prazo, iriam despencar diante das taxas de mercado mais altas, como ocorreu tantas vezes no primeiro semestre. Isso não aconteceu desta vez.

A capacidade do S&P 500 de resistir à alta dos rendimentos dos títulos na última sexta-feira acabou dando mais munição para que o presidente do Fed, Jerome Powell, eleve os juros sem causar um turbilhão no mercado e na economia. As ações finalmente se ajustaram às taxas de juros maiores? O relatório de inflação de quarta-feira pode dar a última palavra.

Os economistas esperam um avanço de apenas 0,2% mês a mês no IPC geral. Os preços menores da gasolina e os custos mais moderados com alimentação ajudaram a cortar drasticamente o avanço em comparação com o salto de 1,3% em junho. O núcleo do IPC, que exclui os segmentos voláteis de energia e alimentos, deve subir desconfortáveis 0,5%. Os dados do índice de preços ao produtor (IPP) serão divulgados na quinta-feira pela manhã.

Principais dados econômicos da semana: IPC na quarta-feira e IPP na quinta-feira

Fonte: Bank of America Global Research

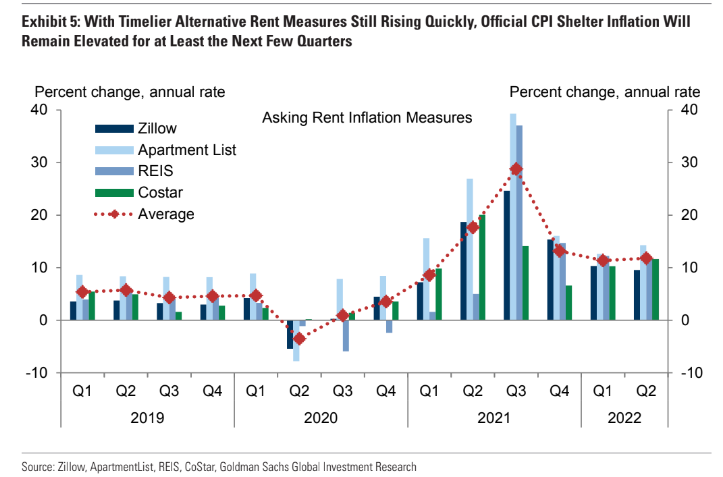

Como o custo médio do galão de gasolina nas bombas americanas voltou a ficar abaixo de US$ 4, caindo todos os dias desde a mínima do S&P 500 de meados de junho, os componentes mais aderentes de moradia e salários provavelmente resultarão em números elevados do IPC para o resto do ano. Analistas do Goldman Sachs (NYSE:GS) consideram que os preços dos aluguéis, em particular, impulsionarão a inflação geral e básica em 2022.

IPC oficial deve permanecer elevado devido à moradia

Fonte: Goldman Sachs Investment Research

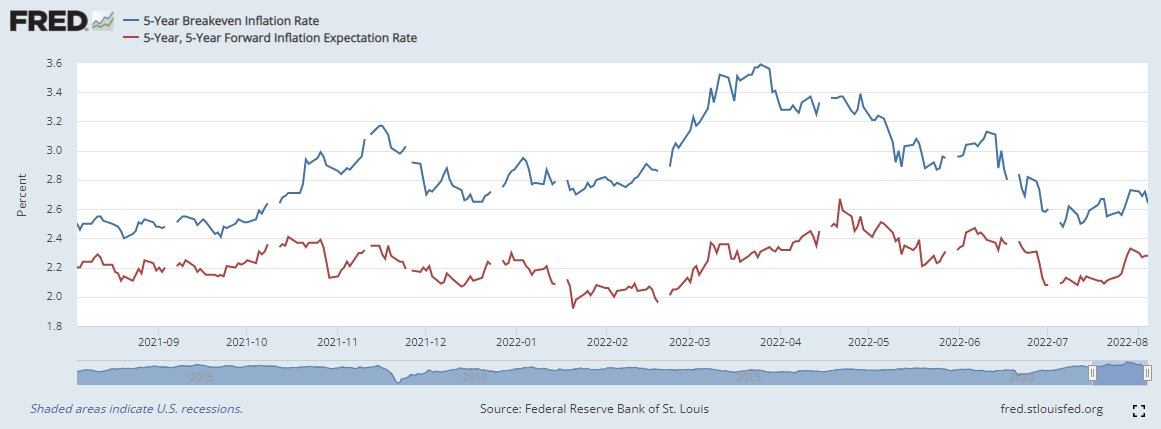

Para o futuro, a expectativa de inflação por parte dos agentes se estabilizou. Talvez esse diminuição da incerteza ajude os investidores a estimar o valor intrínseco dos ativos. A inflação implícita de 5 anos está bem abaixo da máxima de março de quase 3,6% e levemente acima da mínima de um mês atrás de cerca de 2,4%. Já a taxa implícita de 5 anos está perto da metade da faixa de um ano, o que fez com que a de 10 anos ficasse a 2,46% na semana passada. No entanto, a volatilidade das taxas dos títulos americanos continua extremamente elevada.

Expectativas de inflação: estabilização após volatilidade no primeiro semestre

Fonte: Federal Reserve de St. Louis

Conclusão

Todos os investidores querem saber se as ações vão entrar em um novo mercado de alta. Será que a mínima de 16 de junho foi um fundo? Defendo que teremos uma perspectiva mais clara com base na reação das ações aos dados do IPC na quarta-feira pela manhã nos EUA. O Fed está em posição mais favorável do que nunca para subir juros, aumentando a possibilidade de um “pouso suave”, em vista da escassez de mão de obra e do arrefecimento da taxa de inflação.

Aviso: Mike Zaccardi não possui qualquer instrumento financeiro mencionado neste artigo.