Lula abre Assembleia Geral da ONU 1 dia após novas sanções dos EUA

|

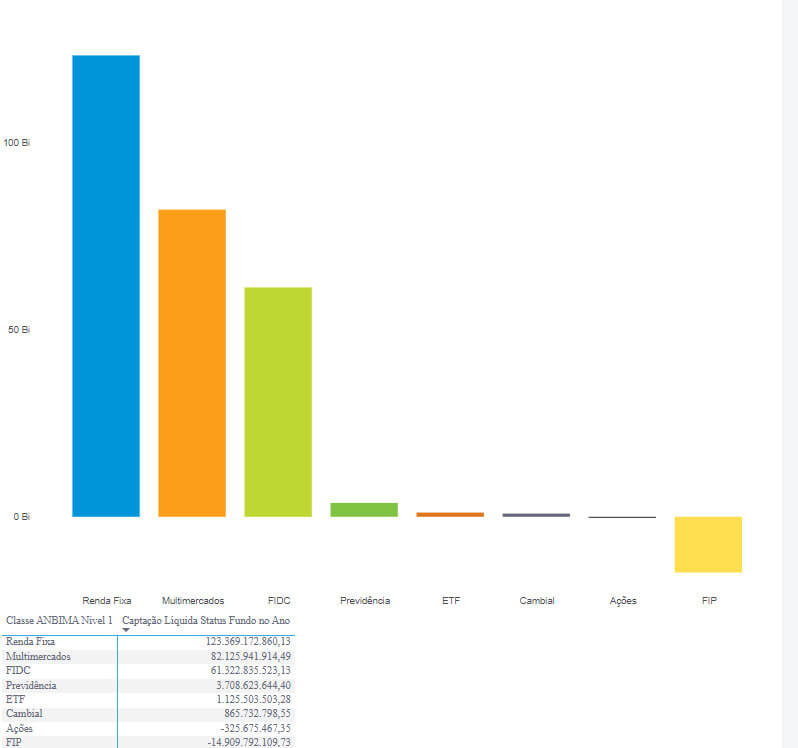

A captação líquida dos fundos de investimentos em 2022 ficou negativa em R$ 162,9 bilhões (queda de 139,5% na comparação a 2021). O resultado negativo foi puxado, principalmente, pelas categorias de renda fixa, com resgates líquidos de R$ 48,9 bilhões no ano, e de ações e multimercados, com saídas líquidas de R$ 70,5 bilhões e de R$ 87,6 bilhões, respectivamente, conforme dados da Anbima. Por que os fundos têm maior resgate?A sangria continua em 2023. No primeiro trimestre, os fundos de investimentos registraram retiradas líquidas de R$ 82,1 bilhões, segundo dados da Anbima. Esse movimento de debandada vem acontecendo há algum tempo, como podemos ver, entretanto não é tão diferente do que vimos em outros ciclos. A verdade é que, nos tempos de Selic a 2%, tivemos um inflow muito grande de recursos para fundos de ações. |

|

|

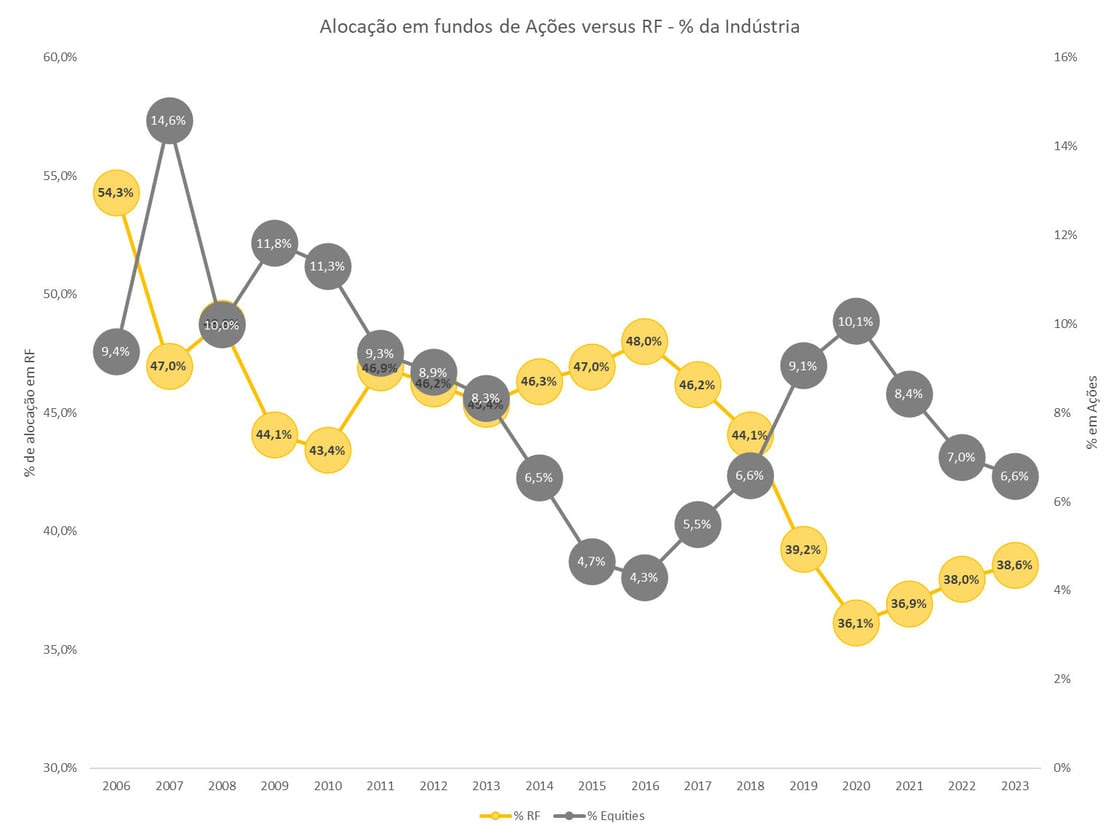

No momento, as pessoas preferem o conforto da renda fixa, uma vez que, em muitos casos, foram penalizados em ações. Hoje, a indústria de ações representa 6,6% ante 10,1% em 2019. Os fundos de renda fixa cresceram de 36% em 2020 para 38% em 2023. A consequência dessa movimentação é que, em geral, os investidores compram Bolsa a preços caros e vendem, agora, a valuations baratos. Isso é muito danoso. Classe de fundos com mais saquesA classe com mais resgates neste ano é a de fundos multimercados, com retiradas de R$ 39 bilhões. Isso me impressiona muito, afinal o retorno dos multimercados no ano passado foi bastante interessante para a maioria dos fundos de estratégia macro. Mesmo que você tenha fundos que são tidos como multimercado, mas, na verdade, são total return ou long biased (risco ações), o movimento ainda assim é importante. Porém, para este ano, acredito que nossas atenções devam rondar em torno dos fundos de ações, uma vez que o volume de resgate frente ao patrimônio total da indústria em ações é muito maior nos fundos de ações (27 bilhões em 472 bilhões) do que em multimercado (39 bilhões, 1.6 trilhão). |

|

|

Fonte: Anbima Como investir em fundos de investimento em 2023?A primeira coisa a se entender é que, de forma geral, você precisa pensar em ter uma alocação de portfólio estruturada entre as diferentes classes de ativos. A partir disso, com base no cenário e nas suas alocações, é possível pensar em fazer movimentos em certas classes. Dito isso, vamos às classes. Para quem não tem alocações em fundos, os multimercados são uma classe interessante neste momento. De forma geral, é uma classe que possui uma adaptabilidade bastante importante, então consegue aproveitar as melhores assimetrias hoje. Além disso, por desenho do modelo, eles capturam o retorno do CDI do período. Já para quem possui uma carteira, eu acho que o momento é mais propício para alocações em fundos de ações, pois apresentam a combinação de um técnico mais leve, com um excesso de pessimismo embutido, e valuations bastante atrativos para dar um ponto de entrada. |

|

|