BBAS3: Por que as ações do Banco do Brasil subiram hoje?

Após uma abertura tensa na segunda-feira (o mercado tentou romper pela quarta vez o importante suporte do piso da Banda de Bollinger dos +50 dias negociando @ 147,30 centavos de dólar por libra-peso) os “comprados” deram um “chega pra lá” nos vendidos! O Dez-23 subiu na semana, entre a mínima e a máxima negociado, +1.320 pontos (fechamento sexta-feira anterior, mínima, máxima, fechamento sexta-feira respectivamente @ +148,65 / +147,30 / +160,50 / +159,15 centavos de dólar por libra-peso)!

Com a ajuda da valorização do R$ (o R$ valorizou +2,20% encerrando a semana @ +4,87 R$/US$) as cotações em NY (com base nos fechamentos) valorizaram +7,06% refletindo diretamente no mercado interno! Como esperado, os preços praticados para o café tipo 6 encerraram a semana negociando entre +860 / +900 R$/saca (dependendo do local de entrega e certificações). Para o café tipo “cereja descascado” o mercado voltou a negociar já acima dos +950 R$/saca! Em breve acredito que já teremos preços acima dos +1.000 R$/saca para o café tipo 6!

Como mencionado no comentário anterior, eu acreditava que o mercado já estava “sobrevendido” com os “vendidos” preocupados com a resistência da média-móvel dos 50 dias: “Pelo jeito os “vendidos” estão com receio do Dez-23 voltar a romper essa importante resistência da média móvel dos +50 dias!”.

Dito e feito, a média-móvel dos +50 dias encerrou a semana @ 156,60 centavos de dólar por libra-peso e agora virou um importante suporte a ser monitorado. As próximas resistências importantes das médias-móveis dos +50/+100/+200 dias estão “congestionadas” entre +166/+168 centavos de dólar por libra-peso! Agora “torcer” e aguardar por novos rompimentos e novas ordens de “stop”! Se o dez-23 romper os +168,00 centavos de dólar por libra-peso poderemos ver um “rallie” de final de ano similar ao que ocorreu em dez-19!

Com o movimento dessa semana, todos os vencimentos “relevantes” para o produtor brasileiro encerraram acima das médias-móveis dos +50 dias nos contratos Dez-23, Julho-24, Set-24, Dez-24, Julho-25 e Set-25!

Infelizmente para os vencimentos Julho-24 em diante a liquidez para a compra / venda de opções – compra e venda de SEGURO – continua muito pequena, com “bocas de jacaré” enormes entre os “bid x ask”.

Se o mercado continuar esse movimento de alta nos próximos dias já será possível para o produtor realizar operações de hedge contra a safra 24/25, através da compra de opções de venda “put*” ou estruturas “put-spread* com venda de call* ou call-spread*” garantindo um piso / teto entre +1.000 /+1.200 R$/saca!

Na sexta-feira, com o Set-24 encerrando a semana @ +161,35 centavos de dólar por libra-peso (uma liquidação equivalente em R$/saca para o produtor ao redor dos +870 R$/saca) era possível comprar a estrutura “put-spread*” +160 / -135 vendendo a “call-spread*” -190 / +240 ao custo estimado de -35 R$/saca. Essa estrutura garante ao produtor um “piso / teto” entre +860 / +1.060 R$/saca desde que o Set-24 encerre no dia 09 de agosto de 2024 acima dos +135 centavos de dólar por libra-peso ou acima dos +190 centavos de dólar por libra-peso. E com um “seguro adicional” a partir dos +1.395 R$/saca caso a próxima safra 24/25 for um “desastre”.

Se mercado continuar subindo nos próximos dias buscando as resistências indicadas acima, esses +1.000 pontos irão tornar a estrutura acima ainda mais atraente, podendo aumentar os “strikes” tanto na compra da “put-spread*” quanto nos strikes da venda da “call-spread*”.

Aparentemente o “mercado” começou a reagir com notícias vindas do Vietnam e Indonésia (onde aparentemente existe muito pouco café disponível até o início da próxima colheita / entrada de “café novo” no mercado), problemas climáticos ao redor do mundo, e com os dados da China sinalizando uma recuperação na sua economia interna.

A Europa segue em “recessão” com o BCE* elevando mais uma vez as taxas de juros em 0,25 pontos para 4% ao ano. A inflação continua “firme e forte” entre os países membros. Na próxima quarta-feira será a vez do FED* e do Banco Central do Brasil anunciarem as suas novas taxas de juros. Para o FED* o mercado segue apostando na manutenção nos níveis atuais, e para o Banco Central do Brasil a expectativa é para uma nova redução em +0,50 pontos. Qualquer notícia negativa, com expectativas recessivas, será refletida apenas na quinta-feira, logo na abertura dos mercados.

Porém, nada de “pânico” ainda, pois o que interessa para o produtor brasileiro é a combinação / liquidação para o produtor em R$/saca!

Segundo a Cecafé* o Brasil exportou no mês de agosto-23 +3.672.614 sacas (+22% em comparação ao mês de julho-23, +29,42% acima do mês agosto-22 e +29,70% acima do mês agosto-21).

Para o mês de setembro-23, por enquanto, os dados da Cecafé* estão projetando uma exportação ao redor das +3.200.000 sacas. Para o Brasil atender as projeções do “mercado/USDA*” com uma exportação ao redor dos +44,00 milhões de sacas durante o ano safra julho-23/junho-24, então o Brasil precisará exportar, na média mensal durante os próximos 10 meses, +3,80 milhões de sacas/mês! TRUCO!

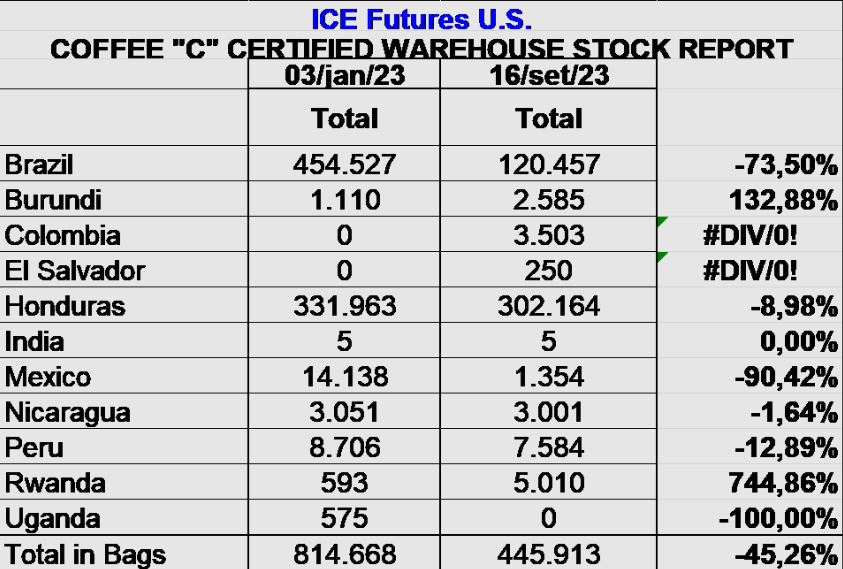

Os estoques certificados continuam sendo consumidos, terminando a semana com apenas +445.913 sacas (sendo apenas +120.457 sacas origem Brasil e +302.164 sacas origem Honduras). O com o saldo de +23.262 sacas divididos entre 8 origens – Burundi, Colômbia, Índia, El-Salvador, México, Nicarágua, Peru e Ruanda. Os estoques certificados começaram 2023 com +814.668 sacas sendo +454.527 sacas origem Brasil e +331.963 sacas origem Honduras. Durante o ano tivemos aquele “problema” com a “recertificação das sacas”, mas praticamente o único café que vêm sendo consumido é o café com origem Brasil. Os outros continuam praticamente “encalhados”.

A safra 24/25 já começou e as especulações também! Alguns produtores já estão “preocupados” com a incidência do “bicho-mineiro” e o “calor” dos últimos dias. Até a semana passada estavam todos “contentes” pois as chuvas haviam sido ótimas e as floradas “lindas”. O clima continuará sendo o fator preponderante nos próximos meses.

Novamente, safra 24/25 acima dos +75 milhões de sacas deverá “assustar” o mercado. Porém, se as exportações mensais brasileiras começarem a confirmar volume <= +3,30 / +3,00 milhões de sacas/mês e o consumo mundial aquecer (mantendo o crescimento estimado pela IOC* entre +1,50/+2,00% ao ano) creio que o mercado continuará firme até a entrada da próxima safra 24/25!

Como sempre, Protejam-se!

Aproveitem eventuais oportunidades acima dos +1.000 R$/saca para comprar seguro contra a baixa – “put*” e/ou “put-spread*” (garantindo um preço mínimo acima do seu custo de produção). Se decidir vender com “trava futura” para alguma trading/cooperativa não esqueça de comprar seguro contra a alta – “call*” ou “call-spread*” protegendo sua posição em caso de eventual quebra na sua safra e para poder continuar “participando de uma eventual alta”.