Maioria das tarifas de Trump não é legal, decide tribunal de recursos dos EUA

A Universidade de Yale é mundialmente conhecida por sua abordagem inovadora para investimentos em seu portfólio. Desde a década de 1980, Yale tem buscado diversificação em diferentes classes de ativos para minimizar riscos e maximizar retornos a longo prazo. A estratégia tem sido bem-sucedida, resultando em um dos portfólios mais bem-sucedidos de todos os tempos. Neste artigo, vamos explorar as classes de ativos e suas respectivas porcentagens no portfólio de Yale.

De acordo com o último relatório anual de investimentos da Universidade de Yale, o portfólio da universidade é composto por uma variedade de classes de ativos, incluindo ações, títulos, private equity, imóveis, commodities e moedas. A seguir, veremos as porcentagens de cada classe de ativos no portfólio de Yale:

Ações: 22%

As ações representam uma das maiores classes de ativos no portfólio de Yale. A universidade investe em ações de empresas listadas em bolsa de valores, bem como em ações de empresas privadas. O objetivo é diversificar o risco ao investir em diferentes setores e regiões do mundo.

Títulos: 30%

Os títulos são outra grande classe de ativos no portfólio de Yale. A universidade investe em títulos de diferentes tipos, incluindo títulos governamentais, corporativos e municipais. O objetivo é obter um fluxo de renda regular e minimizar o risco de perdas no mercado de ações.

Private equity: 23%

O private equity é uma classe de ativos que se refere a investimentos em empresas que não estão listadas em bolsa de valores. Yale investe em empresas privadas em diferentes setores, como tecnologia, saúde e serviços financeiros. O objetivo é obter retornos significativos a longo prazo.

Imóveis: 10%

Os imóveis representam uma classe de ativos importante no portfólio de Yale. A universidade investe em propriedades comerciais, como edifícios de escritórios, shopping centers e hotéis. O objetivo é obter um fluxo de renda regular e obter retornos significativos com a valorização das propriedades ao longo do tempo.

Commodities: 7%

As commodities representam uma classe de ativos que inclui produtos básicos, como petróleo, gás natural, metais preciosos e produtos agrícolas. Yale investe em commodities para obter proteção contra a inflação e diversificar ainda mais o risco do portfólio.

Moedas: 8%

As moedas são outra classe de ativos no portfólio de Yale. A universidade investe em diferentes moedas, incluindo dólar americano, euro, iene japonês e outras moedas importantes. O objetivo é obter proteção contra a volatilidade das moedas e minimizar o risco cambial.

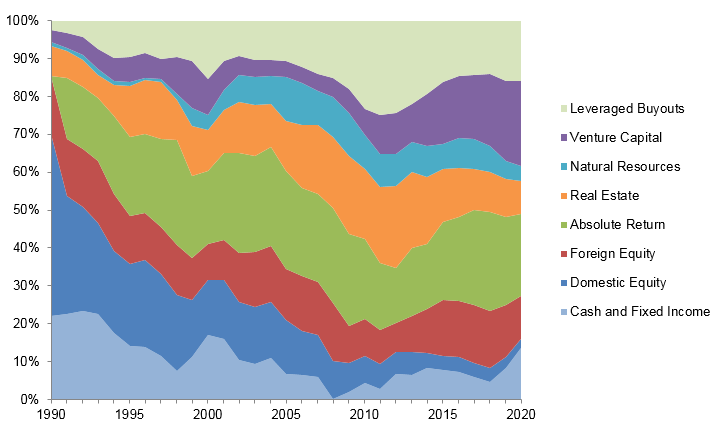

O gráfico acima apresenta a mudança ao longo do tempo na composição do portfólio de investimentos em várias classes de ativos desde 1990. É notável a considerável diminuição na alocação em títulos americanos, os quais foram realocados para classes de ativos não convencionais. Em 1989, cerca de 75% dos recursos eram alocados em ações, títulos e dinheiro nos Estados Unidos. No entanto, atualmente, a participação dos títulos americanos no portfólio é inferior a 10%, enquanto os investimentos em ações estrangeiras, private equity, estratégias de retorno absoluto e ativos reais compõem mais de 90% do portfólio.

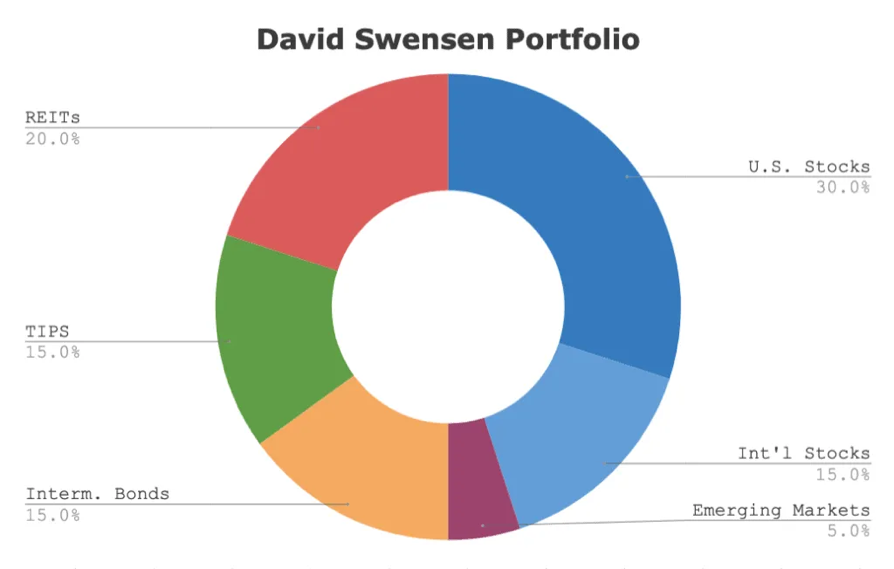

Conforme mencionado previamente, o portfólio pode sofrer mudanças em decorrência de sua gestão ativa. Entretanto, os investidores que buscam uma exposição passiva podem obter uma exposição semelhante por meio de ETFs. Nesse sentido, o portfólio de ETFs que segue essa estratégia é composto por: 70% em renda variável, com 30% alocados na bolsa americana (VTI), 20% em imóveis (VNQ), 15% em mercados desenvolvidos (VEA) e 5% em mercados emergentes; e 30% em renda fixa, sendo 15% em títulos de renda fixa de longo prazo (TLT) e 15% em títulos protegidos contra a inflação (TIP).

Em conclusão, o portfólio de Yale é um exemplo de diversificação inteligente em diferentes classes de ativos. A universidade tem sido capaz de obter retornos significativos a longo prazo, minimizando o risco por meio da diversificação. Essa abordagem pode ser uma inspiração para investidores em todo o mundo que desejam alcançar objetivos financeiros de longo prazo, seja para fins pessoais ou institucionais. Vale ressaltar que a alocação de ativos em um portfólio deve ser personalizada e adaptada às metas, perfil de risco e horizonte temporal de cada investidor. Além disso, é importante lembrar que o desempenho passado não garante o desempenho futuro, e que é sempre recomendável buscar a orientação de profissionais qualificados antes de tomar decisões de investimento. Em resumo, a abordagem de diversificação inteligente de Yale é uma valiosa lição para todos aqueles que buscam maximizar seus retornos enquanto minimizam o risco em um mundo cada vez mais complexo e dinâmico.