Tropeço nas “techs”: IA surpreende com 191,57% de performance superior no setor

Com a expectativa cada vez maior de um “pouso suave” na economia dos EUA, aumenta a possibilidade de um evento de crise inesperado. Será que o Federal Reserve será o responsável por esse “trigger”, ou gatilho? Ainda que incerto, o risco parece alto, já que a narrativa do Fed de "juros mais altas por mais tempo" está sendo desafiada por dados econômicos em desaceleração.

Essa é uma questão que merece atenção ao analisarmos a história das ações monetárias anteriores do Fed. Isso foi abordado em um artigo que escrevemos em 2021 da seguinte forma:

“Com todo o ecossistema financeiro mais alavancado do que nunca, o 'paradoxo da estabilidade/instabilidade' é o risco mais relevante.

O 'paradoxo da estabilidade/instabilidade' pressupõe que todos os agentes são racionais e implica a prevenção da destruição. Em outras palavras, todos os agentes agirão racionalmente, e ninguém apertará 'o grande botão vermelho'.

O Fed conta muito com essa suposição. Depois de mais de 13 anos do programa de política monetária mais inédito na história dos EUA, eles estão tentando lidar com os riscos acumulados no sistema.“

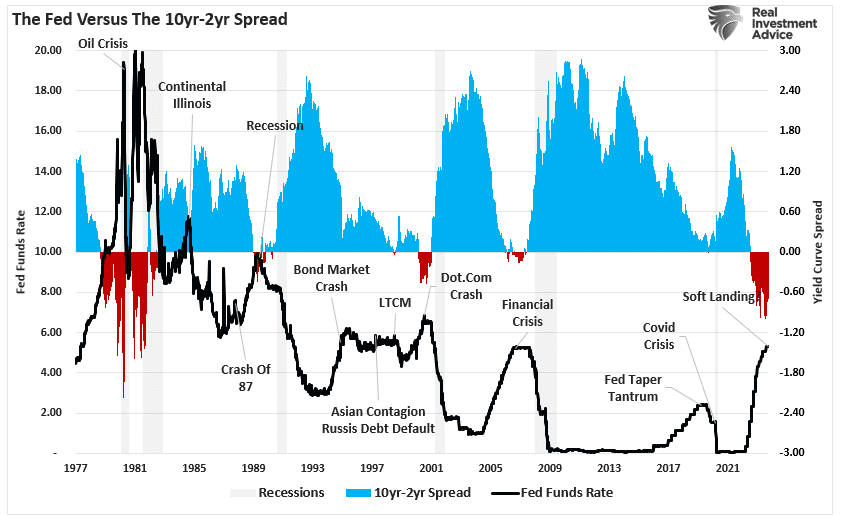

Historicamente, quando o Fed eleva a taxa básica e as curvas de juros se invertem, alguém inevitavelmente aperta o tal "grande botão vermelho".

Mas essa também é a falha no cenário de "pouso suave" de 1995, no qual a mídia está apostando suas esperanças. De fato, a economia não entrou em recessão, mas houve eventos de crise ao longo do caminho. Mais importante, a curva de juros não se inverteu em 1995, mas o fez em 1998, e uma recessão ocorreu cerca de 24 meses depois.

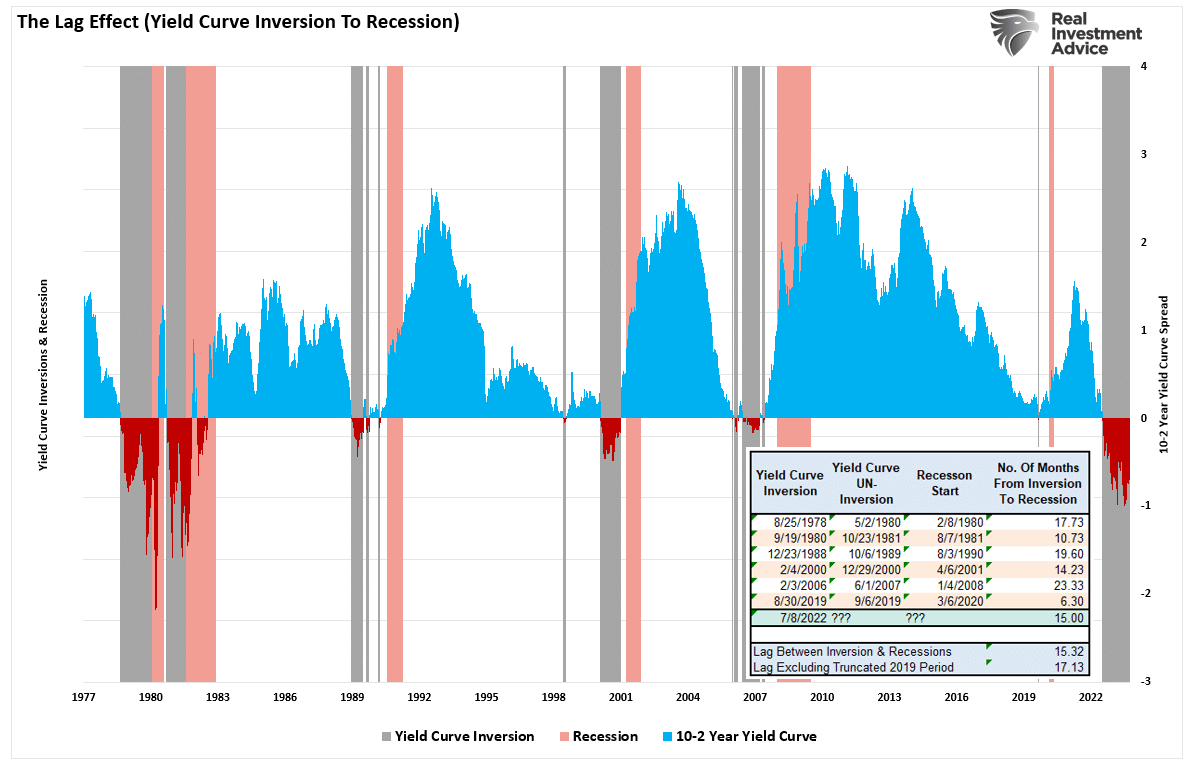

O gráfico acima mostra que as inversões de curva de juros ocorrem aproximadamente de 10 a 24 meses antes de reconhecer uma recessão ou evento de crise. Isso acontece porque leva tempo para o "efeito defasado" dos custos de crédito mais altos afetar negativamente a economia.

Embora o Fed espere que as pessoas ajam racionalmente à medida que apertam a política monetária, os investidores tendem a não agir dessa forma. Mas o que os mercados provavelmente estão ignorando é que não estamos apenas falando das decisões de política monetária do Fed isoladamente.

Uma Colisão de Eventos

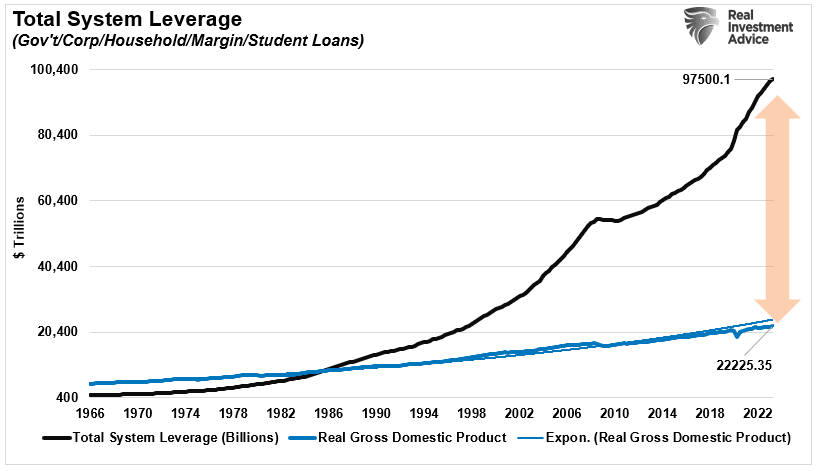

Vivemos atualmente na era econômica mais alavancada da história dos EUA. No segundo trimestre de 2023, a alavancagem total mensurável na economia é de US$97 trilhões. A economia como um todo está atualmente em US$22,2 trilhões, o que significa que são necessários US$4,36 em dívida para cada US$1 de crescimento econômico.

De forma crítica, esse nível de dívida quase dobrou desde 2008, quando estava em US$54 trilhões e a economia tinha um valor de cerca de US$16 trilhões. Em outras palavras, em apenas 13 anos, a alavancagem econômica aumentou de US$3,38 para cada US$1 de crescimento para US$4,36. Esse aumento expressivo na alavancagem foi viabilizado pelas taxas de juros próximas de zero durante esse período.

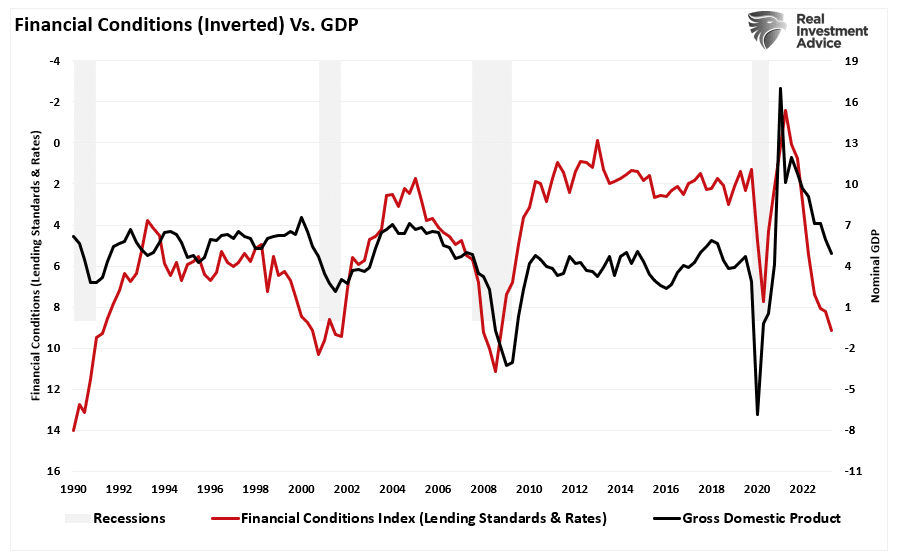

Dado o nível de alavancagem no sistema financeiro, a colisão entre a atividade financiada por dívida e condições financeiras restritivas levará a um crescimento mais fraco. Historicamente, tais elevações nas condições financeiras sempre antecederam o início de recessões e eventos de crise. É importante notar que esses eventos ocorreram em níveis de alavancagem geral consideravelmente mais baixos.

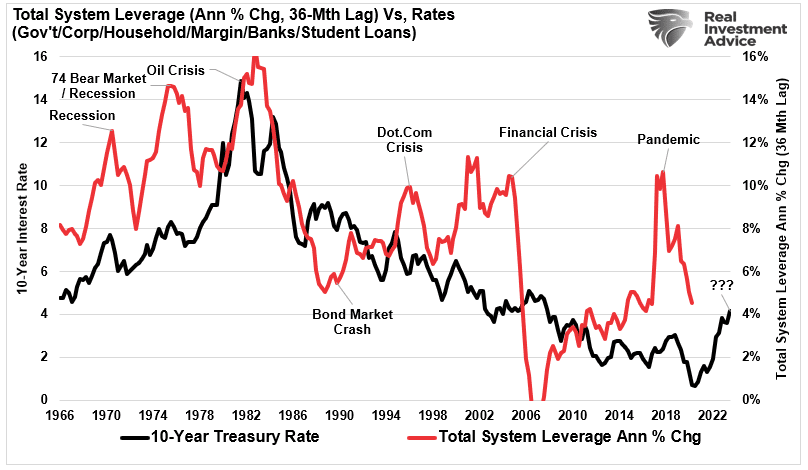

A variação anual da alavancagem total do sistema em relação às mudanças nas taxas de juros mostra um atraso de cerca de 36 meses entre o aumento das taxas e um evento de crise. Como as taxas começaram a subir em 2021, isso indica que o próximo evento de crise ocorrerá mais tarde em 2024.

Como visto acima, a confirmação do momento da próxima recessão ou evento de crise em 2024 vem das inversões na curva de juros. Historicamente, quando estas se invertem, a mídia anuncia que uma recessão está a caminho. Porém, quando isso não acontece imediatamente, assumem que “desta vez é diferente”. Ainda não chegamos lá, pois o “efeito defasado” ainda não se manifestou.

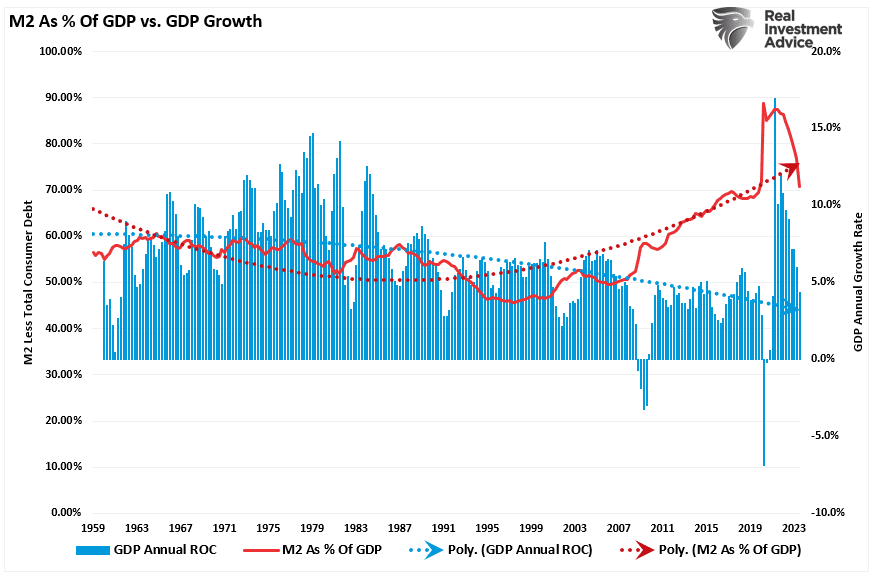

Devido à quantidade de “estímulo” injetado na economia e aos níveis ainda elevados de oferta de dinheiro como porcentagem da economia, o início recessivo provavelmente será semelhante ao episódio de 2006.

Simplesmente, só porque a colisão entre custos de empréstimos mais altos, redução da oferta de dinheiro e desaceleração do crescimento econômico ainda não causou uma crise ou recessão, não significa que não o fará.

O Risco de um Erro de Política Monetária é Enorme

Em 2021, discutimos como um evento de crise é possível se as taxas de juros subirem, o Fed apertar a política monetária ou a recuperação econômica falhar.

“No curto prazo, a economia e os mercados (devido ao momento atual) podem DESAFIAR as leis da gravidade financeira à medida que as taxas de juros sobem. Contudo, elas atuam como um ‘freio’ na atividade econômica, já que as taxas IMPACTAM NEGATIVAMENTE uma economia altamente alavancada:”

-

Os juros aumentam os encargos da dívida, reduzindo investimentos produtivos futuros.

-

O setor imobiliário desacelera. As pessoas compram prestações, não casas.

-

Custos de empréstimos mais altos reduzem as margens de lucro.

-

Os mercados enormes de derivativos e crédito são prejudicados.

-

Pagamentos de juros variáveis em cartões de crédito e linhas de crédito com garantia hipotecária aumentam.

-

Crescimento das inadimplências no serviço da dívida afetará negativamente os bancos.

-

Muitos planos de recompra de ações corporativas e pagamentos de dividendos foram realizados usando dívida barata.

-

Os gastos de capital corporativo dependem de baixos custos de empréstimos.

-

A relação déficit/PIB disparará à medida que os custos de empréstimos aumentarem drasticamente.

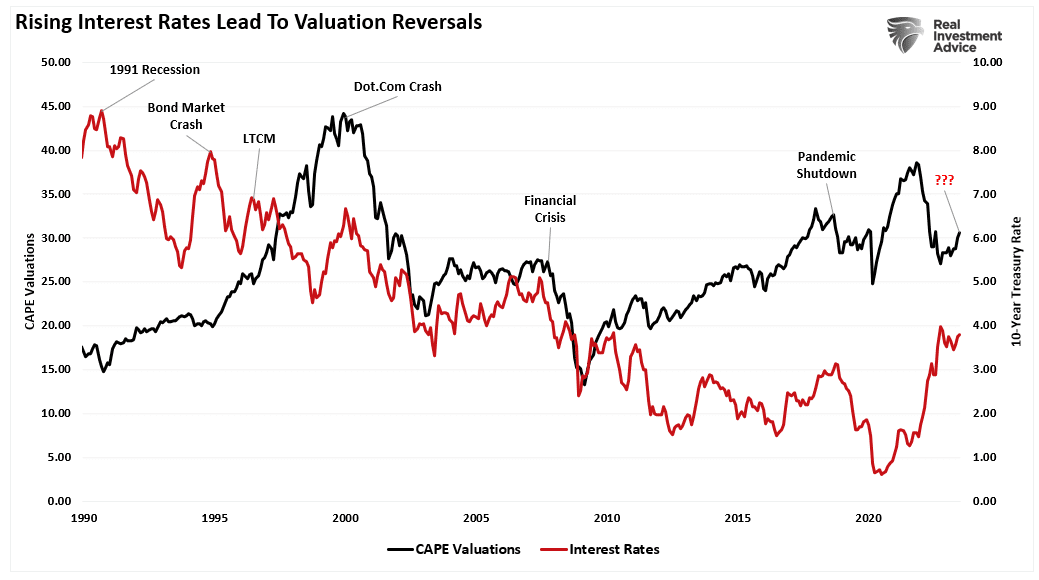

Mais importante ainda, ao longo da última década, a principal justificativa para pagar caro por ações é que as baixas taxas justificam valuations elevados. Infelizmente, com a inflação elevada, que diminui as margens de lucro, e as altas taxas de juros, os valuatios provavelmente são um problema maior do que a maioria imagina.

Como Mohammed El-Erian afirmou:

“Os investidores devem ficar atentos ao risco de uma mudança brusca de uma mentalidade de mercado de avaliação relativa para uma de avaliação absoluta. Se isso acontecer, você deve parar de se preocupar com o retorno sobre seu capital e começar a se preocupar com o retorno de seu capital.”

No momento, não sabemos quando o próximo “evento de crise” ocorrerá.

No entanto, é apenas uma questão de tempo até que o “mais alto por mais tempo” do Fed faça alguém apertar o “grande botão vermelho”.