Boom das criptos: quais ações do setor podem surpreender na alta?

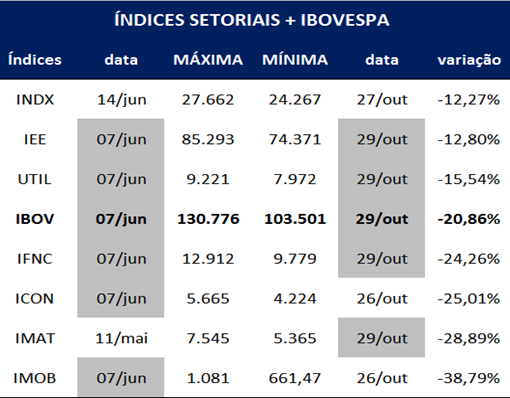

Após o IFNC, índice que mede o desempenho das ações de maior liquidez do setor financeiro, atingir sua máxima chegando a 12.912 pontos ao final do primeiro semestre, ele passou a cair durante um período de 4,5 meses até chegar em 9.778 pontos, sua mínima no ano, desvalorizando -24,26%.

Durante esse período, os outros seis índices setoriais também apresentaram desvalorização, assim como o Ibovespa. A tabela mostra os sete índices setoriais juntos ao Ibovespa (inserido para servir de referência) ordenados a partir da variação percentual (da máxima para mínima).

A primeira coisa a ser percebida ao olhar para a tabela é que as máximas ocorrem na mesma data em seis dos oito índices e as mínimas ocorrem na mesma data em cinco deles, e quando as máximas e as mínimas não foram nas mesmas datas, foram em datas próximas. O Índice Financeiro desvalorizou -3,40% a mais que o Ibov, sendo a quarta maior desvalorização entre os índices setoriais. Índice de Consumo(-25,01%), Índice de Materiais Básicos (-28,89%) e Índice Imobiliário (-38,79%) sofreram as maiores quedas, pois são compostos por ações que, em sua maioria, são de setores cíclicos sendo mais sensíveis aos movimentos do mercado. Já o INDX (-12,27%), o Índice de Energia Elétrica (-12,80) e o Índice Utilidade Pública (-15,54%) tiveram uma desvalorização abaixo da média do Ibovespa (-20,86) porque são setores não cíclicos, menos afetados pelas oscilações do mercado e eventuais crises.

É constatado que o risco sistêmico afetou todos os setores da economia em diferentes proporções, risco atribuído a decisões políticas que vêm causando instabilidade, aumento da inflação, alta taxa de câmbio e aumento no preço das commodities, o que acaba refletindo na economia interna.

Na ultima reunião do Copom, realizada no final de outubro, a taxa Selic foi elevada a 1,50% atingindo 7,75% a.a., com sinalização de manutenção da política monetária contracionista na expectativa de conter o crescimento da inflação, podendo chegar a 9,25% a.a na próxima reunião (08/12). Isso vai elevar o spread bancário favorecendo os bancos. Contudo, apesar dessa recente queda do IFNC, as ações do setor financeiro passaram a serem menos atrativas aos olhos do investidor?

Em minha análise feita em 18/06/2021, selecionei sete ações das maiores instituições financeiras negociadas na bolsa, em que seis são de bancos e uma de holding, que somadas possuíam 67,08% de participação no IFNC e 18,34% no Ibov. Atualmente, em 03/11/2021, estas as mesmas ações compõem 67,47% do IFNC e 17,98% do IBOV.

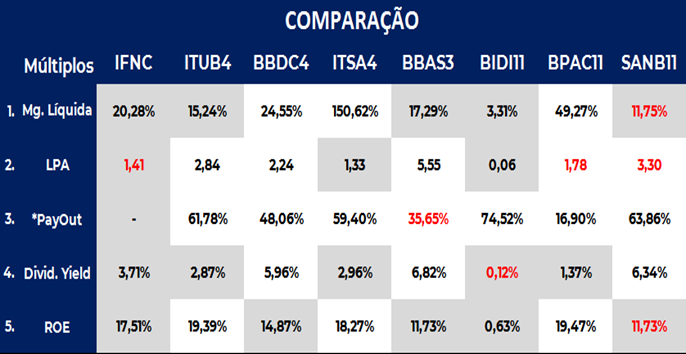

Na tabela 2 o IFNC e as sete ações estão em colunas lado a lado, e os cinco múltiplos para determinar a rentabilidade estão nas linhas. Os valores exibidos com o fundo cinza indicam que estão abaixo da média do índice e os valores em vermelhos indicam uma redução em relação à análise realizada em 18/06/2021, logo após o índice atingir sua máxima no ano. Os valores com fundo branco estão acima da média do índice e os números em preto mostram que houve um aumento com relação ao semestre anterior.

Relação: ações x IFNC

2 ações tiveram apenas um indicador abaixo da média do IFNC: Bradesco (SA:BBDC4) (ROE) e BTG Pactual (SA:BPAC11) (D.Y).

- 4 ações tiveram dois indicadores abaixo da média do IFNC: Itaú (SA:ITUB4) (Mg.líquida e D.Y), Itaúsa (SA:ITSA4) (LPA e D.Y), Banco do Brasil (SA:BBAS3) (Mg. Líquida e ROE) e Santander (SA:SANB11) (Mg. Líquida e ROE).

- Apenas Banco Inter (SA:BIDI11) apresentou quatro indicadores abaixo do IFNC (Mg. Líquida, LPA, D.Y e ROE).

Analise de resultado

- Margem Líquida: (lucro líquido ÷ receita líquida)*100. Porcentagem de lucro em relação à receita de uma empresa. Para os investidores mostra o nível de retorno obtido com base no custo operacional. A partir de 20% é considerada satisfatória. Apenas SANB11 teve um desempenho fraco (11,75%), além de sua margem líquida ter caído ela esta abaixo da média do índice. As demais empresas tiveram aumento da margem líquida durante o período, com destaque para ITSA4, que apresentou um valor muito acima da média (150,62%).

- LPA: Lucro por ação (lucro líquido ÷ n° de ações). Indica se a empresa é lucrativa. As três ações ITUB4, BBDC4 e BBAS3 tiveram crescimento do LPA acima da média, ITSA4 e BIDI11 cresceram, mas permanecem abaixo da média geral do índice. BPAC11 e SANB11 ainda estão acima da média apesar de apresentarem queda em seus LPA’s.

- Payout: (dividendos ÷ lucro líquido). Representa a porcentagem de lucro líquido distribuído para os acionistas de uma instituição em forma de dividendos ou juros sobre capital próprio. Nem sempre um Payout baixo é um mau sinal, pois a empresa pode estar usando o lucro para reinvestir em seu crescimento. O valor do Payout é referente à média histórica. Apenas BBAS3 teve uma redução em seu PAYOUT no decorrer do período. Destaque para BIDI11, que apresentou um maior aumento da porcentagem de distribuição de lucro.

- Dividend Yield: (dividendo ÷ preço da ação)* 100. Mede a rentabilidade dos dividendos em relação ao preço de suas ações. Eu considero um D.Y atrativo a partir de 8%, mas isso não é de consenso geral, e sim subjetivo. Três ações tiveram um aumento do D.Y acima da média: BBDC4, BBAS3 e SANB11. Quatro ações ficaram abaixo da média, sendo ITUB4, ITSA4, BIDI11 e BPAC11, mas apenas BIDI11 sofreu uma redução em seu D.Y.

- ROE: Retorno sobre o patrimônio líquido (lucro líquido ÷ patrimônio líquido). Mede a capacidade de gerar rentabilidade aos acionistas a partir do dinheiro investido nela. É considerado atrativo para os acionistas um ROE de pelo menos 15%. ITUB4, ITSA4, e BPAC11 apresentaram um ROE atrativo para o investidor. As demais ficaram abaixo da média, mas mantiveram certo grau de crescimento. Apenas SANB11 teve seu ROE prejudicado no decorrer do período.

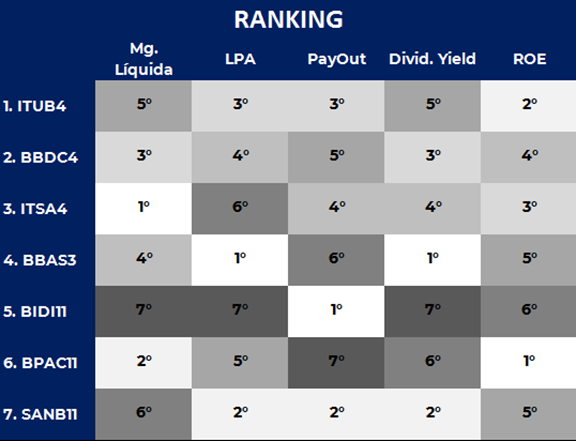

Na tabela 3, as ações analisadas são comparadas entre elas mesmas através de um ranking de classificação que vai do 1° ao 7°. À medida que a cor da célula escurece, mais afastada é a posição da ação do ranking.

Através dos valores apresentados pelos múltiplos, pode-se concluir que, apesar da recente desvalorização que o IFNC vem sofrendo, investir em ações desses bancos está ainda mais atrativo para o investidor do que quando o índice estava em sua maior alta do ano. O retorno ao investidor não foi afetado, mas ganhou impulso com o aumento dos juros. Tendo em vista que o índice permanece em tendência de queda, esse é o momento ideal para comprar essas ações que estão descontadas, a fim de aumentar sua participação na empresa, reduzir seu preço médio, reforçar sua carteira e receber maiores proventos.