Bitcoin dispara acima de US$ 116 mil após discurso de Powell e ganha fôlego

Olá, Pessoal. No artigo de hoje, compartilharei com vocês como apostar em teses de investimento em um mercado particular sem correr o risco específico daquele mercado. Se isso ficou um pouco confuso, permitam-me explicar melhor com um exemplo ilustrativo focado no mercado de ações da nossa bolsa. Não obstante, o exemplo poderia ser em qualquer outro mercado, tal como de fundos imobiliários, ETFs internacionais etc.

Suponham que você tenha uma estratégia que escolhe periodicamente as ações que performarão acima do mercado na maioria das vezes. Imagine também que você está descrente da bolsa brasileira e acredita que o Ibovespa, principal índice da B3 (BVMF:B3SA3), irá afundar nos próximos meses. O tempo passa e de fato o Ibovespa caiu -10%. A carteira de ações que você escolheu perdeu -6% e você não teria ficado feliz em ver seu patrimônio reduzido em 6%. No entanto, perceba que a sua tese de investimento estava certa porque, de fato, sua carteira performou acima do mercado, precisamente 4 pontos percentuais acima. Mas, por você antecipar a queda do mercado, resolveu não investir e, por mais incrível que possa parecer, perdeu a oportunidade de rentabilizar em cima da sua tese de investimento. É justamente isso que dividirei com vocês agora.

COMO INVESTIR EM UMA TESE DE INVESTIMENTO SEM CORRER O RISCO DE MERCADO?

Note que uma boa tese de investimento é aquela que, em média, ganha do mercado. Ganhar não necessariamente significa rentabilidade positiva, mas, sim, rentabilidade superior mesmo em momentos de queda no mercado, com uma rentabilidade negativa, mas não tão negativa quanto a do mercado. Mas como ganhar uma rentabilidade positiva comprando uma parte do mercado estando este em queda?

Em resumo e poucas palavras, basta comprar a carteira que representa a tese de investimento e vender o mercado. Desta maneira, você terá uma rentabilidade positiva sempre que a sua carteira ganhar mais ou perder menos que o mercado. Note que quando você investe em um fundo de ações, você está comprando dois riscos: o risco de o gestor escolher ações boas ou ruins e o risco do mercado de ações como um todo subir ou cair. Nesse tipo de estratégia que ilustro, você ficaria apenas com o primeiro risco. Mas há outros pontos interessantes ao se investir numa tese de investimento protegendo-se do risco de mercado. Explicarei mais adiante.

VAMOS PARA UM EXEMPLO PRÁTICO

Para ilustrar como investir numa tese sem correr o risco de mercado, utilizarei o índice Valor-Coppead – Performance (ações Brasil). Trata-se de um índice de ações da B3 que desenvolvi juntamente com meu colega Prof. Ricardo Leal: ele tem o objetivo de rentabilizar mais que o Ibovespa, porém com um nível de volatilidade (risco) muito semelhante. A cada quadrimestre, o índice conta com uma metodologia diferenciada para apontar 20 papéis que, em tese, cumprirão o objetivo descrito. Para mais informações a respeito, disponibilizo a metodologia do índice em meu website pessoal.

Para afastar o risco de mercado, a ideia mais natural seria vender à descoberto um ETF de Ibovespa. Entretanto, para isto, o investidor precisaria alugar um ETF para então vendê-lo. Decerto, haveria o custo do aluguel, que pode ser alto em um mercado de não tão alta liquidez assim para aluguel (como é o caso de ETFs). Além disso, o processo de venda a descoberto tem alguns detalhes que acabam por afugentar investidores mais conservadores. Por estas razões, compartilharei com vocês a estratégia de “vender o mercado” através de futuros de Ibovespa.

O mercado de futuro de Ibovespa é extremamente líquido e você não precisa alugar nenhum papel. Basta entrar vendendo e está tudo certo. Claro, há necessidade de margem, ou seja, uma quantia ou mesmo ativos que são exigidos por segurança para que você possa participar de qualquer mercado futuro. E os custos de transação são extremamente reduzidos no caso de futuro de Ibovespa. Informe-se a respeito da margem de garantia necessária e dos custos de transação junto à sua corretora. Em geral, os papéis da própria carteira que representa a sua tese de investimento devem ser suficientes para garantir a posição de hedge no mercado futuro.

Podemos comprar (ou vender) contratos futuros de Ibovespa da mesma forma que você compra ações: através do seu home broker e partindo de um símbolo (ticker). Há dois tipos de contratos futuros de Ibovespa, o cheio e o minicontrato. Sugiro os minicontratos, pois cada unidade representa 0,20 vezes o valor do Ibovespa e a liquidez é altíssima. Contratos cheios têm como lote padrão cinco vezes o Ibovespa, algo superior a R$ 550 mil atualmente: esse valor á muito alto para a absoluta maioria das pessoas. Já o minicontrato tem como lote padrão algo próximo a R$ 22 mil (tendo em vista que o Ibovespa gira em torno dos 110 mil pontos atualmente).

Os minicontratos futuros de Ibovespa têm sempre um símbolo começando pelas letras WIN seguidas de uma letra que pode ser G. J, M, Q, V ou Z e dois dígitos. A letra representa o mês de vencimento do contrato futuro: na ordem, fevereiro, abril, junho, agosto, outubro e dezembro (apenas os meses pares têm vencimentos de futuros de Ibovespa, sempre na quarta-feira mais próxima do dia 15). Já os dígitos finais representam o ano de vencimento. Por exemplo, o próximo minicontrato futuro de Ibovespa tem o símbolo WINV22 e vence em outubro. Ao entrar numa posição comprada ou vendida em um contrato futuro, note que você não despende nenhum montante além do custo transacional. Você apenas se compromete a ganhar ou perder o montante equivalente à diferença entre o preço de saída do contrato futuro e o preço de entrada no mesmo (se numa posição comprada, caso contrário, é a diferença invertida). Vou dar um exemplo: se você hoje entra comprando um minicontrato futuro de Ibovespa a 112 mil pontos e o vende em uma semana pelo preço de 113 mil pontos, cada unidade de minicontrato em posição comprada teria gerado R$ 0,20 x 1.000,00 (diferença entre 113 mil e 112 mil pontos) = R$ 200,00. Se você tivesse entrado na posição vendedora, cada unidade de minicontrato teria gerado uma perda de R$ 200,00. Convém apenas ressaltar que o fluxo de caixa se dá diariamente, através de ajustes que vão entrando em sua conta (se sua posição ganhou ao final daquele dia) ou saindo (se sua posição perdeu naquele dia).

A estratégia que eu montei é muito simples: permaneço comprado no Índice Valor-Coppead Performance e vou de dois em dois meses sempre entrando em posição equivalente vendida no minicontrato futuro de Ibovespa com vencimento mais próximo. A cada final de mês ímpar, eu desfaço a atual posição futura e faço uma nova, que seguirá comigo por dois meses. A necessidade de ficar rolando a posição em todo mês ímpar se dá porque ele vencerá no mês (par) seguinte e quero trabalhar sempre com o futuro de vencimento mais próximo, tendo em vista que ele é o mais líquido de todos. Essas premissas poderiam ser relaxadas a fim de tornar a estratégia ainda mais simples sem comprometê-la com problemas de liquidez quando estivermos lidando com quantias não milionárias (o caso da maioria dos investidores, diga-se de passagem). Não obstante, para efeito de resultados que apresentarei, estes seriam pouco impactados (ou nada, em termos práticos).

E QUE RESULTADOS TERÍAMOS?

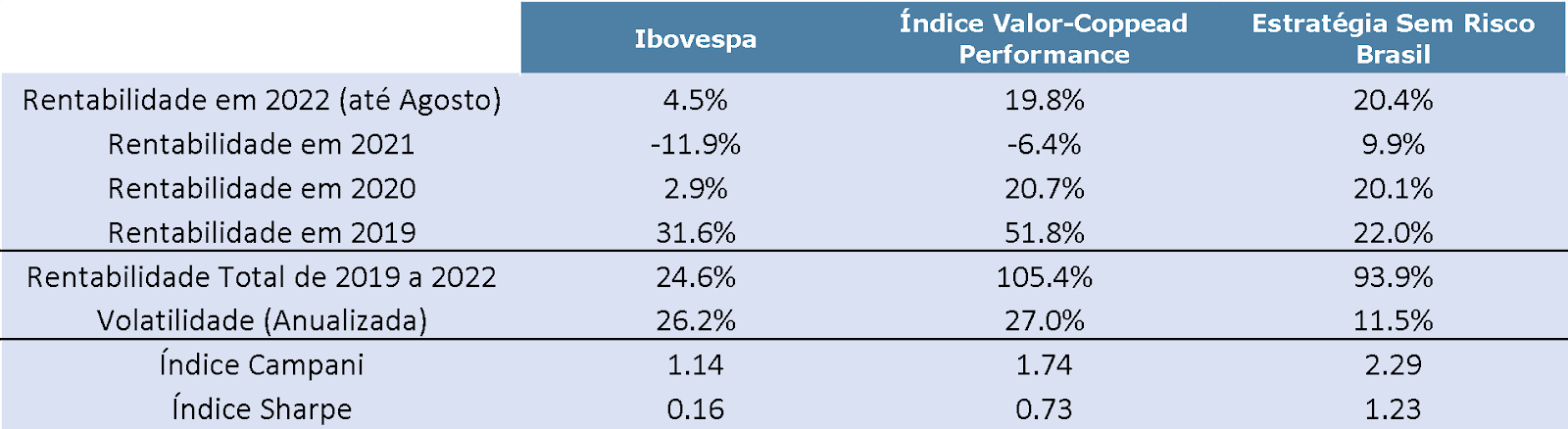

Minha análise foi a partir do início de 2019 até o final de agosto último. Apresento os resultados na tabela abaixo, onde podemos vislumbrar as rentabilidades em 2022, em 2021, em 2020, em 2019, além da rentabilidade de janeiro de 2019 a agosto de 2022 e da volatilidade anualizada (calculada a partir do desvio-padrão amostral dos retornos mensais). Apresento todas essas métricas para o Ibovespa, para o Índice Valor-Coppead Performance e para a estratégia comprada neste índice e vendida mensalmente em posição equivalente de minicontratos futuros de Ibovespa. Os dados do Ibovespa e dos minicontratos futuros foram gentilmente cedidos pela Quantum Finance. Já as rentabilidades do índice Valor-Coppead Performance foram gentilmente cedidas pela plataforma de dados Valor Data.

As duas últimas linhas apresentam métricas de performance. Sempre utilizo em minhas análises e estudos o índice Campani. Como explicado em meus artigos aqui de 8, 15 e 22 de maio de 2020, este índice tem a mesma interpretação que o famoso índice Sharpe (retorno médio por unidade de risco), mas utiliza métricas de retorno e risco conceitualmente corretas e bem fundamentadas (nos artigos citados, explico, claramente, por que o índice Sharpe é equivocado para análises como essa). Não obstante, como o índice Sharpe se tornou um padrão de mercado, apresento-o também: seu cálculo se dá através do retorno mensal médio em excesso ao CDI, retorno esse anualizado geometricamente e dividido pela volatilidade anualizada.

Podemos notar que a rentabilidade da nossa estratégia é um pouco abaixo da rentabilidade do índice, mas ao olharmos ano a ano, podemos perceber que isso se deu por conta de 2019. Nos outros anos, a rentabilidade foi semelhante (2020 e 2022) ou superior (2021). Como a nossa estratégia não se expõe ao risco de mercado, é natural que em um ano como 2019, no qual o Ibovespa foi bem para cima, ela renda menos que o índice. Mas gostaria de ressaltar que essa comparação não é boa, pois compara banana com maçã. Investimentos expostos a riscos diferentes não devem ter suas rentabilidades comparadas diretamente. E a diferente exposição a risco é comprovada pela volatilidade bem mais baixa da nossa estratégia: menos que a metade da volatilidade do mercado!

Para colocarmos as rentabilidades em tons comparáveis, utilizamos o índice Campani (ou o índice Sharpe) para concluir que, de fato, a estratégia gerou uma performance bastante interessante. Legal, né? Claro que neste caso a tese de investimento deu certo, tendo em vista que o índice performou acima do seu benchmark de mercado. Mas, de toda forma, ao eliminar o risco de mercado com posição vendida em futuros, naturalmente você terá uma estratégia com relação risco-retorno diferente da original e, se a sua tese estiver correta (ou seja, se acertar mais do que errar), essa relação risco-retorno se mostrará favorável ao longo do tempo. E, claro, não podemos esquecer o objetivo principal ao se criar essa estratégia: sair do risco do mercado, apostando apenas em uma tese de investimento – este será sempre o principal benefício de uma estratégia deste tipo, principalmente em tempos onde a incerteza e volatilidade do mercado estejam em níveis mais altos.

Espero sinceramente que vocês tenham gostado disto tudo. Eu me exijo compartilhar pontos não óbvios e que fogem às análises comuns, o que me faz pesquisar cada vez mais e sempre dividir com vocês resultados interessantes, embasados em conhecimento – que, aliás, deve ser o ponto de partida para seus investimentos. Comentem abaixo e dividam comigo o que acharam deste artigo! As opiniões de vocês são muito importantes e leio sempre. Ah, e fica o convite para me seguirem nas redes sociais @carlosheitorcampani. “Bora” nos encontrarmos no Instagram e no LinkedIn? Podem chegar perguntando qualquer coisa no privado, respondo a todos!

Forte e respeitoso abraço a vocês. Escrevo com muito carinho e responsabilidade.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e Pesquisador da ENS – Escola de Negócios e Seguros. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.