Trump vai impor tarifa de 100% sobre a China a partir de 1º de novembro

-

O Federal Reserve (Fed) tentou restabelecer sua credibilidade reconhecendo que o desafio colocado pela maior inflação nos EUA em 40 anos requer uma resposta proporcional.

-

Apesar da alta de 75 pontos-base (pbs) na taxa de juros, duvidamos que o Fed tenha atingido o pico agressivo da política monetária, devido à natureza complexa desse surto de inflação.

-

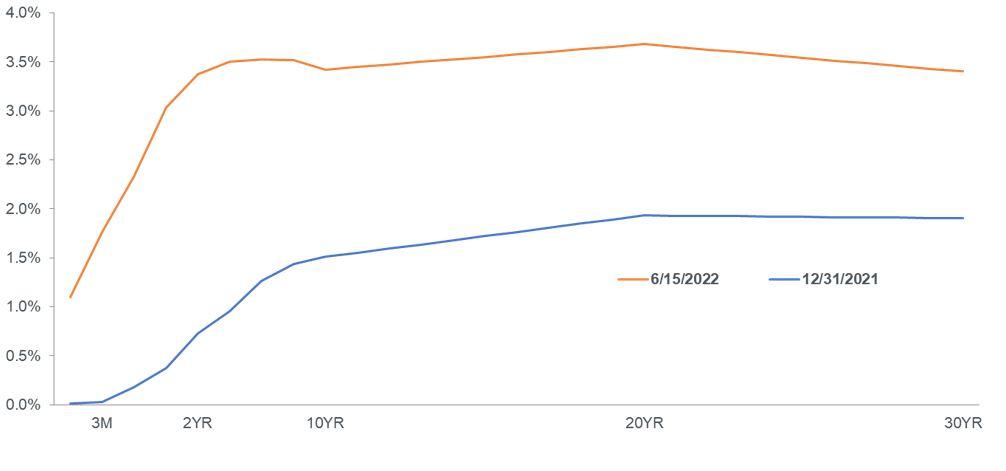

A liquidação de títulos no ano deixou a curva de rendimentos mais plana e os investidores ponderando quais vencimentos oferecem o melhor perfil de risco-retorno em um mercado ainda incerto – e volátil.

O presidente do Fed, Jerome Powell, e outros membros votantes do Federal Reserve Fed tiveram um objetivo singular durante a reunião desta semana do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês): recuperar o controle da narrativa de que o banco central realmente compreendeu a magnitude da ameaça representada à economia dos EUA pela inflação mais alta em quatro décadas e que a autoridade monetária tem a determinação de fazer os ajustes de política necessários para enfrentar esse desafio. Recentemente – e como evidenciado pelo espetacular aumento nos rendimentos deste ano na curva do Tesouro – o mercado tem feito sua própria avaliação da capacidade do Fed de gerenciar a inflação e guiar a economia em direção a um pouso suave .

Em uma reverência à realidade, o Fed elevou sua taxa básica de juros em 75 pontos base (bps) - da faixa de 0,75%-1% para o intervalo de 1,5%-1,75% - e fez ajustes notáveis em seu Resumo de Projeções Econômicas para taxas de juros, incluindo o aumento de sua previsão de taxa para o final de 2022 para 3,4%, de 1,9%. Vemos essas etapas como um controle de danos necessário, remediando problemas causados pelo próprio Fed.

O banco central dos EUA falhou em sua chamada de inflação transitória e, inexplicavelmente, pareceu tirar um movimento de 75 pbs da mesa em sua última reunião. Embora apreciemos o poder da orientação para o futuro, em certos casos, essa tática e ser dependente de dados são mutuamente exclusivos. Classificaríamos a inflação de preços ao consumidor de 8,6% como um evento atípico, que deve ser recebido com uma resposta política igualmente extraordinária, incluindo o abandono de sua abordagem metódica até agora para aumentos de taxas.

Uma tarefa alta feita mais alta

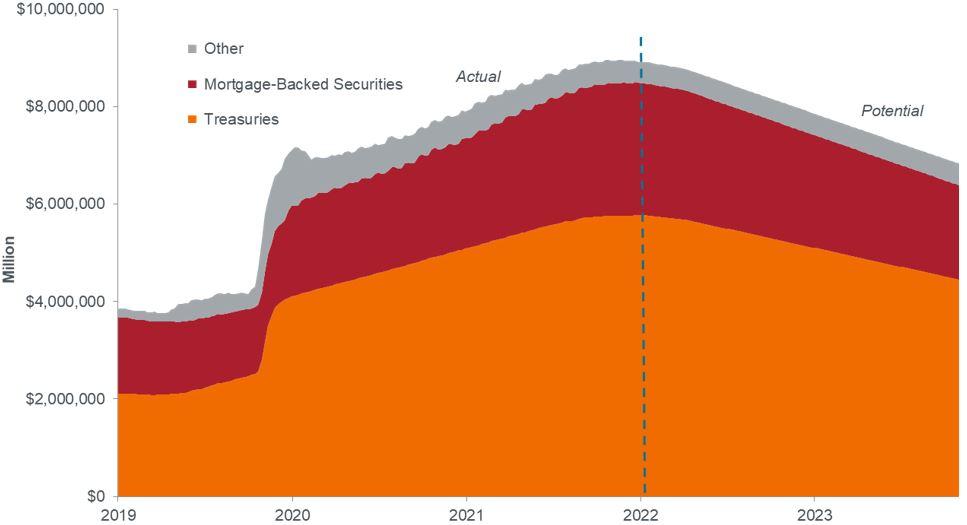

As contribuições para a inflação geracional deste ano são inúmeras: um aumento da demanda pós-pandemia, deslocamentos na cadeia de suprimentos, a guerra na Ucrânia e estímulos monetários e fiscais recordes, incluindo o Fed expandindo sua própria base de ativos em até US$ 4,8 trilhões desde o fim de 2019. Esses ingredientes incluem fatores de oferta e demanda. Gerenciá-los por meio de políticas sempre seria uma tarefa difícil – e ainda é.

O apelo do Fed para um pico de inflação foi prematuro. Consequentemente, acreditamos que mesmo com o aumento da taxa desse mês, o Fed ainda não atingiu o pico de política agressiva. Em contraste com a última reunião, Powell evitou o boxe em um canto ao deixar a possibilidade de mais uma alta de 75 bps sobre a mesa. Possivelmente uma lição aprendida.

Balanço do Federal Reserve

Vários fatores contribuíram para a alta inflação de várias décadas, incluindo níveis recordes de estímulo monetário e fiscal, com o primeiro sendo lentamente desfeito.

Fonte: Bloomberg, Janus Henderson, em 15 de junho de 2022.

Pontos de vista divergentes

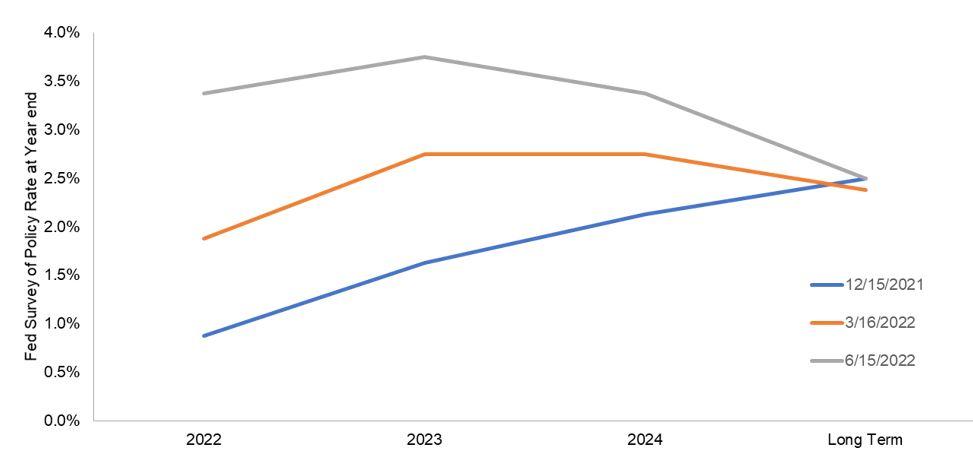

Em sua reunião de março, o Fed projetou que a taxa overnight terminaria o ano em 1,9%, apenas um pouco abaixo da taxa de 2,0% implícita nos preços futuros naquele momento. Desde então, os operadores deram o alarme de inflação. Nas projeções divulgadas na reunião da semana passada, a expectativa para o final do ano de 2022 no mercado futuro para a taxa básica era de 3,5%, um pouco acima da nova projeção do Fed de 3,4%. No entanto, a divergência entre as visões de mercado e a do Fed permanece.

De notar, é o de minis aumentos da projeção do Fed para a taxa neutra – o nível que no longo prazo não é inflacionário nem pesa sobre o emprego. Em 2,5%, ainda está abaixo dos 3,6% projetados para contratos futuros com vencimentos de três anos ou mais. Muito depende se a expectativa do Fed para a inflação, medida pelo seu indicador preferido, deslizar de 4,3% este ano para 2,3% em 2024. Os Títulos Protegidos contra a Inflação do Tesouro (TIPS) implicam que a inflação terá uma média de 4,1% no período de dois anos .

Trajetória atualizada das taxas com base no resumo das projeções econômicas

Em dezembro de 2021, o Fed previu que as taxas de juros no final de 2022 ficariam abaixo de 1,0%. Desde então, convergiram para níveis já refletidos nos mercados financeiros.

Fonte: Bloomberg, em 15 de junho de 2022.

Uma oportunidade perdida

Há muito afirmamos que o mercado de títulos poderia absorver uma saída ordenada da era da política monetária extraordinariamente acomodatícia, pois os investidores tinham a oportunidade de reinvestir títulos em vencimento a taxas de juros modestamente mais altas. A possibilidade desse cenário se concretizar já passou, como evidenciado pelo retorno acumulado de -12,65% do Bloomberg US Aggregate Bond Index até 14 de junho. Com maior atenção ao aumento da inflação, o resultado é rendimentos mais altos ao longo da curva, especialmente ao longo do front-end, que normalmente são mais vinculados às taxas de juros.

Curva de rendimentos do Tesouro dos EUA em 2022

Os rendimentos em todos os vencimentos aumentaram em 2022 à medida que a curva se achatou, deixando os investidores se perguntando quais títulos apresentam o perfil de risco-retorno mais atraente.

Fonte: Bloomberg, em 15 de junho de 2022.

O aumento da inflação elevou os rendimentos dos títulos do Tesouro dos EUA de 2 anos em cerca de 250 pbs em 2022. O resultado foi um achatamento da curva de rendimento à medida que os investidores avaliam a probabilidade de recessão à medida que o custo do capital aumenta.

Tal resultado, no entanto, não é nosso cenário básico – pelo menos no curto prazo. A economia, conforme refletido nos comentários de Powell, permanece em bases sólidas. No entanto, a força contínua, especialmente os salários mais altos que acompanham um mercado de trabalho apertado, é inflacionária por si só. Quando combinado com fatores do lado da oferta, como bloqueios na China e restrições de commodities, a perspectiva inflacionária está longe de ser resolvida. E mesmo com o aumento da taxa de hoje, o rendimento real – que é o rendimento nominal menos a inflação – do Tesouro de 2 anos ainda é negativo. A política está apertando, mas permanece acomodatícia.

Dados esses fatores, acreditamos que a volatilidade do mercado de títulos permanecerá elevada, com os vencimentos de prazo mais longo – dada sua visão conflitante entre inflação persistente e recessão – provavelmente exibindo oscilações de preços maiores do que aquelas ao longo da extremidade dianteira da curva.

É nossa opinião que o forte movimento ascendente deste ano nos rendimentos de prazos mais curtos os deixou potencialmente mais próximos do que o mercado pode esperar para a trajetória das taxas de juros nos próximos 24 meses. Com os rendimentos entre esses dois conjuntos de vencimentos bastante próximos, não acreditamos que o rendimento incremental de títulos com prazos mais longos valha os riscos elevados em um ambiente macro ainda incerto.