+48% em apenas 2 dias — e você ficou de fora!

Principais Notícias para o Mercado de Renda Fixa

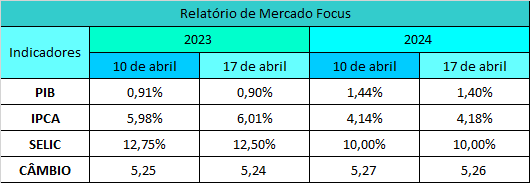

No Relatório de Mercado Focus (17), a projeção para o IPCA deste ano passou de 5,98% para 6,01%, bem acima do teto da meta (4,75%). Um mês antes, a mediana era de 5,95%. Para 2024, horizonte cada vez mais relevante para a estratégia de convergência à inflação do BC, a projeção subiu de 4,14% para 4,18%, acima do centro da meta (3,00%), contra 4,11% de quatro semanas atrás.

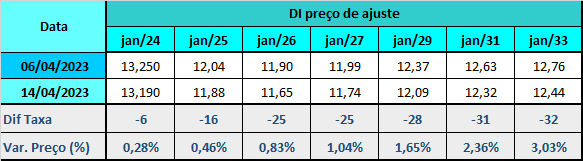

A semana na Renda Fixa foi de retirada de prêmios de risco em toda a estrutura a termo, apoiada na melhora dos indicadores de inflação nos EUA e no Brasil. Em relação ao fechamento da semana anterior, dia (6), a curva apresentou desinclinação, com o diferencial entre os vértices DI jan/29 e jan/25 passando de 33 pontos-base para 21. As apostas no ciclo de queda da Selic cresceram e já são majoritárias na precificação do mercado para o Copom de junho.

Os principais vetores que influenciaram o fechamento da curva a termo de juros foram:

-

o otimismo com uma tramitação rápida no Congresso do arcabouço fiscal, que deve ser enviado oficialmente pelo governo na segunda-feira (17),

-

a percepção de alívio inflacionário nos EUA após o índice de preços ao produtor (PPI) de março bem abaixo do esperado, na sequência da surpresa com o CPI também abaixo das expectativas. Apesar da desaceleração inflacionária, as apostas do mercado continuam sendo de alta de 25 pontos-base nos juros americanos em maio, com chances de ser o último do atual ciclo,

-

a ata da mais recente reunião do Fed mostrando que os diretores já trabalham com a ideia de uma recessão leve, que deverá iniciar no fim do ano,

-

os sinais positivos da atividade na China, principal parceiro comercial do Brasil,

-

a queda do dólar ante o real trazendo boas perspectivas para a dinâmica inflacionária,

-

o arrefecimento da inflação medida pelo IPCA em março para 0,71%, a menor para o mês desde 2020, ante 0,84% em fevereiro, abaixo da mediana das estimativas de 0,77% e próxima do piso de 0,69%. Em 12 meses, a taxa acumulada caiu de 5,60% para 4,65%, a mais baixa desde janeiro de 2021 e abaixo do teto da meta de inflação (4,75%) para 2023. A média dos cinco núcleos de inflação acompanhados pelo BC arrefeceu a 0,36% em março, ante 0,72% em fevereiro, com destaque para a desaceleração dos preços de serviços,

-

e a pesquisa Focus (10) apontando relativa estabilidade nas medianas de inflação.

Fizeram o contraponto mas não impediram o fechamento da curva de juros:

-

a consolidação da aposta de elevação de 25 pontos-base pelo Fed em maio, após dados melhores que o esperado da indústria e do sentimento do consumidor, bem como a elevação das projeções de inflação em 1 ano apuradas pela Universidade de Michigan. O monitoramento do CME Group aponta chances de elevação acima de 80%,

-

a abertura da curva americana. O rendimento da T-note de 2 anos terminou a semana em alta, a 4,10%, de 3,82% no dia (6),

-

as declarações "hawkish" de dirigentes do Fed. O diretor do Fed Christopher Waller afirmou que a política monetária precisará continuar apertada por um período considerável e por mais tempo que os mercados antecipam,

-

e o desconforto com a pressão do governo por corte da Selic.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

a Pesquisa Mensal de Serviços (PMS), mais fraca que o esperado. O volume de serviços prestados caiu 3,1% em janeiro, na margem, bem mais do que o estimado (-1,4%). O recuo é o mais intenso desde o início da série histórica iniciada em 2011,

-

as vendas do comércio varejista subindo 3,8% em janeiro de 2023 ante dezembro de 2022, na série com ajuste sazonal, perto do teto das estimativas de alta de 3,9%,

-

a deflação de 0,34% do IGP-DI de março maior do que apontava o piso das estimativas, de 0,26%. Em fevereiro, havia mostrado variação de +0,04%,

A conferir o que estará no radar do mercado

No Brasil

-

a apresentação do texto final do arcabouço fiscal na Câmara. O presidente da Casa, Arthur Lira, disse que trabalha com perspectiva de levar em 15 dias o texto para votação em plenário, e que não haverá dificuldade para ser aprovado pelo Congresso,

-

a coletiva com a ministra do Planejamento e Orçamento e o secretário de Orçamento Federal para apresentar e explicar os números do Projeto de Lei de Diretrizes Orçamentárias (PLDO) de 2024,

Nos EUA

-

o Livro Bege do Fed na quarta-feira (19),

Na China

-

a bateria de dados econômicos na segunda-feira (17), entre eles o PIB do primeiro tri de 2023.

O dólar no mercado à vista terminou a sessão da sexta-feira (14) cotado a R$ 4,9151, menor valor de fechamento desde 8 de junho de 2022, encerrando a semana com perda de 2,83%, desvalorização acumulada em abril de 3,03% e recuo de 6,91% no ano.

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

-

o aumento das apostas em alta de 25 pontos-base na taxa básica de juros americana em maio. A taxa do Treasuries de 2 anos, mais ligada a perspectiva para os rumos dos Fed Funds, subiu para 4,10%, de 3,82% no fechamento da semana anterior (6),

-

os dados da Universidade de Michigan mostrando que as expectativas de inflação para 1 ano nos EUA avançaram de 3,6% em março para 4,6% em abril,

-

a fala dura de dirigente do Fed. Apesar de sinais de arrefecimento da inflação revelados pelo índice de preços ao consumidor (CPI) e ao produtor (PPI), o diretor do Fed Christopher Waller disse que a política monetária precisará continuar apertada por tempo considerável,

-

a produção industrial nos EUA subiu 0,4% em março ante fevereiro, acima das expectativas (+0,2%),

-

as vendas do varejo recuaram 1% em abril , superior ao projetado (-0,5%),

-

o alívio da inflação no Brasil (IPCA) e nos EUA (CPI e PPI),

-

os relatos de ingressos de recursos estrangeiros para ações e renda fixa local,

e o otimismo com o fluxo de capitais para investimentos no País em várias áreas após acordos bilaterais assinados pelo presidente Lula e o presidente da China, Xi Jinping, e também de exportações brasileiras para o nosso maior parceiro comercial.

Agenda de eventos e indicadores econômicos de 17 a 21 de abril

Segunda-feira (17):

-

Brasil - FGV: IPC-S abril (2ª Quadri), FGV: IGP-10 de abril, BC: Relatório Focus, BC: IBC-Br de janeiro, CNI: Índice de Confiança do Empresário Industrial em abril, MDIC/Secex: Balança comercial semanal,

-

EUA - Fed NY: índice de atividade industrial Empire State de abril, NAHB: Índice de Confiança das Construtoras em abril,

-

China - NBS: PIB do 1° tri, produção industrial de março, vendas no varejo, investimentos em ativos fixos

Terça-feira (18):

-

Brasil - Fipe: IPC abril (2ª Quadri), FGV: IPC-S Capitais de abril (2ª Quadri), Tesouro: Leilão de NTN-B para 15/8/2026, 15/5/2033 e 15/8/2050 e de LFT para 1º/3/2026 e 1º/3/2029,

-

EUA - Dept°. do Comércio: construções de moradias iniciadas em março, permissão para novas obras (preliminar), API: estoques de petróleo na semana até 31 de março,

-

Alemanha - ZEW: Índice de expectativas econômicas em abril

Quarta-feira (19):

-

Brasil - BC: Fluxo Cambial na semana de 10 a 14 de abril, FGV: IGP-M abril (2º decêndio), IBGE: Produção industrial em fevereiro,

-

EUA - Fed divulga o Livro Bege, DoE: estoques de petróleo na semana até 14 de abril,

-

Zona do euro - Eurostat: CPI (final) de março,

-

Reino Unido - ONS: CPI de março,

-

China - PBoC informa juros das LPRs de 1 e 5 anos

Quinta-feira (20):

-

Brasil - Tesouro: Leilão de LTN para 1º/10/2023, 1º/4/2025 e 1º/7/2026 e de NTN-F para 1º/1/2029 e 1º/1/2033, CNI: Sondagem Industrial de março,

-

EUA: Deptº do Trabalho: pedidos de auxílio-desemprego na semana até 15 de abril, NAR: vendas de moradias usadas em abril,

-

Zona do euro - Comissão Europeia: índice de confiança do consumidor (preliminar) em abril, BCE divulga a ata da última decisão monetária,

-

Alemanha - Destatis: PPI de março

Sexta-feira (21):

-

Brasil - feriado em homenagem a Tiradentes. Mercados ficam fechados,

-

EUA - Baker Hughes: poços de petróleo em operação, S&P Global: PMI composto em abril (preliminar), PMI Industrial, PMI de serviços,

-

Zona do euro - S&P Global: PMI composto de abril (preliminar), PMI Industrial, PMI de serviços,

-

Alemanha - S&P Global: PMI composto de abril (preliminar), PMI Industrial, PMI de serviços,

-

Reino Unido ONS: vendas no varejo em março, o Presidente do BC, Roberto Campos Neto, participa de evento do LIDE em Londres, S&P Global/CIPs: PMI composto de abril (preliminar), PMI Industrial, PMI de serviços.

Fonte: Broadcast