FLRY3: Ações da Fleury viraram Black Friday?

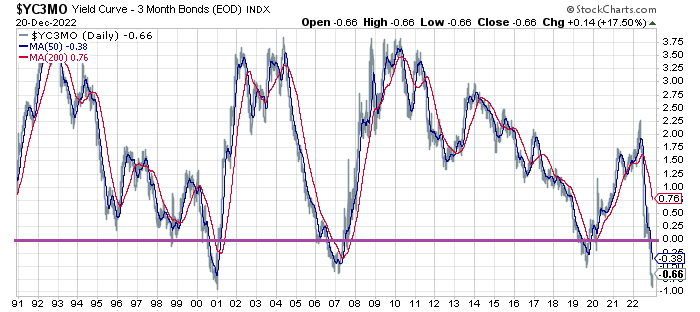

A julgar pelas discussões acaloradas em torno do tema nos últimos anos, parece que a crença geral é “sim”. Com certeza, é difícil superar o poder preditivo do diferencial entre as taxas de curto e longo prazo dos títulos do Tesouro americano. Mas, no momento em que você pensava que a curva de juros era confiável para prever o risco de recessão, o “padrinho” desse indicador expressa dúvida quanto à sua efetividade.

Cam Harvey, professor da Duke University e diretor de Pesquisa da Research Affiliates, minimiza o risco de recessão sinalizado atualmente pelo spread negativo do rendimento da nota de três meses menos o título de dez anos. Em uma entrevista ao Business Insider, ele afirmou:

“Acredito que possa haver uma recessão? Não. Cada episódio é diferente do outro, e este é particularmente diferente”.

Harvey afirma que a confiabilidade do sinal da curva de juros invertida é discutível desta vez por três razões:

- Escassez de mão de obra.

- A inversão se dá em bases nominais; em termos reais, a inclinação é positiva.

- A popularidade da curva de juros pode negar sua eficácia como ferramenta preditiva.

Ele acrescentou:

“Existe um ditado que diz que uma vez que um sinal de previsão se torna popular, ele para de funcionar. Você tem uma curva de rendimento invertida - as pessoas sabem que isso tem um histórico muito forte. Isso afeta suas expectativas, muda seu comportamento e as pessoas se tornam mais cautelosas e, sim, o crescimento econômico desacelera.”

As dúvidas de Harvey são razoáveis, mas não chegam a impressionar, em vista da sua aceitação anterior da força preditiva da curva de juros (Insider relata que ele “descobriu” a curva de rendimento como um indicador de recessão em sua tese de doutorado de 1988) . Em uma entrevista de 2019, ele avisou que a curva de juros “não deu um sinal falso – pelo menos nos últimos 60 anos em que a medimos”. (Vários estudos de outras fontes concordam, muitos dos quais foram publicados pelo Fed de Nova York, por exemplo.)

Se desta vez é diferente ou não, a curva de juros (e suas variações) ainda merece estar na lista de índices para monitorar e prever o risco de recessão. Mas, como Harvey agora parece reconhecer, usá-lo isoladamente e presumir que tenha um poder quase perfeito para prever o futuro é ir longe demais. Bem-vindo ao clube, professor.

Sempre fui cético em relação a isso, mesmo no caso da curva de juros, que certamente ocupa o lugar insuperável no kit de ferramentas. Mas, como defendo em meu livro “Nowcasting The Business Cycle de 2014” e nas atualizações semanais do US Business Cycle Risk Report, confiar em um indicador preditivo é desnecessariamente arriscado.

Como mostram muitos estudos ao longo de décadas, a combinação de previsões de vários modelos e indicadores (supondo que sejam complementares até certo ponto) tende a aumentar a confiabilidade. (Como digressão, combinar indicadores preditivos é um exercício produtivo para desenvolver previsões.)

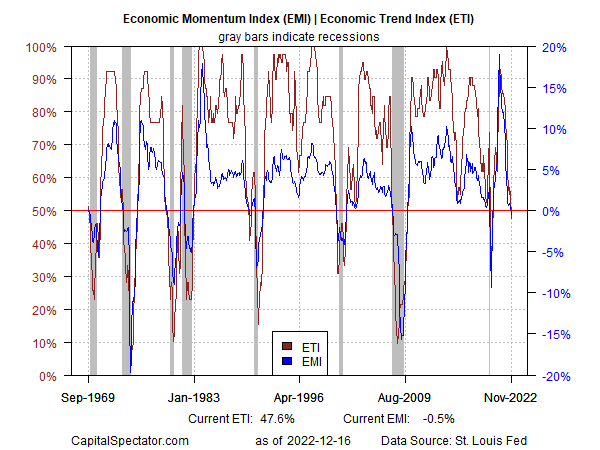

Nesse sentido, parece que a economia dos EUA está em contração, ainda que leve, tomando como base os indicadores Economic Trend e Economic Momentum.

Indicadores de ciclo de negócios de outras fontes contam uma história semelhante no momento. Por exemplo, o Índice Econômico Semanal do Fed de Nova York agora parece sinalizar uma desaceleração em andamento.

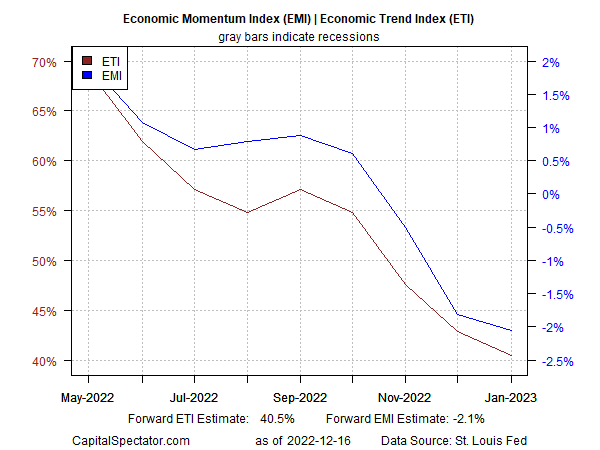

Ainda é cedo para dar como certa uma recessão, embora a projeção do ETI e EMI no futuro próximo, adotando uma metodologia de estimativa relativamente confiável, sugira que a distinção sutil, quase imperceptível, entre crescimento e contração logo se aprofundará na direção do último. Mas até que o conjunto completo de números revisados para a economia até dezembro esteja disponível, permanecerá certo grau de dúvida.

Sim, minha expectativa de recessão pode estar errada. O único teste de recessão impecável é aquele que o NBER emprega: usando um longo período de atraso para definir as datas de início e fim da recessão bem depois do fato.

Identificar recessões em tempo real, por outro lado, é um desafio. Mas, salvo se houver uma sequência forte de dados econômicos nas próximas semanas, parece que a sorte está lançada.

Isso ainda deixa espaço para uma recessão curta e/ou superficial ou um período de estagnação. Mas se você precisar de uma prova absoluta, é bom ficar atento ao próximo comunicado à imprensa do NBER.