Goldman lista 2 razões pelas quais o ouro pode ultrapassar sua previsão de US$ 4.000

O parágrafo a seguir, publicado pela Amazon (NASDAQ:AMZN), faz uma resenha do livro “Death of the Dollar” (ou "A Morte do Dólar"), de William Rickenbacker.

“Na obra, Rickenbacker apresenta uma análise crítica das políticas econômicas e da má gestão monetária que, segundo ele, corroem o valor do dólar e colocam em risco a estabilidade financeira global. O autor argumenta que práticas como gastos públicos excessivos, políticas inflacionárias e o rompimento da paridade com o ouro são fatores que promovem a desvalorização sistemática da moeda americana.

O livro alerta para um possível colapso monetário, destacando como essas políticas impactam de forma desproporcional os cidadãos comuns, que dependem da estabilidade do dólar para proteger suas economias e investimentos. Combinando análise econômica e contexto histórico, Rickenbacker enfatiza os riscos da intervenção financeira descontrolada e o potencial de colapso do poder de compra da moeda.”

Diversos livros, artigos e publicações nas redes sociais ecoam o mesmo cenário pessimista descrito por Rickenbacker. Em geral, todos se apoiam em argumentos semelhantes: políticas monetárias frouxas e gastos fiscais desenfreados, considerados inflacionários, levariam à desvalorização do dólar e, eventualmente, à sua morte.

O que diferencia a obra de Rickenbacker das demais previsões catastróficas é que “Death of the Dollar” foi publicado em 1968! Mais de cinco décadas depois, e apesar, ou talvez por causa, dos argumentos levantados, o dólar segue sendo a principal moeda de reserva global, sem qualquer perspectiva realista de substituição por outra moeda soberana, criptoativo ou metal precioso.

Diante da relevância do tema e da ampla disseminação de informações distorcidas sobre o suposto colapso iminente do dólar, vale revisitar a tese de Rickenbacker para demonstrar que esses alertas circulam há décadas, e que, assim como no passado, a probabilidade de se concretizarem permanece extremamente baixa.

Fim do padrão ouro

O livro de Rickenbacker foi publicado em 1968, três anos antes de o então presidente Richard Nixon fechar a janela do ouro, transformando oficialmente o dólar em uma moeda fiduciária. Embora ele tenha acertado ao prever esse evento de grande impacto, errou na avaliação sobre seus efeitos.

O autor defendia que, sem o ouro para regular a oferta de dólares, haveria uma expansão monetária descontrolada, caracterizada por emissão excessiva de moeda.

De fato, ele estava correto ao apontar que o Federal Reserve teria mais autonomia para gerir a base monetária. E, com esse poder ampliado, realmente surgiram comportamentos mais arriscados, como ele antecipava. Contudo, Rickenbacker se equivocou ao caracterizar o fenômeno como “impressão de dinheiro”.

O Fed não imprime dinheiro. Todo o dinheiro é criado no sistema bancário via concessão de crédito. O que o Fed emite são reservas bancárias, que dão suporte para que os bancos possam emprestar, ou, em termos práticos, criar dinheiro, se assim desejarem. Mais relevante ainda, mesmo que haja expansão da base monetária estimulada pelo Fed, os efeitos sobre a economia, a inflação e o valor do dólar dependem diretamente da produtividade desse endividamento.

De maneira simples, a dívida produtiva gera crescimento econômico, amplia a prosperidade nacional e reduz o déficit em relação ao PIB. Já a dívida improdutiva compromete o crescimento e agrava os déficits. Quando o endividamento gera pouco crescimento, como indica a elevação da relação dívida/PIB, o efeito costuma ser desinflacionário.

Portanto, se a preocupação era de que a “impressão de dinheiro” geraria inflação, na realidade, o efeito pode ser justamente o oposto: desinflação.

Maior flexibilidade do Fed

Por outro lado, Rickenbacker acertou ao alertar que conceder mais autonomia ao Fed poderia ser uma armadilha. As políticas de dinheiro fácil realmente desencadearam períodos de especulação excessiva e crises, como a de 2008.

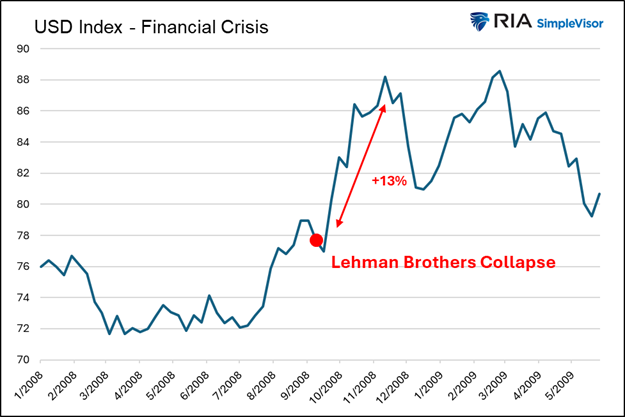

Ainda assim, ao se livrar das amarras do ouro, o Fed passou a contar com instrumentos robustos para administrar choques econômicos e evitar colapsos cambiais. Prova disso é que, mesmo com a crise financeira de 2008, que teve origem no mercado imobiliário dos EUA e ameaçava todo o sistema bancário americano, houve uma corrida global em direção ao dólar, como ilustra o gráfico abaixo.

A maioria das crises recentes foi acompanhada pela valorização do dólar, o que comprova que, em períodos de incerteza e necessidade de liquidez, investidores estrangeiros continuam vendo a moeda americana como porto seguro.

Gastos públicos excessivos

O livro também faz críticas contundentes aos elevados gastos do governo, sobretudo em programas sociais e na área militar, que ampliam o déficit fiscal, pressionam a inflação e corroem o valor do dólar. À época, as críticas de Rickenbacker estavam direcionadas ao governo de Lyndon Johnson, que mantinha pesados investimentos na Guerra do Vietnã e em políticas domésticas. E, de fato, ele estava certo ao antecipar o problema inflacionário que marcou toda a década de 1970.

Porém, apesar dos gastos públicos crescentes e da escalada na relação dívida/PIB, a globalização do comércio desde então se intensificou de forma exponencial. Isso elevou a demanda internacional por dólares, ao mesmo tempo em que gerou necessidade de reinvestir esses dólares, mecanismo que, por sua vez, ajuda a financiar nossos déficits.

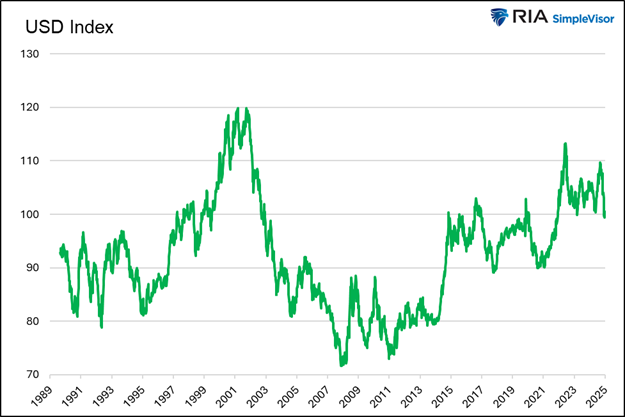

Mesmo hoje, em meio a manchetes alarmistas sobre déficits supostamente fora de controle, o dólar continua oscilando dentro das faixas mais altas observadas nos últimos 35 anos.

Desvalorização do dólar em contexto

Rickenbacker argumentava que políticas expansionistas do Federal Reserve, como juros baixos e crescimento da base monetária, alimentariam a inflação e corroeriam o poder de compra do dólar. E, de fato, ele estava certo, como pode ser observado na comparação entre o que um dólar compra hoje e o que comprava no passado. No entanto, esse argumento carece de contexto.

Por exemplo, na década de 1950, um lanche no McDonald’s (NYSE:MCD), composto por hambúrguer (US$ 0,15), batata frita (US$ 0,10) e refrigerante (US$ 0,10), custava menos de US$ 0,50. Atualmente, esse mesmo combo pode sair por quase US$ 10.

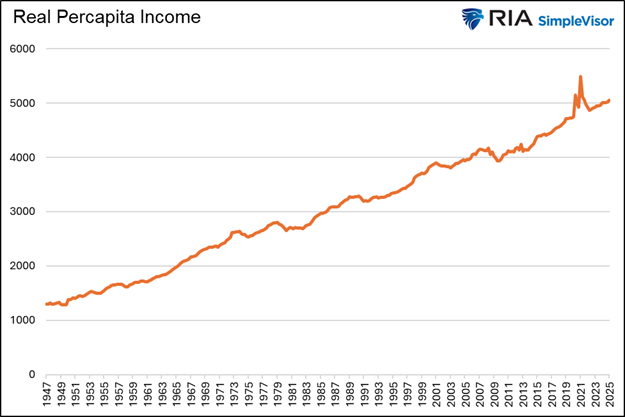

Embora décadas de inflação tenham, de fato, reduzido drasticamente o valor do dólar, o padrão de vida subiu de forma expressiva. Para ilustrar, o poder de compra de um dólar de 1947 corresponde hoje a apenas 7 centavos. Ainda assim, como demonstra o gráfico abaixo, a renda real, ajustada pela inflação, aumentou cinco vezes desde então. O dólar compra menos, mas nossos salários compram muito mais.

Comércio e déficits em transações correntes

O autor também alertava para os déficits comerciais persistentes dos Estados Unidos e a saída constante de dólares para o exterior, fatores que, segundo ele, enfraqueceriam a posição da moeda no cenário global. De fato, os déficits comerciais cresceram consistentemente, resultando em maior volume de dólares fora do país. No entanto, esse fluxo é consequência direta do aumento da demanda global pela moeda americana.

Além disso, os dólares enviados ao exterior acabam retornando sob a forma de investimentos e empréstimos tanto ao governo quanto às empresas norte-americanas. Quanto maior a economia global, maior é a necessidade de dólares, e, portanto, maior é o volume que precisa ser reinvestido na economia dos EUA.

Rickenbacker estava certo, até certo ponto

As preocupações levantadas pelo autor eram legítimas e, em muitos aspectos, se mostraram corretas. Contudo, o verdadeiro prejudicado não foi o dólar. As vítimas foram os déficits crescentes, o enfraquecimento do crescimento da produtividade, a desindustrialização e o aumento das disparidades de renda, entre outros problemas estruturais.

Embora sejam questões relevantes, elas não comprometem, necessariamente, o status do dólar como principal moeda global. Como destacamos no artigo “Quatro razões pelas quais o dólar continuará soberano”:

“Os analistas fatalistas terão razão algum dia. A morte do dólar como moeda de reserva global ocorrerá, e outra moeda, seja de outro país, uma criptomoeda, ouro ou qualquer outro ativo, assumirá esse papel. Contudo, esse dia ainda está longe. As quatro razões que detalhamos no artigo demonstram que, no momento, o mundo simplesmente não tem alternativa viável.

Embora a China apresente crescimento econômico acelerado e amplie sua presença no comércio global, o país carece de estado de direito e de mercados de capitais suficientemente líquidos para sustentar uma moeda com status global. É difícil imaginar como um regime comunista superaria esses desafios.

O euro, hoje, é o concorrente mais plausível. A zona do euro possui estado de direito, mas seus mercados financeiros não oferecem a liquidez necessária para suportar o volume de transações do comércio global. Além disso, a União Europeia não tem poder militar suficiente para garantir a adoção do euro em escala global. Vale lembrar ainda que sua situação fiscal não é melhor, e em alguns aspectos é até pior, do que a dos Estados Unidos. Não há motivo consistente para acreditar que o euro possa substituir o dólar.

Bitcoin? Esqueça. Nenhum governo abrirá mão do controle sobre sua própria moeda, pois isso significaria perder o controle sobre a economia e, em última instância, sobre a própria nação.”

Se o livro “Death of the Dollar” tivesse se limitado a discutir os efeitos negativos da imprudência monetária e fiscal sobre a economia dos Estados Unidos, Rickenbacker seria lembrado como um visionário. O equívoco foi afirmar que o dólar perderia seu status de moeda de reserva global.

***

PARE DE INVESTIR NO ESCURO! No InvestingPro, você tem acesso a ferramentas treinadas de IA em 25 anos de métricas financeiras para escolher as melhores ações e ainda tem acesso a:

-

Preço-justo: saiba se uma ação está cara ou barata com base em seus fundamentos.

-

ProTips: dicas rápidas e diretas para descomplicar informações financeiras.

-

ProPicks: estratégias que usam IA para selecionar ações explosivas.

-

Filtro avançado: encontre as melhores ações com base em centenas de métricas.

-

Ideias: descubra como os maiores gestores do mundo estão posicionados e copie suas estratégias.

-

Dados de nível institucional: monte suas próprias estratégias com ações de todo o mundo.

-

ProNews: acesse notícias com insights dos melhores analistas de Wall Street.

-

Navegação turbo: as páginas do Investing.com carregam mais rápido, sem anúncios.

AVISO: Este conteúdo tem caráter exclusivamente informativo. Não constitui oferta, recomendação ou solicitação para compra de ativos. Lembramos que todos os investimentos envolvem riscos relevantes e devem ser avaliados sob múltiplas perspectivas. O InvestingPro não oferece consultoria de investimentos. As decisões e riscos assumidos são de inteira responsabilidade do investidor.