Maioria das tarifas de Trump não é legal, decide tribunal de recursos dos EUA

O resultado da maioria das estratégias de diversificação com ações globais não será nada bom neste ano. Salvo se houver uma drástica corrida de alta neste fim de ano, as carteiras devem continuar no vermelho. Mas, no momento em que predominam as perdas, é hora de começar a procurar pechinchas.

Quanto maior for o seu horizonte de investimento, maior será sua confiança de que as perdas no acumulado do ano podem trazer expectativas de retorno atraentes. Mas é difícil fazer essa análise neste momento, tendo em vista os diversos fatores de risco que dominam o cenário, como a guerra na Ucrânia, a inflação elevada, a alta das taxas de juros e sinais de que estamos próximos de uma recessão.

Baron Rothschild certa vez afirmou que “o momento de comprar é quando tem sangue escorrendo pelas ruas”. Por essa medida, é no momento de máximo pessimismo que os mercados oferecem as melhores oportunidades para tomar risco. Ao passar pelos resultados das ações mundiais até agora no ano, através de um conjunto de ETFs, o cenário é sem dúvida nebuloso.

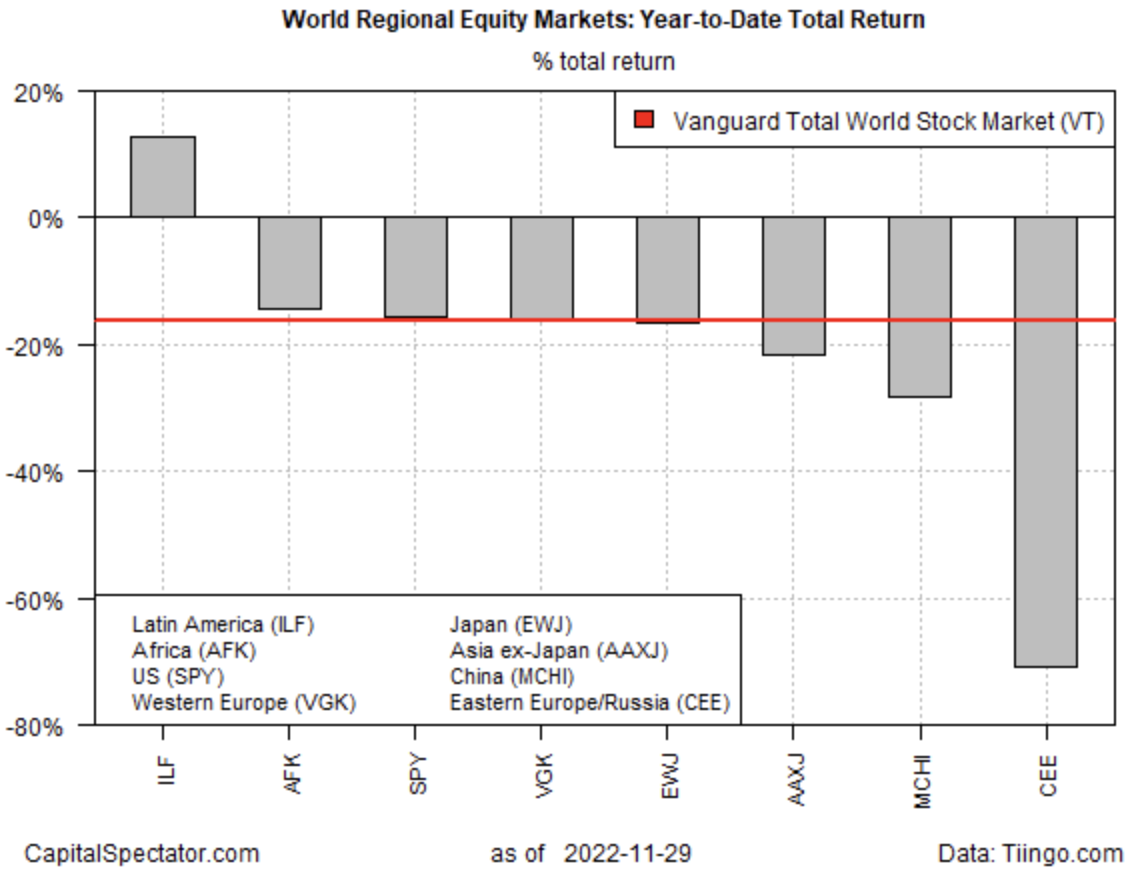

Com exceção das ações da América Latina (ILF), parte substancial das ações mundiais está bastante no vermelho em 2022, variando de uma correção relativamente moderada de 14,6% na África (AFK) até um crash devastador de 71% nos mercados do leste europeu (CEE)

O índice de referência mundial, baseado no fundo Vanguard Total World Stock Index (VT), caiu ladeira abaixo neste ano, com uma desvalorização de 16,5%. A boa notícia é que o VT registrou um rali nas últimas semanas, alimentando esperanças de que o pior já tenha passado.

Ninguém consegue acertar fundos ou topos em tempo real, portanto resta a cada um avaliar se, de fato, estamos em um momento oportuno para começar a rebalancear a carteira em favor de ativos de risco. Há quem defenda um apetite maior para o risco, ainda que parcial, na crença de que as perdas de 2022 serão recuperadas no longo prazo.

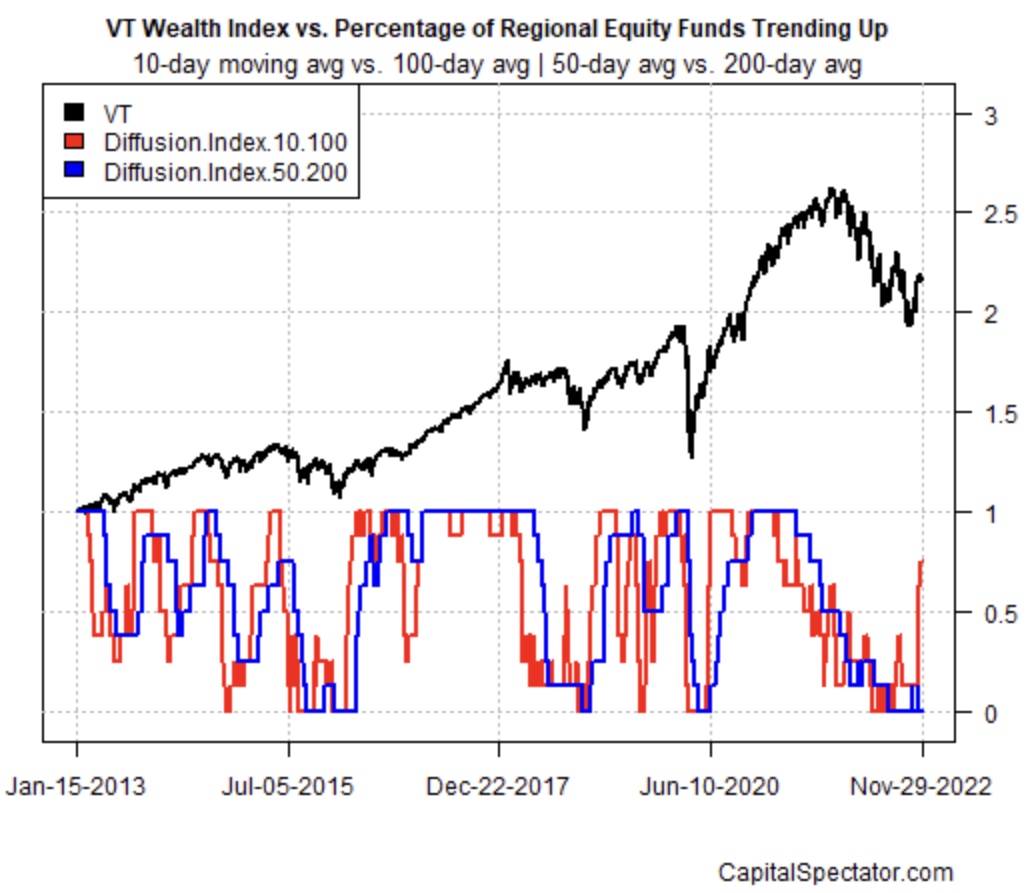

O ponto de atenção aqui é que a tendência ainda parece ser baixista. Usando o VT como guia, o último rali fez com que o fundo ficasse um pouco abaixo da média móvel de 200 dias. Isso é positivo, mas até que o VT suba de forma mais decisiva, firmando-se em patamares superiores, o último repique parece ser mais um rali dentro de um bear market.

A grande questão para os investidores é decidir se preferem entrar mais cedo ou não se importar em embarcar em um ciclo mais tardio do próximo bull market. Independente da escolha, é certo que haverá um custo de oportunidade. A terceira opção é diversificar o risco ao longo do tempo, realocando capital em ações em intervalos regulares para, assim, mitigar as perdas decorrentes de erros de timing. Nesse sentido, entrar aos poucos no mercado neste momento é bastante tentador.

Avaliando um conjunto de médias móveis para monitorar as tendências de todos os fundos listados acima, é possível perceber que a última onda de vendas foi excessiva. Não se pode descartar a possibilidade de vermos mínimas ainda mais baixas. Mas, após um ano de profundas perdas, é razoável começar a alocar algum dinheiro nos mercados acionários.

Notícias negativas continuarão pesando no sentimento no curto prazo, e talvez até por mais tempo. Mas os mercados estão sempre precificando o futuro. Esse é sempre um assunto complicado, e desta vez não é diferente. Pode ser que estejamos diante de uma retomada falsa, mas em algum momento um fundo definitivo será tocado. Não há nada de errado em esperar uma confirmação de que o bear market terminou, mas para os investidores com uma tolerância maior para o risco, o atual clima é intrigante.

Um fator-chave é decidir se o Federal Reserve está prestes a mudar de posição em relação às elevações de juros. Por isso o discurso do presidente do banco central americano, Jerome Powell, quarta-feira foi tão importante. Os mercados esperavam que ele sinalizasse um fim próximo para o aperto da política monetária.

Nas palavras de Steve Grasso, CEO da gestora Grasso Global: quando o Fed telegrafar uma mudança de postura, o mercado deve virar para a alta rapidamente.