Calendário Econômico: Inflação no Brasil, EUA dá tom em semana de balanços na B3

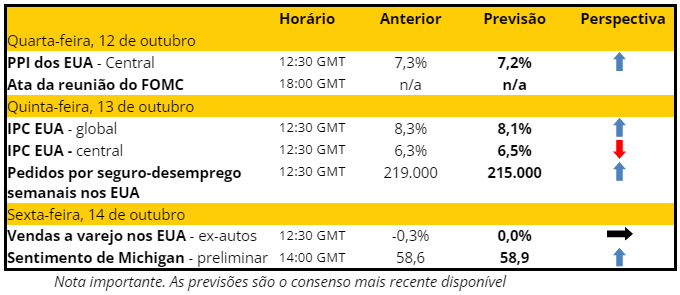

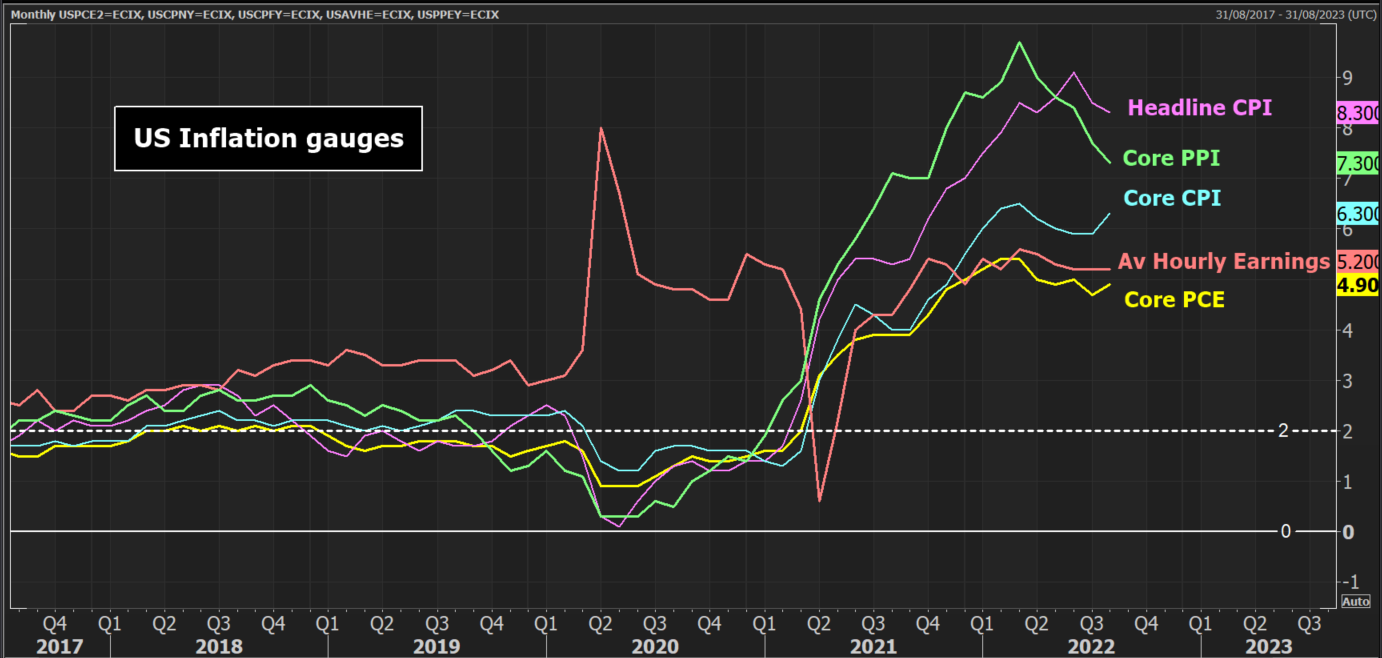

Mesmo com os palestrantes dovish do FOMC (como Mary Daly) ainda com a intenção de reduzir a inflação, o IPC dos EUA será o foco principal para os investidores esta semana. Além disso, as perspectivas para o consumidor americano também serão um tema, com as vendas no varejo e a pesquisa do Sentimento de Michigan.

Além disso, há uma série de dados de atividade econômica de primeiro nível do Reino Unido, incluindo o PIB de agosto. A inflação e a balança comercial chinesas também afetarão o amplo apetite ao risco na sexta-feira.

Fique atento a:

-

América do Norte – IPC dos EUA, vendas no varejo e o Sentimento de Michigan

-

Europa – Dados de emprego do Reino Unido, PIB de agosto e produção industrial.

-

Ásia – IPC chinês e balança comercial

-

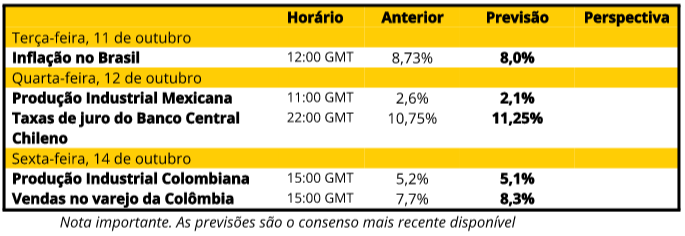

América Latina – Taxas de juro chilenas, juntamente com a produção industrial mexicana e colombiana

América do Norte

Dólar americano (USD)

Continuamos a observar uma volatilidade significativamente elevada nos títulos e nos mercados das principais taxas de câmbio. A alta volatilidade em ambos tende a significar que o apetite pelo risco é o principal impulsionador deste mercado, em vez dos diferenciais das taxas de juros. Posteriormente, verificamos que as deteriorações do sentimento geral são favoráveis ao USD. Esperamos que isto continue esta semana.

Todos os olhos estarão voltados para a inflação do IPC nos EUA. A surpresa positiva para o IPC no mês passado, impulsionou uma enorme corrida altista do USD. Com o recente rali de risco desenrolando uma posição de sobrecompra no USD, quaisquer surpresas positivas no IPC esta semana provavelmente provocarão uma reação semelhante.

Dólar Canadense (CAD)

Há poucos dados canadenses para impulsionar o CAD esta semana, mas pode valer a pena ficar de olho na trajetória do preço do petróleo. Sendo um exportador líquido de energia, o CAD tende a ser apoiado por preços mais elevados do petróleo. As flutuações no apetite pelo risco também tendem a significar que o sentimento positivo também apoia o CAD. Posteriormente, se o USD voltar a subir para a ascendência, o CAD poderá sofrer.

-

USD/CAD – Após o movimento acentuado mais alto impactar a resistência em torno de 1,3835, a minicorreção foi simplesmente vista como outra chance de compra. O suporte de uma mínima mais alta está agora em 1,3500 e com forte impulso, os touros do USD permanecem no controle. Qualquer fraqueza em 1.3560/1.3660 provavelmente encontrará compradores e um teste de 1,3835 é provável.

Commodities

Os metais preciosos se recuperaram acentuadamente com a correção do mini-USD na semana passada. No entanto, já existem sinais de que o USD está pronto para subir mais uma vez. Com os rendimentos "reais" dos EUA aumentando novamente, isso provavelmente pesará sobre os metais preciosos, especialmente o ouro. Continuamos a notar a elevada volatilidade da prata.

Houve sugestões nas últimas semanas de que a OPEP+ faria um corte considerável no seu limite de produção. Ela decidiu reduzir a produção em 2 milhões de barris por dia. A medida consiste em equilibrar as expectativas de procura em declínio (especialmente no abrandamento na China e na Europa). Embora, na realidade, o corte esteja provavelmente mais próximo de 1 milhão (a OPEP+ não atingiu suas metas), este é um corte significativo que está no topo das expectativas e ajudou a gerar um impulso positivo no curto prazo no preço do petróleo. No entanto, daqui para frente, se a OPEP + estiver preocupada com a deterioração da demanda, esse movimento de alta no petróleo pode ser de curta duração.

-

Petróleo Bruto Brent - as perspectivas estão melhorando. Um movimento decisivo acima de $96,60 sinalizaria uma mudança decisiva no sentimento. Isso significaria que a estratégia de longa data de vender em força de curto prazo precisaria ser revisada. Com o fortalecimento do impulso sugerindo potencial de alta acima de $100, a próxima resistência em $105,20 estaria aberta.

-

Ouro – A recuperação parou na resistência principal em $1735. Este é um teste fundamental esta semana. Se o suporte puder ficar acima de $1.700 e o preço ultrapassar $1.735, o movimento será de alta. Completaria um padrão de base e indicaria uma nova recuperação.

-

Prata – Com a tendência de baixa de cinco meses quebrada e o fortalecimento do impulso, as perspectivas estão melhorando. O teste-chave é para um breakout confirmado acima de $20,85, com uma abertura de breakout de $22.50. Manter o suporte em $20,00 continua sendo importante

Wall Street

Os analistas estão se preparando para um conjunto difícil de resultados na temporada de resultados do terceiro trimestre. De acordo com o FactSet, espera-se que o crescimento dos lucros da empresa S&P 500 seja de +2,9%, o menor desde o terceiro trimestre de 2020. No entanto, com as tendências negativas contínuas para o crescimento econômico nas últimas semanas, os analistas estão ocupados cortando suas estimativas de ganhos. De 30 de junho a 29 de setembro, as estimativas foram cortadas em -6,6%, a maior desde o segundo trimestre de 2020 (quando o impacto do COVID estava no auge).

-

Futuros do S&P 500 – A recuperação estagnou em 3820 e os técnicos sugerem que as altas são apenas uma chance de vender. A falha contínua abaixo de 3820 apenas aumentará o potencial para uma nova desvantagem. No médio prazo, ainda pode haver alguma recuperação de curto prazo, mas em um mercado em baixa, os ralis tendem a subestimar o potencial de recuperação.

-

Futuros do NASDAQ 100 – O rali vacilou em 11730, que está sob a maior resistência em 11930/12250. Com a configuração negativa contínua no RSI diário, se essa resistência permanecer intacta, é provável que a pressão de venda renovada seja decisiva.

-

Futuros do Dow – Com o rali caindo em 30510 e a configuração negativa no impulso do RSI (falhando abaixo de 50), a pressão negativa para uma retomada da venda está crescendo. Negociar sob suporte inicial em 29540 esta semana abriria o lado negativo novamente.

América Latina:

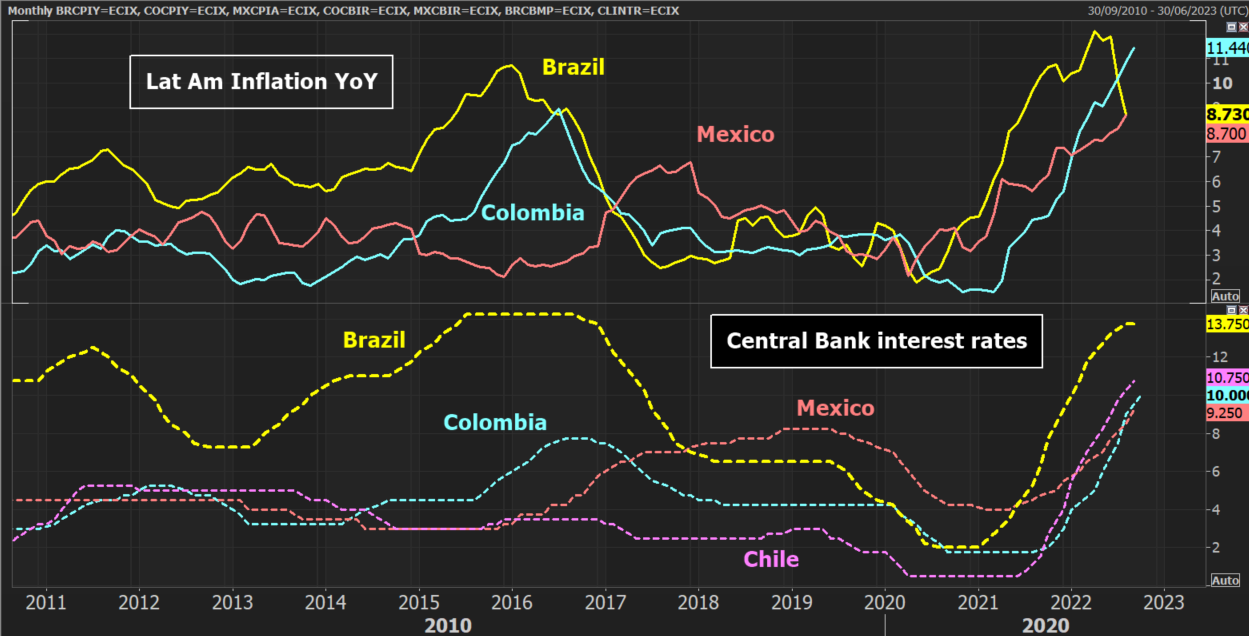

Real brasileiro (BRL)

A inflação está baixando no Brasil. Isso aliviou parte da pressão sobre o Banco Central com uma pausa subsequente nos aumentos das taxas. Uma previsão de nova redução da inflação reforça a expectativa de que esta pausa continue. As perspectivas para o BRL flutuaram nas últimas semanas, melhorando novamente à medida que o apetite pelo risco melhora. O desempenho a médio prazo manteve-se bem em meio à tendência da força do USD.

-

USD/BRL – A melhora no apetite pelo risco na semana passada puxou o par de volta para testar o fundo do canal de tendência de alta. O suporte em 5,1200/5,1400 será um indicador importante agora. No entanto, somos a favor da continuação da força do USD no devido tempo, o que deve ver a fraqueza ser comprada. Voltar acima da resistência de 5,3100/5,3600 seria positivo novamente.

Peso mexicano (MXN)

O peso continua sendo uma moeda de estabilidade no conjunto da América Latina. Embora as flutuações tenham sido observadas, a relativa estabilidade está gerando um desempenho superior em relação a outras moedas latino-americanas que são mais vulneráveis ao fortalecimento do dólar (e taxas mais altas do dólar). Um leve declínio na produção industrial ano a ano não deve impactar muito o MXN.

-

USD/MXN –o enfraquecimento do USD de curto prazo parece ter abrandado e o par se acomodou em torno do meio da antiga faixa de trading. Em seguida, mantemos uma perspectiva neutra. O suporte em 19,750/19,850 permanece fundamental, enquanto acima de 20,200/20,300 dá um viés mais positivo.