Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

IRB: a mais rentável do mundo

IRB (BVMF:IRBR3) já foi considerada a melhor resseguradora de seu mercado.

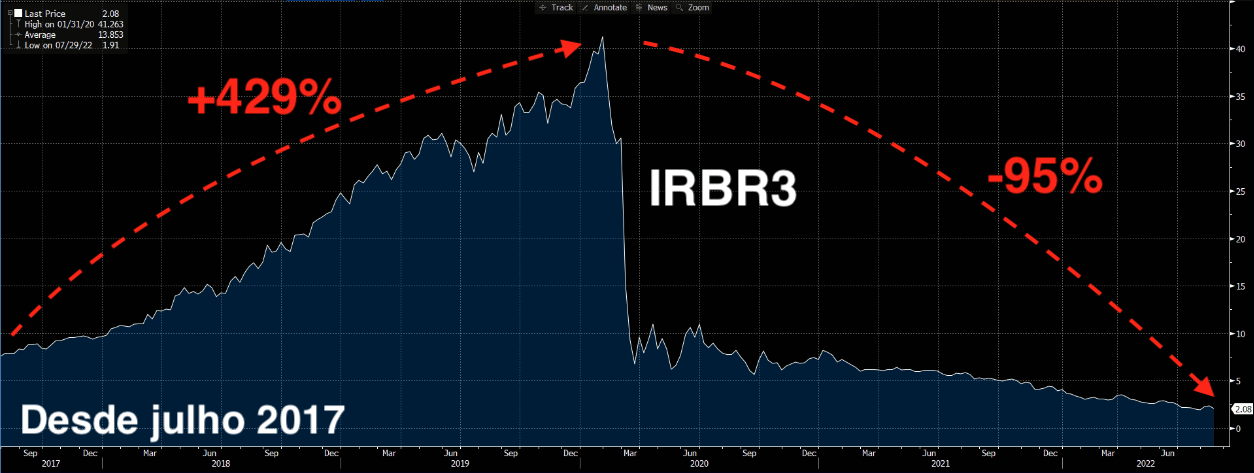

Desde seu IPO, até 2020, IRB vinha apresentando lucros fortes e crescentes que geraram altas consistentes em suas ações.

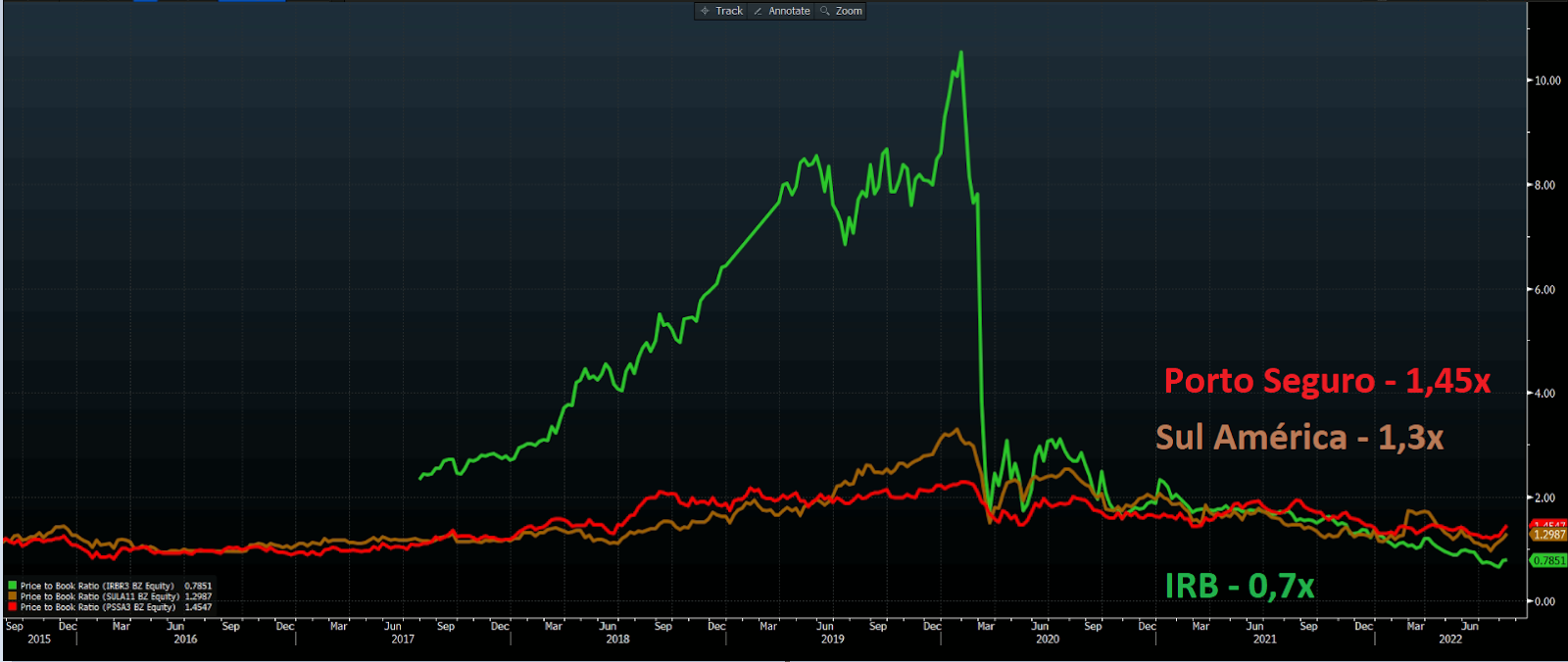

IRB era a resseguradora mais rentável do mundo, a que mais crescia, a mais bem-sucedida, a mais cara. Enquanto as resseguradoras negociavam a pouco mais de 1x patrimônio no mundo inteiro, IRB negociava a mais de 8x.

IRB passou da mais rentável para “é bom demais pra ser verdade”.

IRB: o short da Squadra

Em 2020, a gestora carioca Squadra anunciou a posição short nas ações de IRB.

O short é operar vendido, é o oposto de comprar (long em inglês), é apostar na queda e ganhar dinheiro quando o ativo cai.

A Squadra não foi a primeira a operar vendida nas ações, mas foi a que mais acertou. A gestora produziu um documento de mais de 100 páginas explicando detalhadamente por que era impossível que a seguradora tivesse os resultados que reportava.

A Squadra conseguiu fazer as auditorias que a SUSEP (regulação de seguros), a CVM e diversos analistas de mercado não fizeram.

IRB: fraude contábil

A história é interessantíssima e deveria virar série da Netflix (NASDAQ:NFLX) (BVMF:NFLX34).

Após as acusações de fraude contábil da Squadra, o CEO e CFO da companhia, em uma tentativa desesperada de dar credibilidade à empresa, até anunciaram que "Buffett estaria comprando".

Sim. E o mercado acreditou.

Mas a verdade se impôs. O ex-CEO e o ex-CFO de IRB estão sendo processados por fraude, produzir documentos falsos e enganar o mercado.

Os resultados estão sendo corrigidos, o balanço precisa ser reforçado e os lucros viraram prejuízos.

Mas há uma classe de investidor que simplesmente adorou ver as ações despencando.

IRB: papel de Pessoa Física

Copiamos o "fenômeno GameStop (NYSE:GME)” nos EUA, em que milhares de investidores compraram uma empresa na bolsa de futuro duvidoso e combinaram de puxar as ações para cima.

O "Short Squeeze" é quando os comprados nas ações obrigam os vendidos (os short) a recomprarem suas ações rapidamente, criando uma alta substancial nas ações.

Aconteceu em GameStop nos EUA.

Não aconteceu com IRB no Brasil.

IRB: investir é confiar

IRB é uma seguradora.

As seguradoras vendem segurança – recebem o dinheiro na frente se comprometendo a cobrir uma despesa futura (batida de carro, por exemplo).

Logo, as seguradoras precisam de um balanço robusto (dinheiro guardado) para cumprir com essas obrigações futuras.

A gestora Squadra entendeu que a empresa não poderia ser tão lucrativa e não poderia ter gerado tantos lucros e guardado tanto capital.

Pois o negócio de seguros é comoditizado, não apresenta altos retornos, a diferenciação não é elevada e a competição é feroz.

Logo, a Squadra concluiu que havia um buraco em seu balanço.

Buraco que ainda não foi completamente fechado.

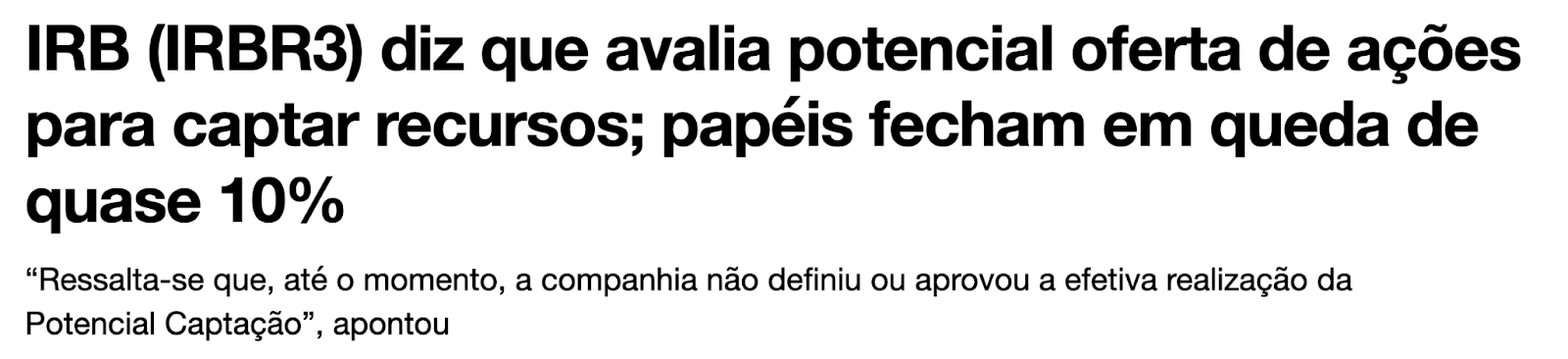

Por isso, IRB anunciou novo aumento de capital ontem.

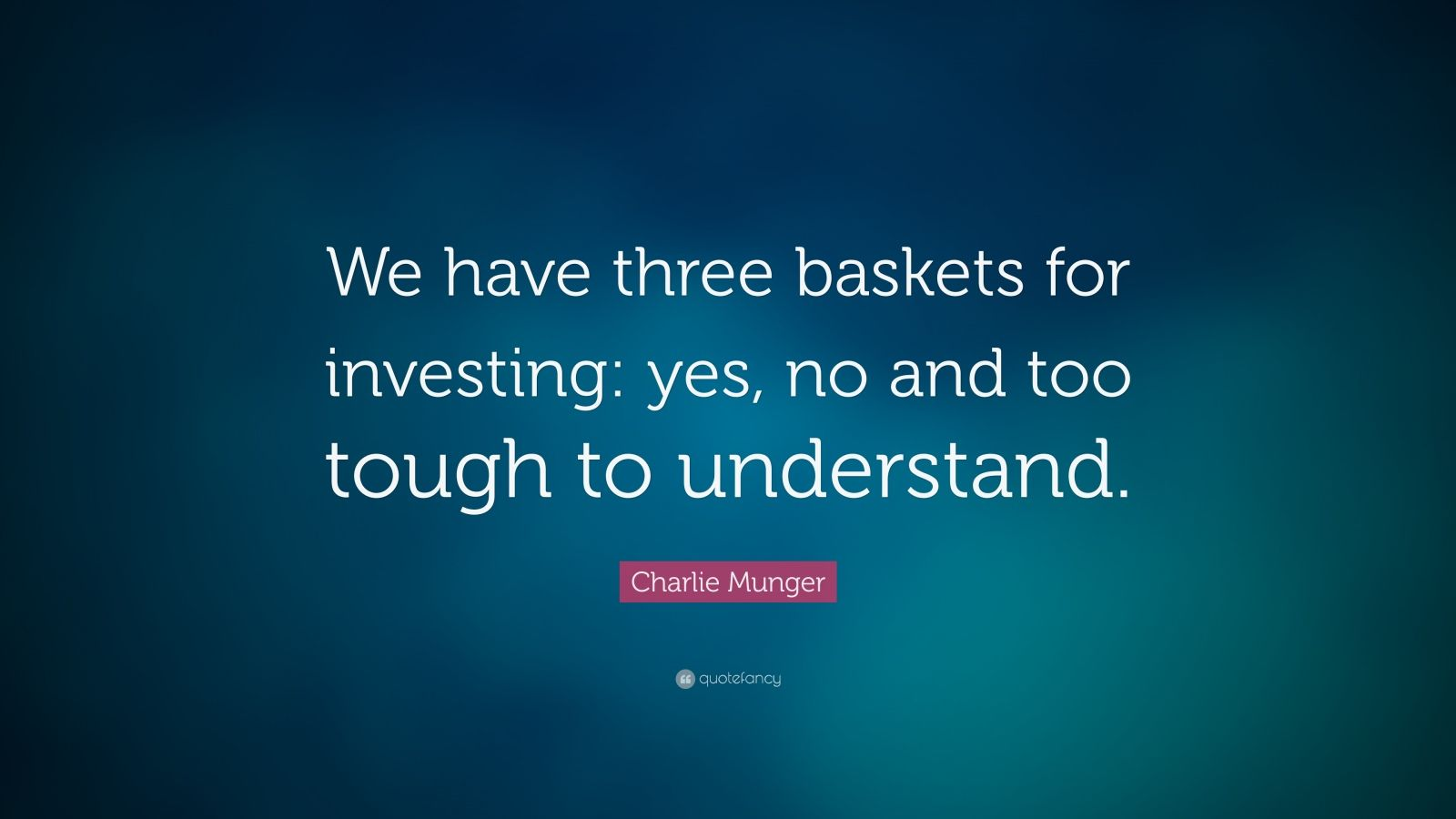

IRB: fora do meu círculo de competência

Não nego, me arrependi de não entrar no IPO de IRB.

No entanto, com os resultados bons demais para ser verdade, IRB sempre era visto por uma grande quantidade de analistas como "bom demais para ser verdade".

Antes da carta da Squadra, IRB era difícil demais para eu entender.

E, após a carta, julgava que a Squadra era a maior conhecedora de IRB do Brasil.

Se eles estavam short, não seria eu que entraria comprando.

IRB: é compra a 2,08 reais?

Segundo a carta feita pela Squadra, IRB deveria negociar ao redor das resseguradoras mundiais, a 1,2x patrimônio.

Se as seguradoras precisam de um balanço robusto, faz sentido que sua precificação siga algum múltiplo de seu patrimônio líquido.

Mas, mesmo com as fortes quedas de 2019 e 2020, IRB ainda negociava acima de suas pares.

Hoje, após -95 por cento de queda, ela finalmente parece "barata" a 0,7x patrimônio.

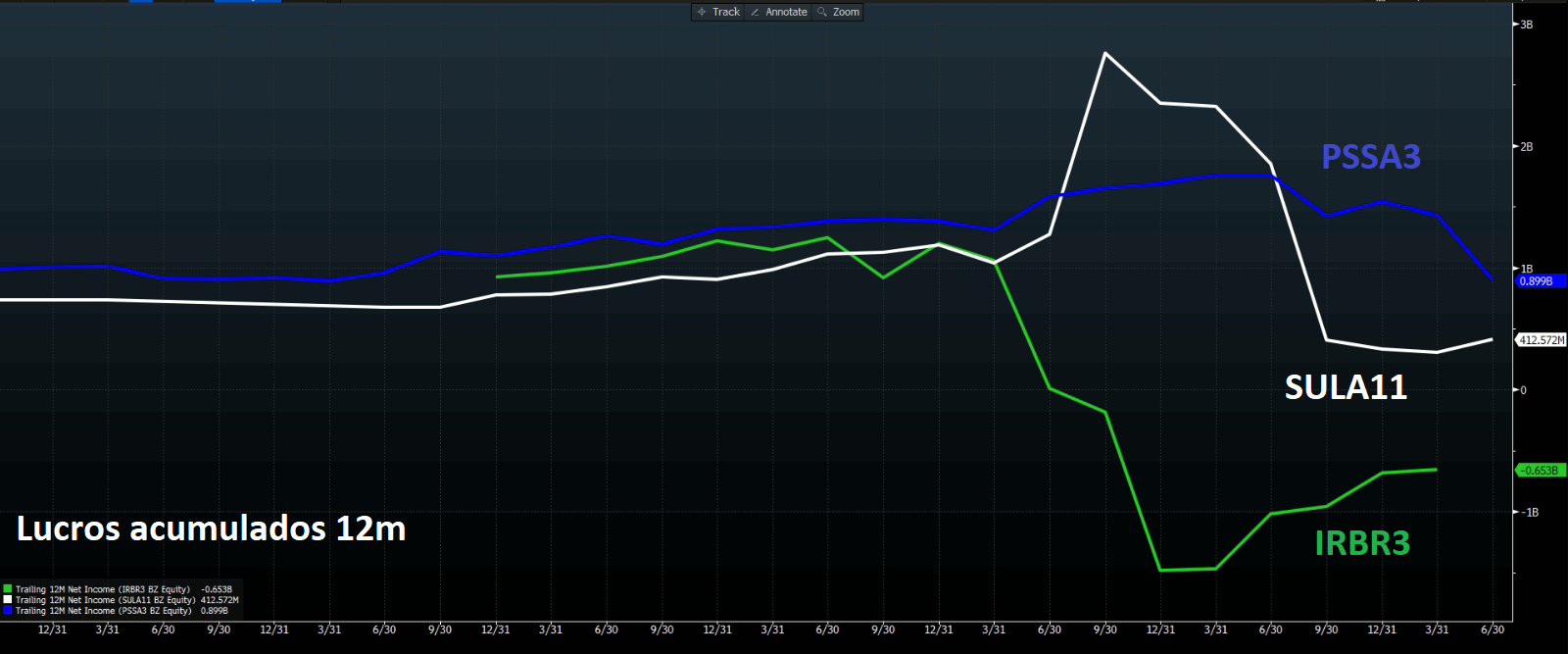

Contudo, enquanto SulAmerica (BVMF:SULA11)) e Porto Seguro (BVMF:PSSA3 mantêm lucros robustos, IRB segue tendo prejuízos recorrentes.

Nos resultados do 2T22 divulgados ontem, IRB apresentou novo prejuízo.

Sim, os prejuízos estão diminuindo e a companhia está reforçando seu balanço.

Mas a gestora Squadra continua short.

Repito: se a Squadra está short, não seria eu que entraria comprando.

Com o fim da reestruturação da companhia, pode ser que o momento de entrar em IRB esteja se aproximando.

Mas ele ainda não chegou.