Maioria das tarifas de Trump não é legal, decide tribunal de recursos dos EUA

|

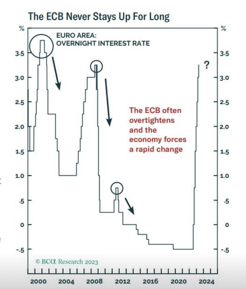

Dizem por aí que há duas formas de ir para o inferno. A primeira seria aquela coisa conhecida: você se comporta como um mau menino durante a vida, morre e depois vai passar uma longa temporada naquele calorzinho desagradável. A segunda ocorreria ainda durante sua estada neste plano, sem que precisasse falecer, bastando “shortear" (vender) o S&P 500 para encontrar semelhante sensação. Em longo prazo, o principal índice de ações norte-americano é, talvez, o melhor investimento do mundo, de tal modo que apostar contra ele implicaria um viés de nadar contra a corrente. Então, ainda que muitos possam concordar com um valuation caro para a bolsa norte-americana, sua predileção seria observar de fora, sem uma posição vendida, tipicamente muito custosa. A bolsa dos EUA seria cara e sempre pareceria cara. Permanecendo nessa temática, me lembro da frase atribuída a Dante: “os lugares mais quentes do inferno estão reservados àqueles que escolheram a neutralidade em tempos de crise.” Numa abordagem mais bem humorada, recorro a Mark Twain: “prefiro o céu pelo clima, o inferno pela companhia.” O short pode ser desagradável e penoso, mas isso não significa que não deva ser montado, principalmente quando se encaixa bem dentro da construção de portfólio. Os índices de ações têm negociado numa faixa surpreendentemente estreita por bastante tempo. Ainda que possam voltar a subir a partir da superação do ciclo de aperto monetário, a assimetria não parece nada convidativa para uma posição comprada. Entre os pontos de maior dificuldade da ciência econômica (e também da política econômica), está a determinação exata dos efeitos das mudanças na taxa básica de juro sobre a atividade e a inflação. Isso é particularmente problemático porque os impactos, necessariamente, ocorrem com defasagem e, na vida real, jamais, sob a preservação da hipótese de ceteris paribus. Em outras palavras, você mexe no juro de curto prazo hoje e milhões de outras variáveis continuam mudando. O efeito do aperto monetário só vai ser visto lá na frente, sem que possamos identificar exatamente o que decorreu, de fato, das mudanças na taxa básica de juro. Muitas vezes, confundimos correlação com causalidade. E sem querer tornar a discussão excessivamente técnica, a econometria associada a esse tipo de teste, normalmente ligada a exercícios de causalidade de Granger e funções de resposta a impulso, também funciona apenas sob premissas bastante restritivas. O velho problema das ciências sociais: não conseguimos isolar num laboratório todas as demais variáveis do mundo real e fazer somente a taxa de juro mudar, esperar 12 meses e ver o que acontece com o PIB, o desemprego e a inflação. Niall Ferguson costuma recorrer à Filosofia da História para apontar dificuldades em afirmações como: “a revolução francesa teve como causa uma seca história no ano anterior.” Isso implica dizer, em alguma medida, que, se não houvesse a seca, a Bastilha não teria sido tomada. Mas não conseguimos voltar no tempo e fazer o teste da hipótese alternativa. Quando não podemos falsear determinadas afirmações ou hipóteses, ainda assim estaríamos fazendo ciência? E se não fazemos ciência quando falamos de Economia, então do que dispomos? Larry Summers é um dos que reconhecem o problema. Não somente existe uma grande dificuldade em identificar qual a defasagem média entre a mudança de juro e a reação das variáveis reais, como também há grande variância em torno dessa resposta. Em alguns momentos, ela se dá mais rápida e intensa. Em outros, demora e vai morosa. De ordem mais prática, os formuladores de política econômica se deparam com um grave problema (antes de criticá-los, tente se imaginar sentado naquela cadeira): você identifica um processo inflacionário. Então, amparado no modelo da autoridade monetária, começa a subir a taxa de juro. Ocorre que as variáveis reais não respondem de imediato. Você continua, portanto, subindo o juro básico. Em determinado momento, as variáveis reais começam a reagir ao aperto do torniquete monetário feito meses antes. Mas, então, ainda precisam reagir a toda a alta mais recente dos juros, realizada nesse intervalo de tempo. Os Bancos Centrais, se soubessem exatamente o período e o tamanho da defasagem, teriam de parar antes dos efeitos da política monetária serem sentidos na inflação e nas expectativas de inflação, o que, por definição, seria não observável e implicaria, portanto, um risco enorme. Daí deriva uma espécie de tendência natural ao “overkill" ou “overtightening”, uma inclinação de aperto excessivo das condições monetárias que leva as economias à recessão. E é também por isso que acreditar num pouso suave dos EUA parece presumir uma habilidade quase sobre-humana do Fed, capaz de levar a taxa de juro ao ponto exato em que a inflação desacelera sem que incorramos numa recessão mais severa. Relatório recente da BCA foi explícito ao apontar essa tendência histórica para o Banco Central Europeu, como demonstra o gráfico abaixo: |

|

|

Nos EUA, já há indicadores antecedentes importantes apontando para uma desaceleração mais intensa. As vendas de caminhões estão reduzindo o ritmo de maneira destacada; o preço das ações de transporte tem tido uma performance média inferior ao S&P 500 (o que costuma ser sinal de piora na economia) e o petróleo caiu muito, enquanto o ouro está perto da máxima. As condições de crédito seguem se deteriorando e, conforme identificou o JP Morgan em relatório de estratégia de ações nesta manhã, “o risco retorno para as ações em nível global se deteriorou, com uma provável fraqueza na segunda metade do ano.” Na tradicional Sohn Conference deste ano, o lendário gestor Stanley Druckenmiller fez um bom resumo da situação: "quando você tem dinheiro de graça (cenário de juros zero e muita liquidez), as pessoas fazem coisas estúpidas. Quando você tem dinheiro de graça por 11 anos, as pessoas realmente fazem coisas estúpidas. Então, há coisas sob a superfície e algumas delas estão começando a emergir. Obviamente, tivemos os bancos regionais agora. Mas eu assumiria que há outros corpos que podem aparecer boiando.” Druckenmiller alertou para o risco de um pouso forçado para a economia norte-americana, que envolveria uma queda de, pelo menos, 20% dos lucros corporativos, uma alta na taxa de desemprego para 5% e um aumento dos pedidos de falência. "Não estou prevendo algo tão dramático quanto 2008, mas seria ingênuo não ter a mente aberta para a possibilidade de um efeito mais pronunciado”, concluiu. Seguimos em boa companhia. “Pegar fogo nunca foi atração de circo, mas, de qualquer maneira, pode ser um caloroso espetáculo.” Estamos com saudade da Rita Lee e short em S&P 500. |