Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

Nas últimas semanas, parece que o mundo veio abaixo com a expectativa de inflação de 126% para a Argentina em 2023. É a típica reação de quem não conhece do riscado ou que tem menos de 40 anos de idade.

Para aqueles que já tinham algum grau de discernimento, a partir de 1986, a inflação argentina atual não tem emoção. Inflação boa mesmo, parruda, bate 30% ao mês, 2.400% ao ano. É aquela que os economistas nem sabem mais do que chamar, se de estagflação, hiperinflação, inercial, de demanda ou de oferta.

E, para entender como é viver em um universo paralelo em que os preços sobem três vezes ao dia, não é preciso ir muito longe. Vamos passar por algumas figuras obrigatórias nesse processo, usando o caso daquela que deve ser uma das economias de mercado mais resilientes já criadas pelo homem: a brasileira (Venezuela não conta).

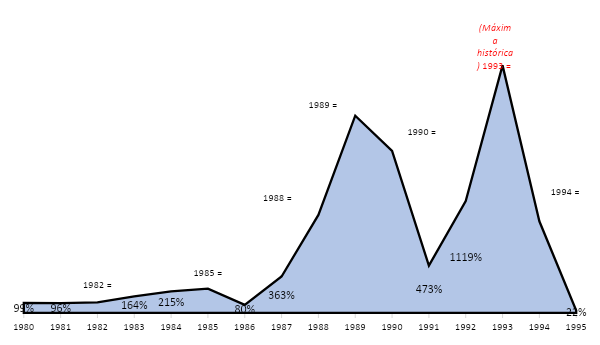

IPCA (1980 a 1994) – Inflação de verdade

O início de tudo

Um processo crônico de inflação não começa do nada. Ele é resultado de anomalias fiscais, monetárias, cambiais, comerciais e de renda. No caso brasileiro, se você não sabe, foi a dívida externa impagável ao final dos anos de 1980 e os déficits fiscais cobertos via emissão monetária que acabaram por criar um monstro indomável, que se fortalecia não importava a condição, se com crescimento econômico ou recessão.

A Argentina, hoje, pena mesmo por causa da sua gestão fiscal e uma série de problemas estruturais, que desvalorizam o câmbio e bagunçam as relações comerciais. E olha que lá isso não é novidade: entre 1972 e 1992 a inflação anual média da Argentina foi de 262,3%, acumulando mais de 24.000% em 21 anos.

É como se um sentimento fosse crescendo em todos os agentes econômicos, levado pelo fato de que ninguém quer sair perdendo. Daí o repasse, a batata quente sempre passada para frente, para o próximo. O atacado remarca os seus preços porque o agricultor remarcou os seus... Mas por que o agricultor remarcou os dele? Porque seus insumos ficaram mais caros no varejo. Mas por que o varejo remarcou seus preços? Porque já pegou os preços mais altos do atacado.

Remarcador: o ator principal

O remarcador de preços é figura-chave icônica em um processo inflacionário. Nos anos 1980 e 1990, ele e sua pistola-de-etiqueta-de-preços eram os mais temidos e odiados pelas donas de casa brasileiras, já que ele poderia mesmo remarcar o preço de um produto que estivesse na sua mão. Isso porque naquele tempo, não havia código de barras: cada unidade na gôndola recebia uma etiqueta de preço, e aquelas unidades que permaneciam em estoque continuavam sendo remarcadas, formando lombadas de preços que impressionavam o consumidor.

É claro que nos processos inflacionários contemporâneos o remarcador não precisa mais se expor à ira dos populares. Ele simplesmente modifica os códigos de barra a partir de um centro de comando.

Mesmo assim, ele ainda é muito odiado.

As leis econômicas

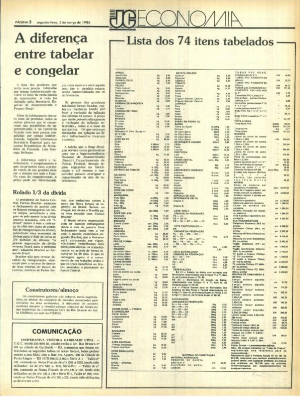

É muito comum em uma loucura inflacionária que as pessoas (e o governo) duvidem das leis econômicas ou de seus postulados. Por isso, o controle de preços é a primeira suposta ferramenta usada para coibir o processo. Ele está para a Economia como a lobotomia está para Medicina.

Esse controle, também chamado de “tabelamento” ou “congelamento” é ineficaz porque vai diametralmente contra a Lei da Oferta. E essa lei é bem simples e clara:

“A quantidade ofertada de um bem ou serviço varia diretamente ao comportamento do seu preço. Quanto maior o preço, maior a quantidade ofertada; quanto menor o preço, menor a quantidade ofertada”.

Se você fosse um açougueiro brasileiro há 35 anos, compraria um carregamento de carne, precificaria essa carne e, até o final do dia, já teria remarcado o preço pelo menos uma vez. À noite o governo soltaria uma tabela com os preços máximos a serem praticados (como você vê na figura abaixo), mas com os preços totalmente defasados.

Daí, você, o açougueiro, era obrigado a vender por 10,00 aquilo que comprou por 12,00 e já estava sendo cotado a 15,00. Mas a Lei da Oferta afirma que com preços baixos você oferece menos. Na esperança de que alguma coisa mudasse ou mesmo para boicotar o governo, você, simplesmente, escondia a mercadoria. Resultado: escassez, aglomeração, caos.

E inflação.

A competição inversa

A economia brasileira sempre foi repleta de duopólios e oligopólios. Hoje (ainda) você presencia guerras de preços entre os poucos vendedores de um pequeno mercado. É possível vender mais e ganhar no giro, reduzindo a margem de lucro.

Em um processo inflacionário crônico a competição continua, mas ao contrário. Como ninguém quer ficar para trás, sem repassar o aumento de preços, a espionagem industrial ocorre às avessas: você precisa saber se o seu competidor já aumentou os preços, para que você aumente, imediatamente, os seus.

Não importa mais o consumidor: você briga para não ficar na defasagem. O consumidor, quando receber o salário, correrá aos supermercados, farmácias e açougues, porque ele sabe que, se não gastar o dinheiro o mais rápido possível, perderá ainda mais poder de compra. Então você aumenta o preço, e quando ele reclamar, você culpa o governo e diz que a economia está uma bagunça (o que não deixa de ser verdade).

Os dissídios salariais mensais

Se a inflação é 30% ao mês, nada mais justo do que proteger o trabalhador, elevando o seu salário nominal mensalmente, correto?

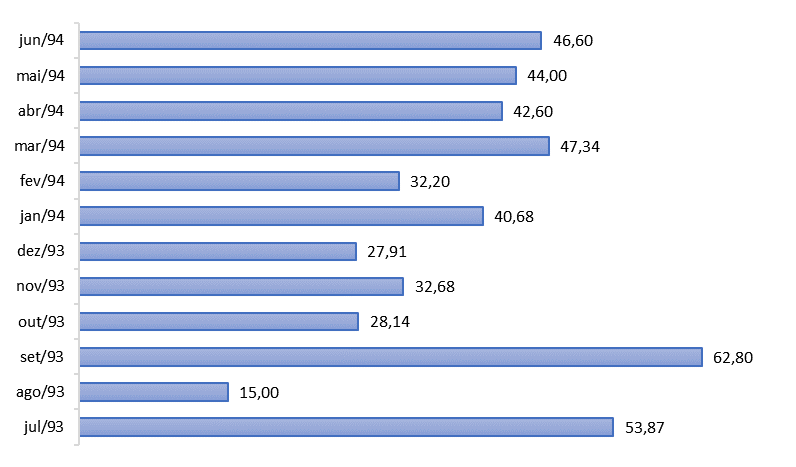

Dissídio mensal dos bancários (12 meses anteriores ao Plano Real)

Esse processo, conhecido como indexação, não funciona nem na teoria. Embora seja aplicado também a preços e contratos, é no salário do trabalhador que a ineficácia acaba sendo notada mais facilmente.

Vamos usar como exemplo o reajuste salarial de abril de 1994, para os bancários. Ele foi de 42,60%, o que significa que, grosso modo, a inflação do mês anterior atingiu algo próximo a essa cifra. A partir do momento em que o salário do bancário sair de 100,00 para 142,60, os preços continuarão subindo, porque as pessoas e agentes esperam que a inflação continue alta, e isso se torna uma espécie de ciclo vicioso.

Só há essa expectativa e certeza. Veja que em maio o aumento foi de 44%, significando que, durante o mês, o poder de compra do trabalhador derreteu diariamente, mas ele precisou esperar um mês para receber a correção. Outra coisa: pode ter certeza de que, no quinto dia útil, os estabelecimentos terão conhecimento desse dissídio e estarão prontos para aumentar os preços antes mesmo de abrirem as suas portas.

O mercado financeiro

Imagine agora uma economia em que quase 90% das pessoas não tinham qualquer acesso a serviços bancários. Pense também no uso abissal de dinheiro vivo nas transações. Estamos falando do Brasil há 35 anos.

Hoje a situação é muito diferente (e melhor), tanto aqui quanto na Argentina. As pessoas têm acesso aos bancos, com depósitos remunerados e transações realizadas com mais rapidez e eficiência. Isso é bom contra a inflação crônica.

Só que até isso a bagunça inflacionária consegue estragar. Quando os índices de preços variam em 3.000%, ninguém tem mais certeza de nada. Tanto que, quando o Plano Real acabou com a hiperinflação no Brasil, alguns bancos acabaram mesmo por quebrar, pois não conseguiam rentabilizar as suas atividades sem levar vantagem com a inflação.

As autoridades monetárias argentinas, por exemplo, em um tempo não muito distante, cansaram de maquiar o seu IPCNU (similar ao nosso IPCA). Dessa forma, o atrapalho chega ao mercado financeiro, que perde utilidade e eficiência.

As pessoas tendem a se apegar em bens tangíveis ou moedas fortes. Carros, imóveis, dólar... Houve um tempo no Brasil que até linhas telefônicas eram utilizadas como medida de valor, unidade de conta e reserva de valor.

Ações e títulos, nesse meio, também seriam corrigidos. Imagine uma LTN que embutisse 30% de deságio mensal, ou ações com desdobramentos semanais... Definitivamente, a situação salta para um outro nível.

A acomodação

Com o tempo, você se acomoda. Deixa de carregar moedas metálicas, já que o troco em balas se torna mais interessante. Não se preocupa mais em cotar preços de produtos ou serviços, porque ninguém sabe mesmo quanto eles estão custando. Você simplesmente paga.

Sua moeda podre só serve como instrumento final obrigatório para a realização das transações, isso porque a sua mente já começa a cotar preços em dólar, que é uma moeda forte e estável. Aliás, o uso da moeda forte se torna constante, e como os preços da sua economia (e não da americana) é que sobem, o governo se vê obrigado a desvalorizar o câmbio.

Surgem várias taxas de câmbio. No Brasil, inclusive, o dólar paralelo era divulgado até no Jornal Nacional. Na Argentina, hoje, são usados mais de 15 tipos de dólar.

O choque

Se nada for feito, é impossível que essa inflação “parruda” arrefeça. Trocar a moeda apenas por trocar, o Brasil acabou trocando sete vezes desde 1984, cortando os zeros, os centavos ou o nome. Só na última, quando algo maior aconteceu, é que as expectativas dos agentes se inverteram e o esquema da “batata quente” acabou. É necessário que algo grande aconteça.

Geralmente esse choque funciona com o uso de uma moeda forte em substituição à moeda nacional podre. Os argentinos fixaram seu câmbio em US$ 1,00 dólar em 1º de abril de 1991, implementando a chamada “Lei da Convertibilidade”, permitindo que dólar e peso convivessem juntos na economia. Com essa adaptação era possível fazer uma compra no supermercado pagando em dólar ou em peso. Sem condições de manter as reservas de dólar, o sistema ruiu em 2002 e os argentinos pagam por isso até hoje (com inflação).

O Brasil foi mais comedido em 1994 e apenas ancorou o real ao dólar até 1999, em um processo que explodiu sua dívida pública devido à necessidade das altas taxas de juros para segurar o câmbio fixo.

Esse arranjo, seguido do Sistema de Metas de Inflação, “noves fora”, permitiu que se fosse enjaulada uma criatura gestada em 1974 pelo governo militar. Naquele tempo, ao escolher a chamada “fuga para frente”, com mais endividamento externo e gastos públicos, em vez de enfrentar uma recessão, permitiu-se que essa fera assombrasse a economia brasileira por mais de 20 anos.

Se você tem menos de 40 anos, respire fundo por não ter vivido toda essa emoção. Mas não duvide: neste exato momento, em algum lugar do mundo, uma mesma criatura pode e deve estar sendo gestada.