Última chance de assinar o InvestingPro por menos de R$ 2 por dia

Vamos imaginar que um dado macro relevante vai sair. Se sair acima de 57 é bom e o mercado espera que seja 60. Finalmente sai em 58. O dado em si tem sido bom porque saiu acima de 57, mas estando abaixo da expectativa do mercado de 60, vem a reação. E nestes casos é sempre com quedas no curto prazo.

Digo tudo isso porque os mercados, após a publicação dos últimos dados de inflação nos Estados Unidos, começaram a valorizar e até a se convencer de que o Federal Reserve, em sua próxima reunião em setembro, tiraria o pé do acelerador e aumentaria os juros mais baixos (em vez de 75 pontos seriam 50 pontos) e que em 2023 até deixaria de subir as taxas em algum momento.

CONFIRA: Monitor da Taxa de juros do Federal Reserve

Mas a realidade é teimosa. Na reunião Jackson Hole, o presidente do Fed, Powell, reiterou que o objetivo é reduzir a inflação, não importa o quanto machuque, não importa o que aconteça, e que, em sua opinião, eles teriam que aumentar em em setembro as taxas de juros mais 75 pontos (a menos que houvesse uma mudança radical na inflação nas semanas anteriores à reunião do Fed).

Já a presidente do Fed de Cleveland, Loretta Mester, disse que é a favor de aumentar as taxas de juros acima de 4% no início do próximo ano e mantê-las lá para conter as pressões sobre os preços. Além disso, reconheceu que o Fed estava errado e que deveria ter começado a aumentar os juros mais cedo.

Espera-se que o relatório non-farm payments dos EUA mostre que a economia adicionou 300.000 empregos em agosto, reforçando o argumento para aumentos de taxas mais agressivos. Os dados mais recentes também mostraram que as vagas de emprego aumentaram em julho e a confiança do consumidor aumentou significativamente em agosto.

Já o Banco Central Europeu propõe um aumento de 75 pontos nas taxas de juros na reunião de 8 de setembro, pois como a energia está em dólares, um euro fraco a torna mais cara para os países da zona do euro. Por isso, o BCE quer fortalecer o euro por meio de um aperto da política monetária, neste caso, aumentando agressivamente as taxas de juros.

Além disso, a inflação na zona do euro acelerou para 9,1% em agosto de 8,9% em julho e atingiu um novo recorde. Excluindo energia, a inflação aumentou para 5,8% em relação aos 5,4% anteriores. E na Itália subiu para 8,4% em agosto, o maior em mais de 36 anos, subindo de 7,9% no mês anterior.

Esses dois elementos são os que pegaram o mercado com o pé errado, daí as últimas quedas.

Assim, em condições “normais”, o mês de setembro pode ser outro mês delicado.

E lembremos também que se olharmos para o comportamento do S&P 500, setembro é o pior mês do ano em termos de rentabilidade e de quantas vezes foi positivo. Nos últimos 20 anos o retorno médio é de -1,18%, nos últimos 50 anos -0,92% e nos últimos 100 anos -1,08%.

De 1950 a 2021, os melhores dias em média são: dia 16 (+0,33%), dia 2 (+0,28%), dia 28 (+0,23%). Os piores são: dia 29 (-0,32%), dia 21 (-0,29%), dia 17 (-0,24%).

Além disso, tenha em mente que a primeira quinzena do mês geralmente é melhor que a segunda.

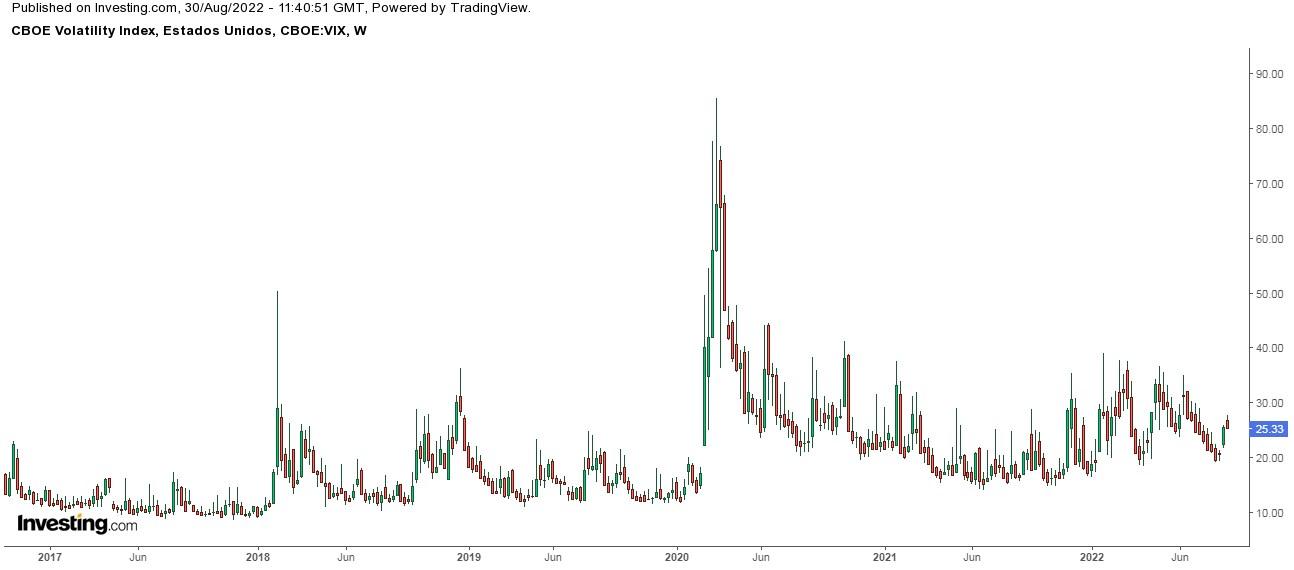

De qualquer forma, na última sexta-feira houve um evento que pelo menos mostra que os investidores controlam suas emoções. Acontece que, enquanto o S&P 500 caiu mais de -3%, o índice de volatilidade Vix permaneceu próximo de 25, ou seja, abaixo dos níveis em que subiu quando este ano o S&P 500 sofreu quedas semelhantes.

Acrescente também que o S&P 500 P/E está acima de onde estava no final dos 11 mercados em baixa anteriores.

Isso significa que, apesar das quedas deste ano, as ações não podem ser consideradas uma pechincha em termos de preço. Também gostaria de rever o rebaixamento. Um rebaixamento é a porcentagem de um mercado caindo de sua alta para sua baixa. É o momento e a força do declínio de um mercado desde sua última alta. Ou seja, o que um mercado cai e permanece abaixo de sua alta anterior. O rebaixamento máximo até agora em 2022 é o seguinte: S&P 500 -24%, Nasdaq -33%, Russell 2000 -27%. Para colocar isso em perspectiva, deixo os seguintes dados de 1928 a 2020: Os maiores:

1931: -57,5% 1932: -51% 2008: -49% 1937: -45% 1929: -44,6% 1930: -44,3% 1987: -34% 2002: -34% 2020: -34% 2009: -28%

Menores: 1995: -2,5% 2017: -2,8% 1964: -3,5% 1961: -4,4% 1958: -4,4% 1954: -4,4% Na Europa, o setor bancário em geral, e o setor espanhol em particular, continua a ser o mais favorecido e melhor posicionado para tirar partido da inércia das subidas das taxas de juro. A moeda é um dos mercados mais turbulentos de acordo com os movimentos dos bancos centrais. O iene japonês caiu cerca de -4% este mês e USD/JPY atingiu 139,40 em julho passado.

A moeda japonesa em relação ao dólar não está nem perto de uma nova baixa de 24 anos (máximas de USD/JPY) e do nível 140, que pode ser um nível chave para o Banco do Japão.

Teremos que estar atentos caso o BoJ decida intervir no mercado de câmbio a partir desse nível (lembre-se que o Japão apoiou o iene durante a crise financeira asiática de 1998, quando atingiu a zona 146).

O euro continua a deflacionar em relação ao dólar, especialmente com a ativação do último sinal de baixa: a perda de suporte.

As posições curtas (de baixa) no euro atingiram seus níveis mais altos desde o início da pandemia, alimentadas pelo risco de que os preços da energia pudessem arrastar a região para a recessão.

Na semana passada, houve um aumento das posições vendidas no euro (44.120 contratos contra 42.700 na semana anterior). O recorde mais recente data de março de 2020 com 86.700 contratos.

O euro é deixado até agora este ano contra o dólar -15% e atingiu seu nível mais baixo em 20 anos.

Enquanto isso, o Dollar Index subiu para 109, aproximando-se de seu nível mais alto em 20 anos e a caminho de um terceiro ganho mensal consecutivo.