Preços do petróleo Brent devem cair ainda mais no último trimestre de 2025, prevê Citi

Ao reler minha análise anterior, finalizada às pressas e publicada aqui, percebi que minha última frase soa arrogante. Se fosse só uma anotação pessoal, para eu mesmo consultar mais tarde, não teria importância. Porém, outras pessoas podem ficar com uma impressão errada. Não tenho a pretensão de me achar mais esperto que o pessoal do banco central americano, nem tenho certeza absoluta do que o futuro nos reserva.

O Federal Reserve tenta evitar que a economia caia noutra recessão. Para atingir seu objetivo, acredito que dirá o que for mais conveniente. Se tiver que dissimular seu discurso, assim o fará! Reconhecer humildemente suas limitações, temores e desafios futuros só iria piorar a situação. Desestimularia o empreendedorismo dos capitalistas e o consumo da população. Esperar total transparência de um pronunciamento do Federal Reserve me parece ingenuidade.

Cabe a nós, investidores, fazermos uma observação crítica e procurarmos enxergar as coisas da forma mais objetiva possível. O que não é fácil! Nem o Fed, nem eu, nem ninguém pode ter certeza absoluta do futuro. Estamos todos tateando no escuro. Uns mais, outros menos. Mas, ter grandes certezas sobre algo que não aconteceu ainda é tolice. Aliás, até o passado é subjetivo, influenciado por narrativas pessoais e vieses ideológicos dos historiadores.

Como investidores, precisamos analisar diferentes informações e estrapolações, para só depois formarmos nossa opinião. Mesmo depois, temos que continuar analisando e, sempre que necessário, mudar de ideia e estratégia. Também não somos obrigados a seguir um consenso. Se não nos sentirmos razoavelmente confortáveis com o nível de incógnitas, podemos simplesmente ficar fora do mercado.

Como já disse, escrevo porque me ajuda a pensar. Fica mais fácil discernir o que têm melhores argumentos, daquilo que tem menor consistência. Quem não for capaz de se expressar com palavras vai raciocinar de forma original e elaborada como? Com abreviações e emoticons é que não dá! Um bosque é formado por árvores, assim como nossos pensamentos são construídos por palavras. E, se as palavras têm significados peculiares, então a própria escolha destas merece maior atenção.

Mea culpa: várias vezes, usei as expressões inadequadas "criação de dinheiro" e "impressão de dólares". Elas induzem a equívocos implícitos. Explico: se a oferta e a demanda permanecerem constantes na economia, um aumento na quantidade de dinheiro em circulação provocará inflação. Em 2011, publiquei minha análise (Alavancagem e Desalavancagem) contrária à inflação nos EUA. Apesar das diferentes edições de QE pelo Fed, mantive minha aposta na valorização do dólar, até o ano passado. Só depois da pandemia de COVID levar o Tesouro americano a distribuir cheques para a população, é que me deixei levar pela narrativa de inflação e desvalorização do dólar. Mas minha aposta numa inflação americana persistente e generalizada durou pouco!

Nos comentários do último artigo, um leitor extremamente educado me perguntou como faço minhas análises. Sou eclético e imune a rótulos ou preconceitos. Uso tudo que faz sentido para mim. Macroeconomia, demografia, análise técnica (gráfica), indicadores financeiros das empresas, e razões entre ativos brasileiros dolarizados e índices ou ETFs americanos. O que menos me importa são notícias na mídia tradicional. Mesmo analistas profissionais não me interessam muito. A justificativa de serem isentos, por não estarem investidos naquilo que analisam, não me seduz. Para saber o que outras pessoas relatam e pensam, prefiro ouvir grandes investidores estrangeiros. Aqueles com o próprio couro no mercado internacional. E é imprescindível manter a mente aberta para opiniões divergentes. Não adianta ouvir só gente diferente falando a mesma coisa. O consenso definha nosso pensamento crítico. Gosto de sondar o fogo cruzado das observações e interpretações diferentes. Quase todos contribuem com algum ponto de vista que merece ser considerado. Como dizem os franceses, "Vive la différence!" Ela estimula e agrega informações.

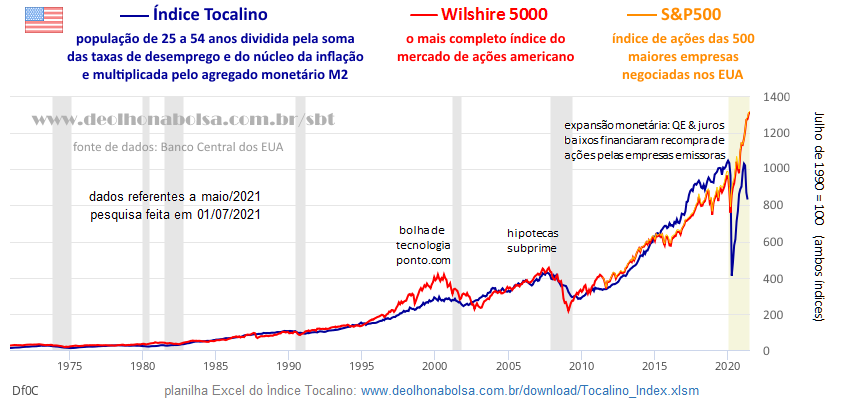

A demografia foi muito subestimada pelo mercado. Diria que ainda há poucos investidores atentos a ela. Comecei a escrever sobre isto em 2011. O meu Índice Tocalino mostra a importância dela nas minhas análises.

Para vermos as oscilações mais detalhadamente no eixo vertical, podemos dividir o índice de ações pelo agregado monetário M2, em vez de multiplicar meu indicador por este estoque de dólares.

A fórmula básica do Índice Tocalino inclui demografia, núcleo da inflação e taxa de desemprego. Só a partir do ano passado, incluí o agregado monetário M2, para melhor compará-lo ao índice de ações. Afinal, gente sem dinheiro não move o mercado. Atualmente, o Índice Tocalino sugere um nível 34% mais baixo para o mercado de ações americano. Mas é só uma curiosa sugestão, baseada no potencial de consumidores e dinheiro disponível para investimentos. Não é o destino escrito nas estrelas, nem bola de cristal ou profecia. Apenas instiga maior cautela e menor entusiasmo na hora de investir.

A economia americana, mais que qualquer outra, baseia-se na sociedade de consumo. E consumidores são pessoas. Portanto, subestimar a demografia na economia é uma insensatez absurda!

O perfil demográfico também é muito relevante para a questão da inflação, desinflação ou deflação.

Inflação é algo muito comentado no momento. Muita gente acredita que, ultrapassada a pandemia, a economia americana voltará firme e forte. A inflação seria consequência da retomada dos negócios e da circulação dos QEs acumulados. Pessoas importantes estão falando de inflação. Duas delas são Warren Buffett e Jamie Dimon, o presidente do megabanco americano JPMorgan (NYSE:JPM) (SA:JPMC34). Eu os ouço com atenção e muito respeito, mas tiro minhas próprias conclusões.

Inflação preocupante não é aquela temporária e localizada em alguns produtos ou setores. Problemático seria um longo e persistente aumento generalizado de preços.

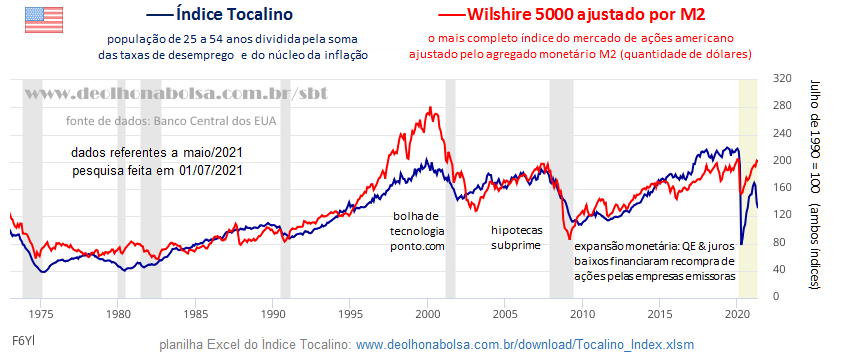

No primeiro trimestre de 2021, o setor de serviços contribuiu com US$ 13,167 trilhões para o produto interno bruto dos EUA. Quase seis vezes mais que a indústria manufatureira, com apenas US$ 2,269 trilhões.

A participação do setor manufatureiro é muito menor na economia americana. Além disto, a manufatura emprega mais automação que o setor de serviços. E máquinas não vão às compras. Se não houver inflação no setor de serviços, que emprega a maioria dos americanos, esta gente não será capaz de inflacionar o consumo. Não de forma generalizada e persistente.

No gráfico abaixo, a linha vermelha mostra a inflação no índice de preços de serviços. Parece-me que uma eventual inflação sistêmica, persistente e generalizada, teria que se manifestar aí. Mas não se manifesta! Desde 2008! Anda mais baixa que antes dos QEs todos começarem.

A linha verde representa a carteira de ativos do Fed. São títulos adquiridos de bancos comerciais (e antigos bancos de investimento) em troca de reservas bancárias emitidas pelo Fed. Evidentemente, se QE fosse dinheiro circulando na economia, a inflação generalizada e persistente já estaria bastante alta. Mas o Fed só cria reservas bancárias, procurando diminuir a vulnerabilidade dos bancos às crises econômicas.

Aprovada pelos poderes legislativo e executivo no final de 1913, esta é a terceira versão de banco central nos EUA (as duas anteriores foram calamitosas e dissolvidas pelo governo). O Federal Reserve foi proposto, dissimuladamente, pela iniciativa insistente dos próprios grandes banqueiros. O principal objetivo era se protegerem de imprevistos financeiros e evitarem potenciais contágios sistêmicos, até resultantes de condutas irresponsáveis de qualquer banco. Como uma cooperativa, o Fed assumiria o papel de 'financiador de última instância', acudindo os bancos numa emergência. Ao prover liquidez, evitaria uma perigosa reação em cadeia entre bancos alavancados. Também deveria zelar pela estabilidade da moeda. Importante, diante de uma agenda não assumida publicamente: a substituição paulatina da moeda lastreada em ouro, pela moeda fiduciária, sem qualquer valor intrínseco. Isto eliminaria a restrição do metal precioso para a expansão monetária, permitindo maior autonomia, poder de alavancagem financeira e lucratividade para os bancos. Obviamente, a inflação e a desvalorização da moeda estavam implícitas. Porém, num ritmo moderado, para não desestabilizar a economia.

Portanto, o banco central não cria dinheiro para a economia. Cria apenas mais reservas bancárias ao socorrer o sistema financeiro. São os bancos comerciais que têm a prerrogativa de usarem estas reservas para criarem o dinheiro que troca de mãos nas ruas e no dia-a-dia. Fazem isto através de financiamentos.

O problema é que, tanto pela demografia, como pelo já elevado nível de endividamento, a economia não inspira confiança. Sem confiança dos empreendedores e dos próprios banqueiros, os bancos não transformam suas reservas em moeda circulante (através de mais financiamentos). Preferem ter títulos públicos mais seguros. Justamente aqueles que o Fed tira do mercado, ao emitir reservas bancárias. A coisa ficou muito doida! QEs do Fed aumentam reservas bancárias a níveis inúteis, enquanto estas instituições buscam títulos do Tesouro americano. Se o governo diminuir seu ritmo crescente de endividamento público, faltarão títulos do Tesouro no mercado. E, quando a oferta destes títulos diminui, seus preços aumentam – logo os juros caem!

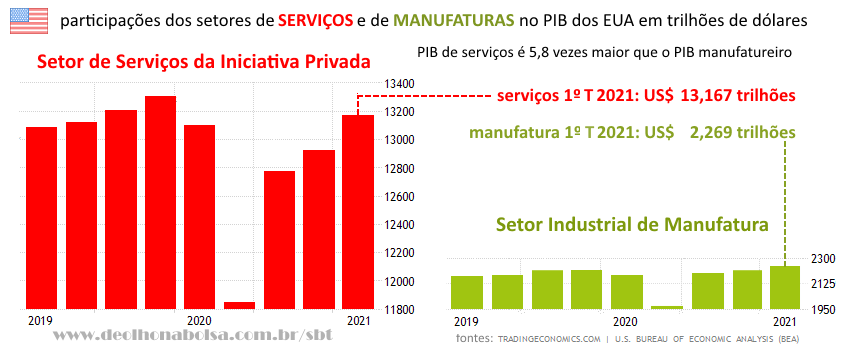

Como já expliquei noutros textos, juros são inversamente proporcionais aos preços dos papéis, pois são a diferença entre o preço pago pelo título e o valor dele no vencimento.

O próprio sistema financeiro está se submetendo a juros ainda menores que os deliberados pelo FOMC (Federal Open Market Committee - equivalente ao nosso COPOM, o Comitê de Política Monetária, do Banco Central do Brasil). Falei disso, no texto anterior, mas acredito que muitos não perceberam as implicações. Falha minha, pois era justamente o ponto mais importante do artigo.

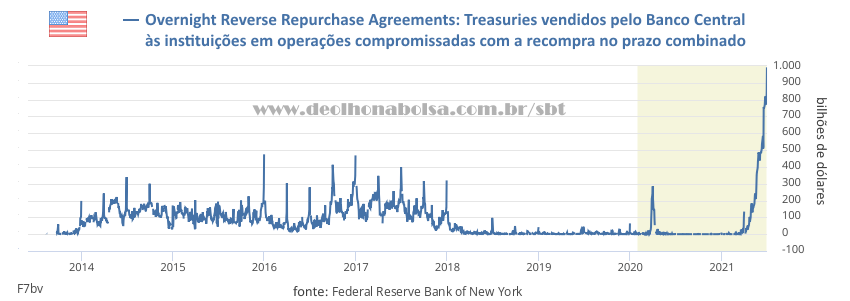

A atuação do Federal Reserve no Reverse Repo Market (operações reversas compromissadas) é justamente no sentido de passar títulos do Fed às demais instituições, evitando que elas paguem mais pelos títulos. Além de desmoralizar o banco central, isto pressionaria os juros para baixo do piso básico proposto pelo FOMC. Os juros nominais poderiam ficar negativos, não pela vontade e autoridade do Fed, mas pela ansiedade do próprio mercado, diante das incertezas desta economia!

O banco central americano vem aumentando de forma impressionante suas operações reversas no Repo Market. Tenta saciar o crescente apetite das instituições pelos títulos do Tesouro. Se existe tal demanda pelas títulos públicos, então é porque há interesse nestes juros. Não estão tão baixos assim, podendo baixar mais ainda. Ou seja, os títulos se valorizariam à medida que os juros caíssem mais ainda! O mercado mostra-se receptivo a eles. Observe a rápida aceleração nas operações reversas do Fed no Repo Market, entregando mais e mais títulos públicos ao mercado. O nível já está à volta de um trilhão de dólares!

Oras! Por que razão o Fed se diria disposto a aumentar juros mais cedo? Se muita gente quisesse comprar seu carro, você veria necessidade de baixar o preço dele? Repito isto à exaustão, pois muita gente se confunde e não entende: juros e preços dos títulos são inversamente proporcionais!

A demanda por Treasuries sugere que seus preços não estão altos. Portanto, seus juros não estão tão baixos como a mídia e as pessoas ficam repetindo. Realmente estão baixos em relação ao passado. Mas o futuro é o que importa. O passado já é história, e águas passadas não movem moinhos! Não dá para dirigir um carro olhando para trás!

Se Jerome Powell diz estar disposto a aumentar juros diante de um temor inflacionário, é justamente isto que ele quer nos vender: um temor inflacionário - que faça as pessoas consumirem mais rapidamente, revigorando a economia! Coisa que o próprio Fed não consegue fazer. Aliás, Jay Powell deixará a presidência do Fed em janeiro de 2022. Esqueçam-se dele.

E Jamie Dimon, falando que "não tocaria em Treasuries de longo prazo nem com uma vara longa", deve ser melhor CEO de banco que analista da economia. Ou desconfia de alguma reprecificação do ouro para desvalorizar o dólar rapidamente... Ou, simplesmente, quer afastar sua concorrência na busca pelos títulos públicos.