Calendário Econômico: Inflação no Brasil, EUA dá tom em semana de balanços na B3

“I think it's essential to remember that just about everything is cyclical. There's little I'm certain of, but these things are true: Cycles always prevail eventually. Nothing goes in one direction forever. Trees don't grow in the sky. Few things go to zero. And there's little that's as dangerous for investor health as insistence on extrapolating today's events into the future”. Howard Marks

Se existe alguma certeza na vida é que tudo envolve ciclos. A vida humana, sua carreira e tantos outros eventos seguem esse mesmo advento. Não imagino como poderia ser diferente na economia.

Todas as economias também passam por ciclos. Há períodos gloriosos de expansão, marcados por abundância de capital, condições de crédito tranquilas, menor aversão ao risco por parte dos bancos e investidores etc.

Períodos de bonança são alternados por momentos de escassez de capital, recessões, maior aversão a risco, contrações de crédito… todos os fatores que marcam um cenário mais desafiador.

Então, tenha em mente que nenhum dos ciclos dura para sempre. Árvores não crescem indefinidamente, economias não crescem infinitamente, e os mercados não sobem (ou caem) para sempre. Também são poucas as coisas que realmente vão valer zero em algum ponto do tempo (ainda que o mercado faça você acreditar nisso).

Dito isso, a primeira coisa a se entender é: nada vai em uma única direção para sempre, e acreditar nisso é um dos piores erros que um investidor pode cometer.

Essa característica cíclica das economias também é válida para os mercados, com um toque adicional: o comportamento humano. A psicologia humana ao investir instiga o ser humano a caminhar entre o receio de ficar de fora da festa (por conta da ganância e inveja dos colegas) e o medo visceral de perder dinheiro.

Não à toa, a melhor descrição para o comportamento em manada é que ele funciona como um pêndulo, passando exatamente do excesso do otimismo para o pessimismo excessivo.

Então, sim, em tempos de bonança, os mercados sobem forte. Os investidores reduzem seu ceticismo, abaixam sua guarda, são compelidos pela ganância, pagam qualquer preço pelos ativos e são levados a crer que os mercados seguirão em uma crescente de forma indefinida.

Momentos de euforia como esses são bem característicos, afinal você escuta do seu tio distante que ele ganhou muito dinheiro com uma ação que ninguém nunca ouviu falar.

De forma alternativa, em momentos de trevas, a percepção é que o mercado cairá para sempre. Os investidores estão avessos ao risco e isso tudo é refletido nos preços dos ativos na lona.

Você também conhecerá momentos assim, afinal esse mesmo tio vai falar que bolsa é cassino e que não dá para ganhar dinheiro com isso. A verdade é que nenhum investidor quer tocar na bolsa nesses períodos — mesmo que talvez seja um dos melhores momentos para se investir.

Em cada momento do ciclo, o medo ou a ganância falam mais alto. Nos últimos anos, passamos por esses dois estágios, indo do céu ao inferno.

Hoje parece que o desespero está vencendo, mas a questão que realmente vale dinheiro é: onde estamos no ciclo? Será que vale tomar o risco?

É sobre isso que quero falar hoje.

2020 e 2021: This time is different

“The desire for more, the fear of missing out, the tendency to compare against others, the influence of the crowd and the dream of the sure thing-these factors are near universal. Thus they have a profound collective impact on most investors and most markets. The result is mistakes, and those mistakes are frequent, widespread and recurring.” — Howard Marks

Aos olhos de hoje, fica claro que estávamos em um mar de excesso de otimismo até 2021.

O pêndulo certamente estava muito deslocado para o lado positivo, o que foi evidente de várias formas.

Em termos qualitativos, havia indícios na forma como os investidores se portavam e se comunicavam. Cada vez mais discursos favoráveis sobre o “novo normal”, exóticas métricas de valuation sendo amplamente aceitas, IPOs a preços duvidosos, um excesso de otimismo e uma sensação de que tudo seria diferente.

Isso, é claro, também tem respaldo nos dados.

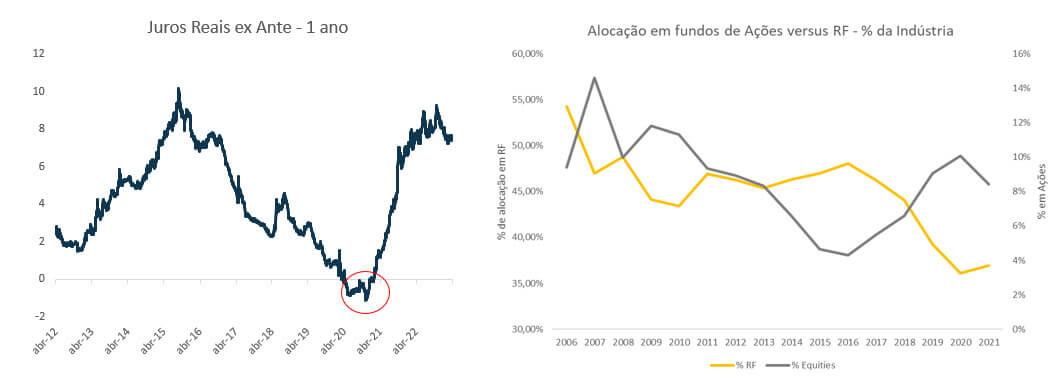

Os influxos de capital grotesco dos bancos centrais, conjuntamente a políticas extremamente baixas, estavam costurando os caminhos para os exageros do mercado. O Brasil também não saiu dessa temática, com sua Selic a 2% e juros reais ex ante negativos (gráfico alocação em fundos de ações vs. RF).

Essa abundância de capital levou a uma clara distorção na alocação de capital pelos investidores, motivando-os a migrarem em massa seus recursos da “minguante” renda fixa para a “poderosa” renda variável (gráfico à direita).

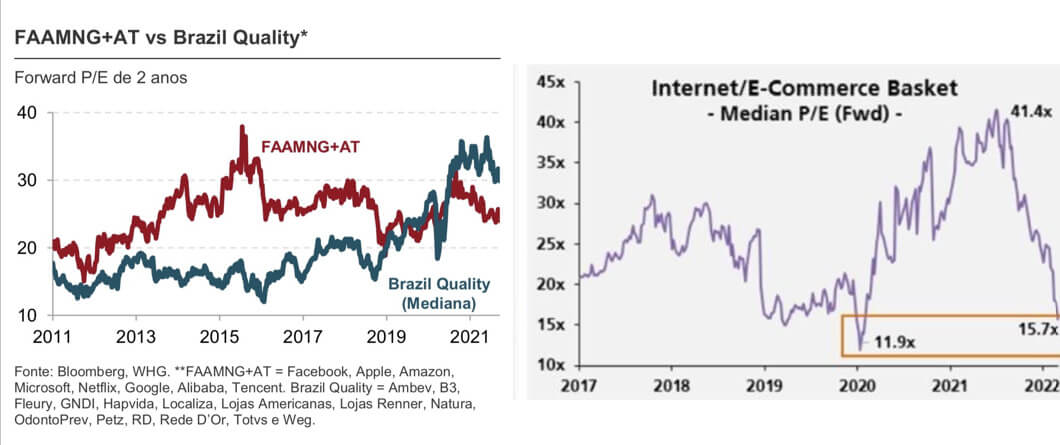

Naturalmente, o reflexo desse excesso de otimismo foram os exageros nos valuations das empresas. Mundo afora, os excessos foram marcados por empresas de software sendo negociadas a peso de ouro, e em terras brasileiras vimos empresas de e-commerce, bancos digitais e supostas empresas de tecnologia negociados a valuations que beiravam o incognoscível — mesmo as empresas de mais qualidade negociando a valuations muito acima de padrões históricos.

Em meio a todo esse cenário otimista, a profecia se tornou por um instante um tanto quanto autorrealizável, com os ganhos propagando o otimismo, menor aversão a risco por parte dos investidores, menor percepção de risco no cenário e instigando maiores alocações de risco nas bolsas.

A forma de pensar era circunscrita ao fato de que a bolsa era o único veículo efetivo a se utilizar para compor capital ao longo do tempo.

Os anos seguintes foram diametralmente opostos a isso.

2022: Do otimismo ao pessimismo

“When things are going well and prices are high, investors rush to buy, forgetting all prudence. Then, when there's chaos all around and assets are on the bargain counter, they lose all willingness to bear risk and rush to sell. And it will ever be so.” — Howard Marks

A verdade é que tempos de bonança são maus professores. Eles inflam nosso ego, nos fazem acreditar que sabemos tudo sobre o mercado, o quão fácil seria ganhar dinheiro e que os riscos são pequenos.

Em retrospecto, confesso que também tive minhas falhas, porém as melhores lições — aquelas que me tornaram um investidor melhor — vêm de tempos difíceis, como os que vivemos nesses últimos anos.

É possível refletir sobre o que aconteceu, mas a verdade é só uma: houve aperto monetário de forma muito intensa e rápida.

Em pouco tempo, toda a festa de liquidez que nos foi proporcionada pelos bancos centrais nos brindou com um efeito colateral indesejado, a inflação.

Historicamente, o remédio para curar essa doença são doses nada homeopáticas de alta de juros, que geralmente leva a um gosto ruim nos mercados.

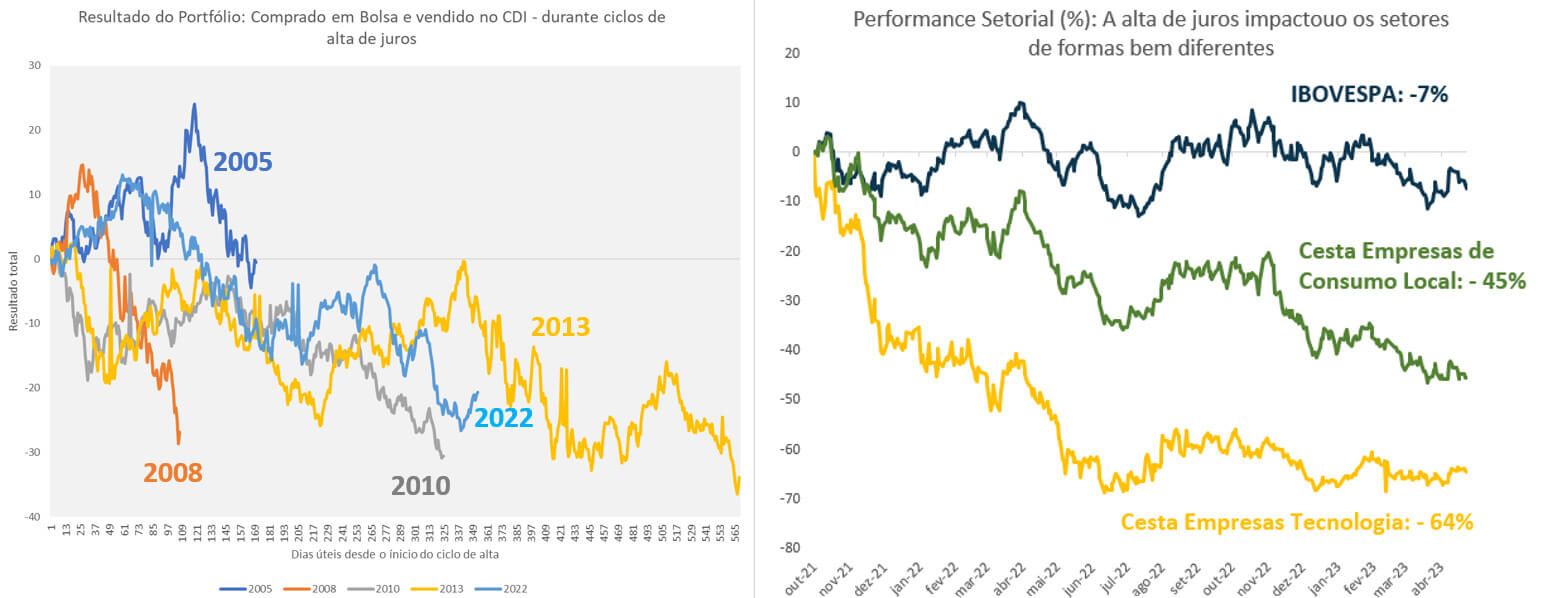

Níveis altos de juros causam problemas para as empresas na bolsa (dado o aumento do custo de capital, redução de lucro). Historicamente, em ciclos de alta de juros, a bolsa brasileira tem dificuldade de bater o CDI (gráfico da esquerda).

Entretanto, em um ambiente de excesso de otimismo e valuations caros, o aperto de condições financeiras causou estragos muito maiores — principalmente em ações de tecnologia e de consumo (gráfico performance setorial).

Conforme os dias passavam e as ações sofriam, o excesso de otimismo logo foi convertido em pessimismo. Em pouco tempo, a euforia deu lugar à tentativa de correr até as saídas de emergência e evitar mais sangria.

A única alternativa para preservar algum capital parecia ser liquidar seus investimentos em bolsa e resgatar seu dinheiro de fundos. O que observamos a partir desse ponto é uma nova troca de fluxos, agora saindo da “não tão gloriosa renda variável” para a “poderosa” renda fixa.

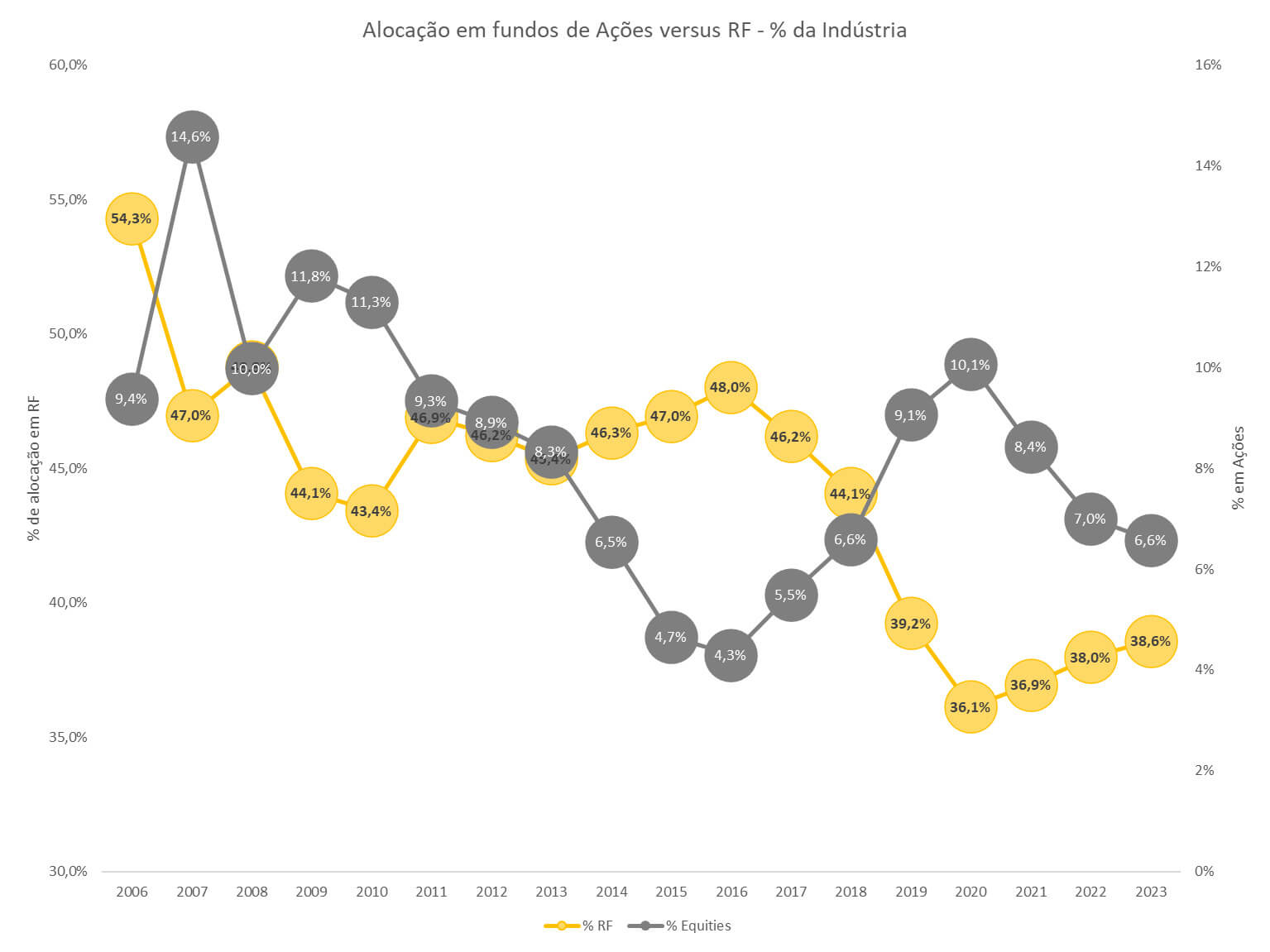

Os resultados dessa corrida foram uma redução brutal da representatividade da indústria de fundos de ações (10% para 6%) e uma piora substancial da bolsa.

Hoje, o que vemos na bolsa é uma total descrença dos investidores com ativos de renda variável e todos abrigados no conforto da renda fixa.

Não há apetite há risco. Isso é claro tanto olhando os números da indústria quanto conversando com gestores e investidores.

Em momentos como este, novamente vale lembrar do que dissemos anteriormente: nada sobe ou cai indefinidamente. Digo mais: as melhores oportunidades vêm de momentos em que as pessoas esquecem disso.

É preciso tomar cuidado para não tomar também esse risco, afinal omissão também custa dinheiro.

2023: Onde estamos e para onde vamos?

“We may never know where we are going, but we’d better have a good idea where we are.”

A pergunta que encabeça esse título é a mais difícil de todas. Investir é uma atividade sobre o futuro, mas como bem sabemos, avaliar o que vem pela frente possui uma série de desafios.

Em muitos casos, entender a temperatura atual da água e o sentimento dos investidores traz insights bastante poderosos sobre como devemos nos portar na hora de tomar (ou não) risco.

Então, vamos aos fatos atuais. Na economia, os juros reais são altos, a economia patina, as perspectivas não são das melhores, os spreads de crédito estão elevados e a situação fiscal é desafiadora.

Em investimentos, a história de hoje é da prevalência da renda fixa em relação a qualquer outro ativo de renda variável, principalmente a bolsa.

O sentimento médio do investidor é que o medo domina as pessoas e a capacidade de tolerar riscos hoje — após as perdas no passado — é bastante limitada.

O que se observa atualmente não são investidores mais pessimistas correndo para resgatar seus investimentos, sem a menor pretensão de não comprar mais. Com a performance da bolsa nos últimos anos, ninguém quer a bolsa, nem que seja de graça.

Acredito que você vai concordar comigo que tudo isso é verdade e é bem possível que o pêndulo esteja já bastante puxado para o lado negativo.

Entretanto, trago duas reflexões para você fazer: (i) lembre-se de que são nos cenários desafiadores que temos oportunidades para gerar resultados; (ii) investimentos não são feitos só de cenário, mas também de contrastá-lo com preços de mercado.

Há muitos motivos pessimistas para estar fugindo para Guarulhos e se esconder na renda fixa, afinal todo dia tem notícia ruim nos jornais e em muitos casos com razão.

O fiscal tem problemas, o crescimento é medíocre, a renda fixa paga muito sem volatilidade… mas será que somos remunerados adequadamente para correr essa enxurrada de riscos?

Você precisa pensar nisso e eu acredito que a resposta seja sim.

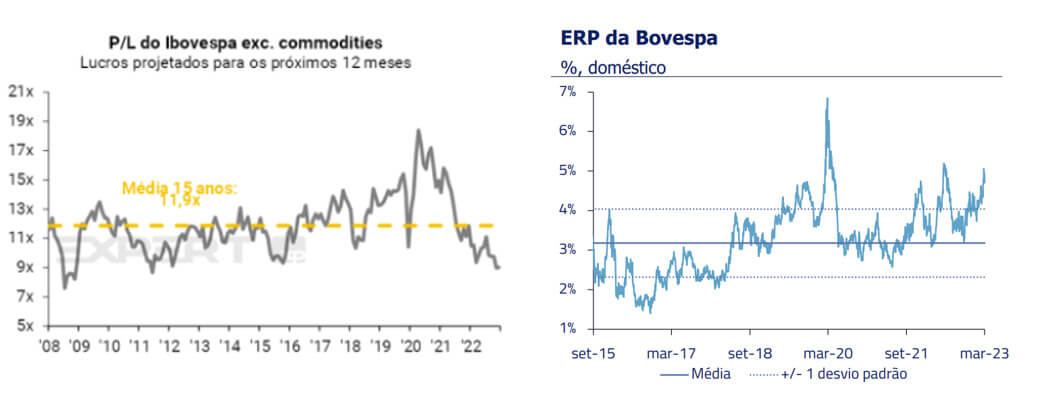

Quando observo os valuations da fatia doméstica da bolsa — limpando as commodities que possuem múltiplo baixo e distorcem o resultado —, parece bastante interessante. O mesmo vale para o Equity Risk Premium (ERP), que pela primeira vez em muito tempo está positivo, mesmo em face de juros reais longos muito altos.

Essa pode ser uma oportunidade que poucas vezes teremos vislumbrado. Um ERP de 5% é basicamente um retorno esperado na casa de IPCA + 11% ao ano em média, um número que poucas vezes vimos.

Isso quer dizer que não há risco? É claro que existe risco, mas tente pensar no risco da bolsa menos como volatilidade e mais na probabilidade de perda de capital nos mais diferentes cenários à frente.

Vendo por esse ângulo, o risco existe, só que acredito que ele seja menor hoje do que no passado por alguns motivos.

O primeiro é que os juros reais já estão altos e, de alguma forma, não parece haver espaço para aumentos drásticos. De um lado, temos um ambiente externo ligeiramente mais calmo, com o Fed encontrando o teto para os juros. Do outro lado, um arcabouço fiscal que não é nada brilhante, mas parece não quebrar o país.

Isso por si só já cria uma abertura para queda estrutural do juro real? Acho que não, mas há algum espaço para reduções no futuro frente aos níveis atuais.

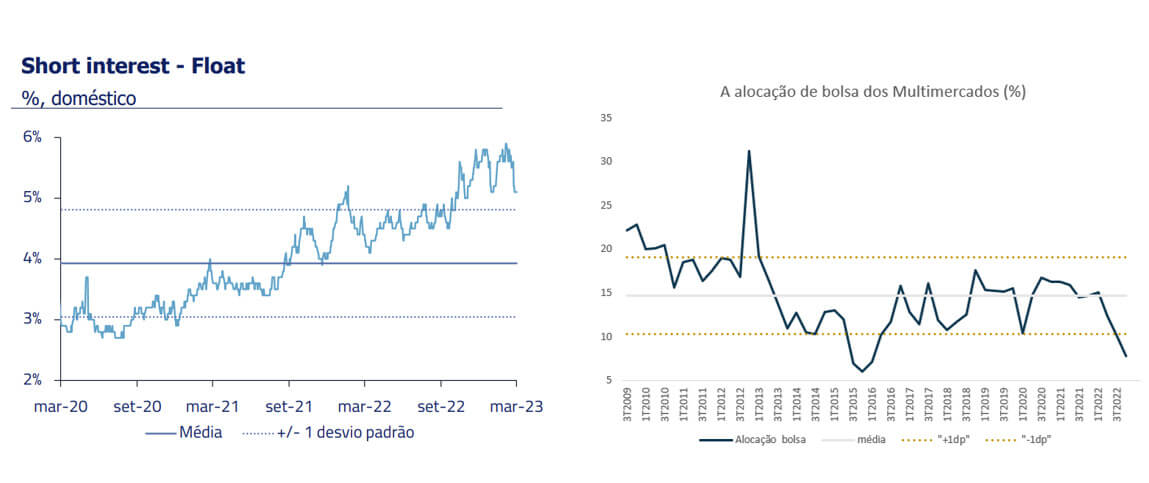

Por outro lado, quem é o vendedor marginal da bolsa aos preços de hoje? Os multimercados estão com alocações nos menores patamares da história, próximo dos 7%.

Os fundos de ações estão sofrendo resgate, mas o percentual já está mais próximo dos níveis de 2015 (fim do governo Dilma) e os níveis de short em empresas domésticas já estão em patamares elevados.

Quando observo todo esse quadro e penso na distribuição de probabilidade dos riscos mapeados hoje, parece que a assimetria joga a nosso favor.

Agir contra a maré

“To buy when others are despondently selling and to sell when others are euphorically buying takes the greatest courage, but provides the greatest profit.” — Sir John Templeton

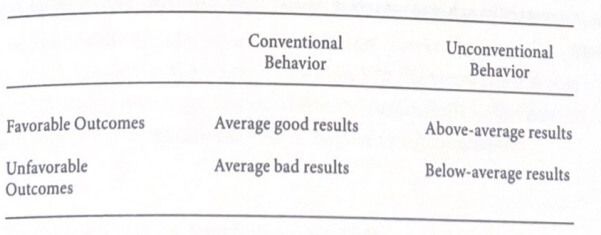

A noção básica para investir é: se você quer retornos diferenciados, você precisa agir de forma diferenciada. Para que os seus resultados divirjam da média, é necessário que o seu comportamento seja distinto da manada e o seu portfólio reflita isso.

Acredito que tudo isso parece bastante sensato e racional, mas a questão é que agir de forma contrária é também muito mais desafiador.

Isso porque você nunca sabe quando o ciclo (e o pêndulo da psicologia humana) vai migrar para o outro lado. Então, por algum tempo, você vai se questionar se o caminho está certo, o que é uma posição desconfortável para qualquer um estar, inclusive gestores com experiência longa.

Porém, toda vez que me deparo com momentos como este, as frases que me vêm à cabeça são estas:

(1) “The best opportunities are usually found among things most others won't do.”

(2) “When you boil it all down, it's the investor’s job to intelligently bear risk for profit. Doing it well is what separates the best from the rest.”

Traduzindo: sim, as melhores oportunidades estão nos momentos em que ninguém quer aqueles ativos. Ao mesmo tempo, o sucesso em investir está também na nossa capacidade de tomar risco de forma inteligente em troca de retornos no futuro.

Como eu apontei, acredito que temos espaço para crescer a alocação de bolsa. A assimetria me parece boa e ao mesmo tempo temos feito de um modo que eu consegui carregar por momentos bons e ruins.

Saiba que nem tudo será maravilhoso lá na frente. Bem longe de ser um passeio tranquilo. Podemos até estar errados, mas como eu disse, parece haver margem de segurança o suficiente para colocar um pouco a mais de posição.

Eu te proponho um exercício: se a sua alocação estrutural em bolsa é de 20% e hoje está em 10%, por que não voltar para 15%? Assim, você tem espaço para comprar mais caso a bolsa se torne ainda mais atrativa.

Isso é exatamente o que tenho feito para mim, bem como recomendado aos assinantes há algum tempo. É o que eu trago para você hoje.

Tenho implementado essa tese através do nosso Fundo de Fundos de Ações, que é baseado nas minhas recomendações da série Nord Fundos com o apoio da Nord Asset.

Nada diferente do bom e velho skin in the game. Acredito fielmente que esse portfólio seja uma versão melhor, pois podemos fazer investimentos em gestores que muitas vezes estão fechados para o grande público (é o caso de um deles hoje).

Esse FoF é fruto de muito do trabalho de análise feito ao longo dos anos agora consolidado em uma carteira. Afinal, fazer esse trabalho de seleção é árduo.

Ainda que você encontre os melhores, quando você monta um portfólio assim, de nada adianta juntar gestores que atuam da mesma forma, visto que o resultado será uma carteira com diversificação baixa.

É necessário pensar em gestores que, além de ganhadores de dinheiro, têm processos de investimentos diferentes, maneiras distintas de atuar e que, em última instância, geram carteiras diferenciadas e de fato mais descorrelacionadas.

Porém, não é só isso que oferecemos. Oferecemos também um trio de atributos: uma ótima seleção de fundos, um custo que é semelhante ao que você já paga nos fundos e um mínimo de aporte de investimentos que pode ser de 1 real a milhões.

Nós fazemos de tudo para você investir melhor. Agora é a sua vez de agir.