Dólar se reaproxima da estabilidade no Brasil após dado de emprego nos EUA

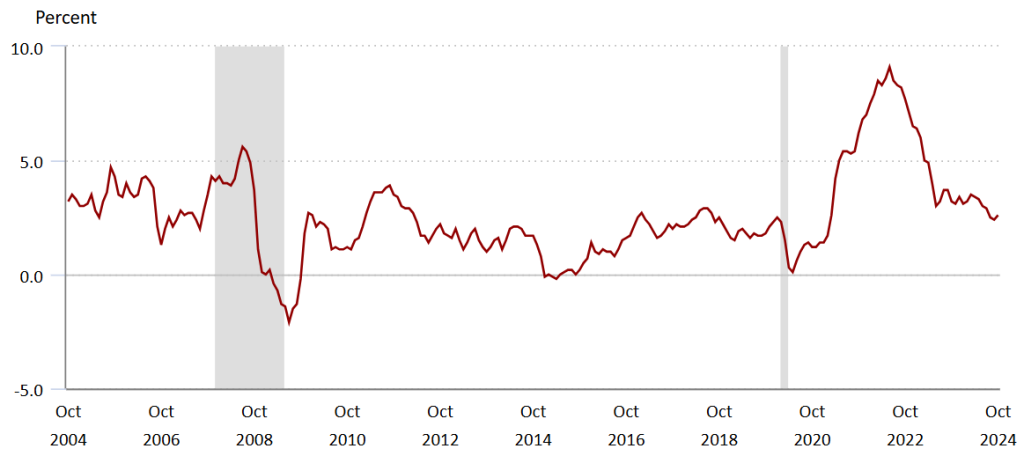

Na quarta-feira, o Bureau of Labor Statistics divulgou o mais recente relatório do Índice de Preços ao Consumidor (IPC) referente a outubro. Seguindo a tendência dos últimos três meses, a inflação apresentou alta de 0,2% em relação ao mês anterior. No acumulado anual, os preços ao consumidor subiram 2,6%, superando os 2,4% registrados em setembro, em linha com as projeções do mercado.

O núcleo do IPC, que exclui itens mais voláteis como alimentos e energia, registrou aumento anual de 3,3% e mensal de 0,3%, mantendo o mesmo ritmo do período anterior. Sem grandes surpresas, esses dados sólidos reforçam a probabilidade de um novo corte na taxa de juros pelo Federal Reserve (Fed) em dezembro.

Após cortes de 50 e 25 pontos-base em setembro e novembro, respectivamente, a taxa de juros dos fed funds foi reduzida em 0,75%, situando-se entre 4,50% e 4,75%. Para dezembro, segundo o FedWatch Tool, há 82,5% de chance de uma nova redução de 25 pontos-base. Mas será que a reeleição de Donald Trump poderá alterar o rumo da política monetária e da inflação?

A presidência afeta a taxa de inflação?

Se Donald Trump tivesse ocupado a presidência nos últimos quatro anos, em vez de Joe Biden, o comportamento da inflação provavelmente teria seguido a mesma trajetória. No pico de junho de 2022, o IPC atingiu 9,1%, controlado posteriormente pelos rápidos cortes de juros do Fed, iniciados em março do mesmo ano.

Esse aumento histórico na taxa de inflação foi, em grande parte, consequência do crescimento da oferta monetária durante a pandemia. Trump foi o responsável pelas medidas de confinamento em resposta à crise sanitária, às quais o Federal Reserve reagiu com uma expansão sem precedentes na oferta de moeda M2, que superou US$ 6 trilhões.

Para efeito de comparação, os resgates bancários na crise financeira de 2008 totalizaram US$ 498 bilhões. O impacto da expansão monetária foi direto: maior oferta de dinheiro levou à desvalorização do dólar e, consequentemente, à inflação.

Além disso, o Federal Reserve opera de forma autônoma em relação ao governo. Jerome Powell, atual presidente do Fed, deixou claro recentemente que não renunciaria ao cargo se solicitado pelo presidente eleito Trump. Assim, o controle da inflação parece pouco influenciado pela ocupação do cargo presidencial, seja por Trump, Biden ou qualquer outro.

O que investidores podem esperar da presidência Trump?

Não é segredo que Donald Trump é um entusiasta do mercado de ações. Durante seu primeiro mandato, era amplamente divulgado que Trump acompanhava de perto a Bolsa de Valores de Nova York (NYSE) e suas reações às suas políticas – ou à ausência delas. Um exemplo emblemático ocorreu em agosto de 2019, quando ele anunciou no Twitter a aplicação de tarifas de 10% sobre importações chinesas no valor de US$ 300 bilhões, levando a uma queda de vários pontos percentuais no mercado.

Diante da reação negativa, o plano foi adiado, e as tarifas inicialmente planejadas acabaram sendo reduzidas. Durante todo o seu mandato, Trump não economizou elogios a si mesmo pelo desempenho do mercado financeiro. Em outubro de 2018, em um comício no Tennessee, ele destacou:

“O mercado de ações está no nível mais alto de todos os tempos. A economia está prosperando, os salários estão subindo e mais americanos estão trabalhando hoje do que nunca antes.”

Curiosamente, em janeiro de 2018, Trump também afirmou, em um encontro do Fórum Econômico Mundial, na Suíça:

“Vocês possuem muitas ações americanas, então eu ajudei a tornar a Suíça ainda mais rica, e estou muito feliz com isso.”

Com as tarifas novamente em destaque como um dos principais pilares da campanha de Trump, é provável que essa retórica sirva como estratégia para negociações, mantendo como prioridade a valorização do mercado de ações. Além disso, Trump demonstrou forte preferência pela redução de juros durante seu primeiro mandato.

Embora tenha nomeado Jerome Powell como presidente do Federal Reserve, Trump expressou publicamente sua frustração pela falta de rapidez de Powell na redução das taxas, chegando a dizer: “De onde eu tirei esse cara Jerome? Bem, não se pode ganhar todas!”

Agora que Powell está no meio de um ciclo de flexibilização monetária, os atritos entre os dois devem ser menos intensos. O mandato de Powell como presidente do Fed expira em 2026, mas sua posição como governador do Federal Reserve vai até 31 de janeiro de 2028. Entretanto, seus antecessores, Ben Bernanke e Janet Yellen, deixaram o Conselho após o término de seus mandatos como presidentes.

E as deportações em massa?

Apesar dos cartazes com “deportação em massa já!” em comícios durante a campanha de Trump, é provável que a execução seja limitada. Vale lembrar que, na eleição de 2016, as frases “prendam ela!”, relacionadas a Hillary Clinton, também foram comuns, mas nunca se concretizaram.

Se o foco das deportações for imigrantes ilegais com antecedentes criminais, o número seria de cerca de 1,2 milhão de pessoas, de acordo com estimativas do Goldman Sachs (NYSE:GS) em junho. Por outro lado, se o escopo incluir todos os imigrantes em situação irregular, esse número pode chegar a pelo menos 11 milhões.

Essas ações provavelmente envolveriam cortes de subsídios federais e sanções a empregadores que dependem de trabalho ilegal. Mas quais seriam os impactos na economia?

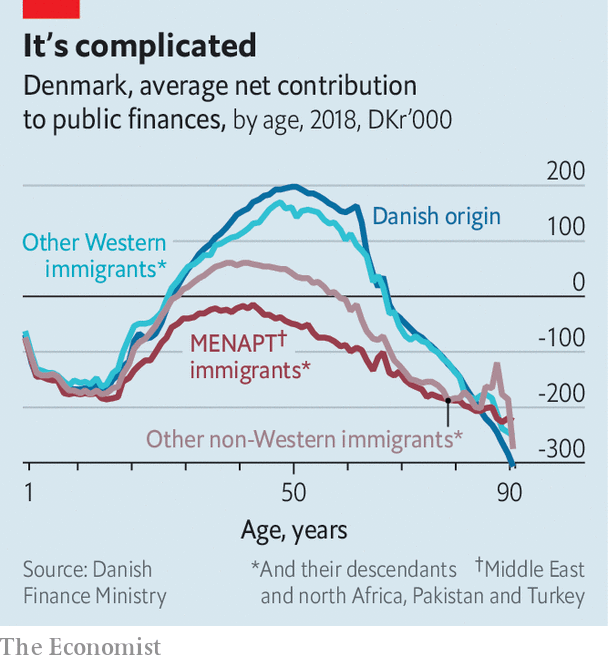

Na Europa, exemplos mostram que a imigração de baixa qualificação tem tido impacto negativo. Na Dinamarca, a revista The Economist apontou que os “dinamarqueses se voltaram contra a imigração” após dados indicarem contribuições líquidas negativas para o orçamento.

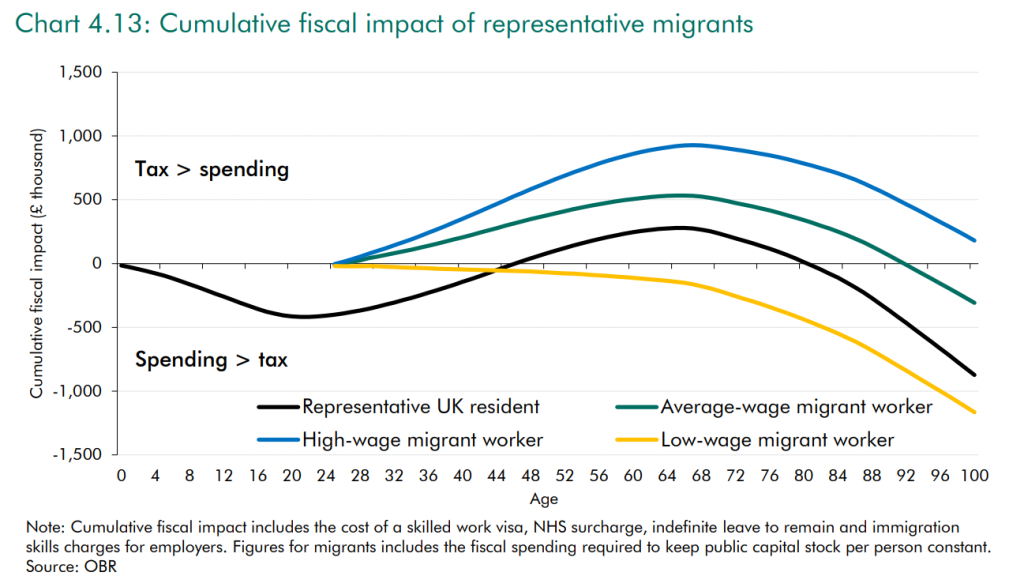

De forma similar, o Escritório de Responsabilidade Orçamentária do Reino Unido (OBR) apontou, em setembro, que trabalhadores imigrantes de baixa renda dificilmente se tornam contribuintes líquidos ao longo da vida.

Da mesma maneira, espera-se que imigrantes de baixa renda em situação irregular nos Estados Unidos representem um peso econômico líquido. No entanto, se a administração Trump concentrar-se em manter o trabalho barato subsidiado pelos contribuintes, poderia beneficiar o lucro das empresas – e, por consequência, o mercado de ações. Nesse caso, a prioridade de Trump poderia ser mais atender aos interesses de grandes financiadores de campanha do que às demandas dos eleitores.

A atual trajetória aponta para o aumento do emprego de trabalhadores estrangeiros, enquanto os trabalhadores nativos perdem espaço. Uma ruptura drástica nessa tendência de trabalho barato poderia causar turbulência no mercado de ações no curto prazo, mas um fortalecimento no longo prazo.

Afinal, a taxa de participação na força de trabalho para homens nativos é de apenas 66,1%, e ainda menor para mulheres, em 57,6%. Dado o horizonte de curto prazo de um único mandato presidencial, é provável que a administração Trump mantenha a tendência existente de mão de obra barata.