Resultados do 2º tri da Nvidia superam expectativas, mas ações caem por receita fraca de data centers e riscos na China

A última semana do mês é muitas vezes repleta de dados que amarram algumas pontas soltas. Embora isto seja verdade no calendário econômico desta semana, ainda há muito para manter os investidores atentos. A confiança do consumidor dos EUA, as despesas básicas de consumo pessoal e a inflação medida pelo IHPC da zona do euro podem movimentar os mercados.

Fique atento a:

-

América do Norte – Confiança do consumidor dos EUA e PCE principal e PIB canadense para julho

-

Europa – Medidores de sentimento da zona do euro e inflação medida pelo IHPC

-

Ásia – Produção industrial japonesa e vendas no varejo, juntamente com PMIs oficiais chineses

-

América Latina – Taxas de juros para México e Colômbia, mais desemprego em toda a região

América do Norte

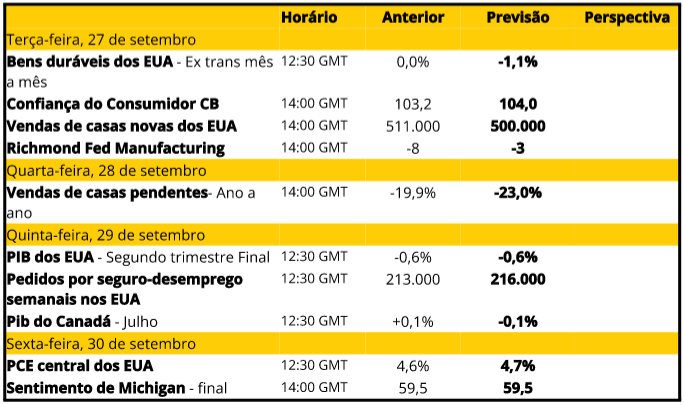

Nota importante. As previsões são o consenso mais recente disponível

Dólar americano (USD)

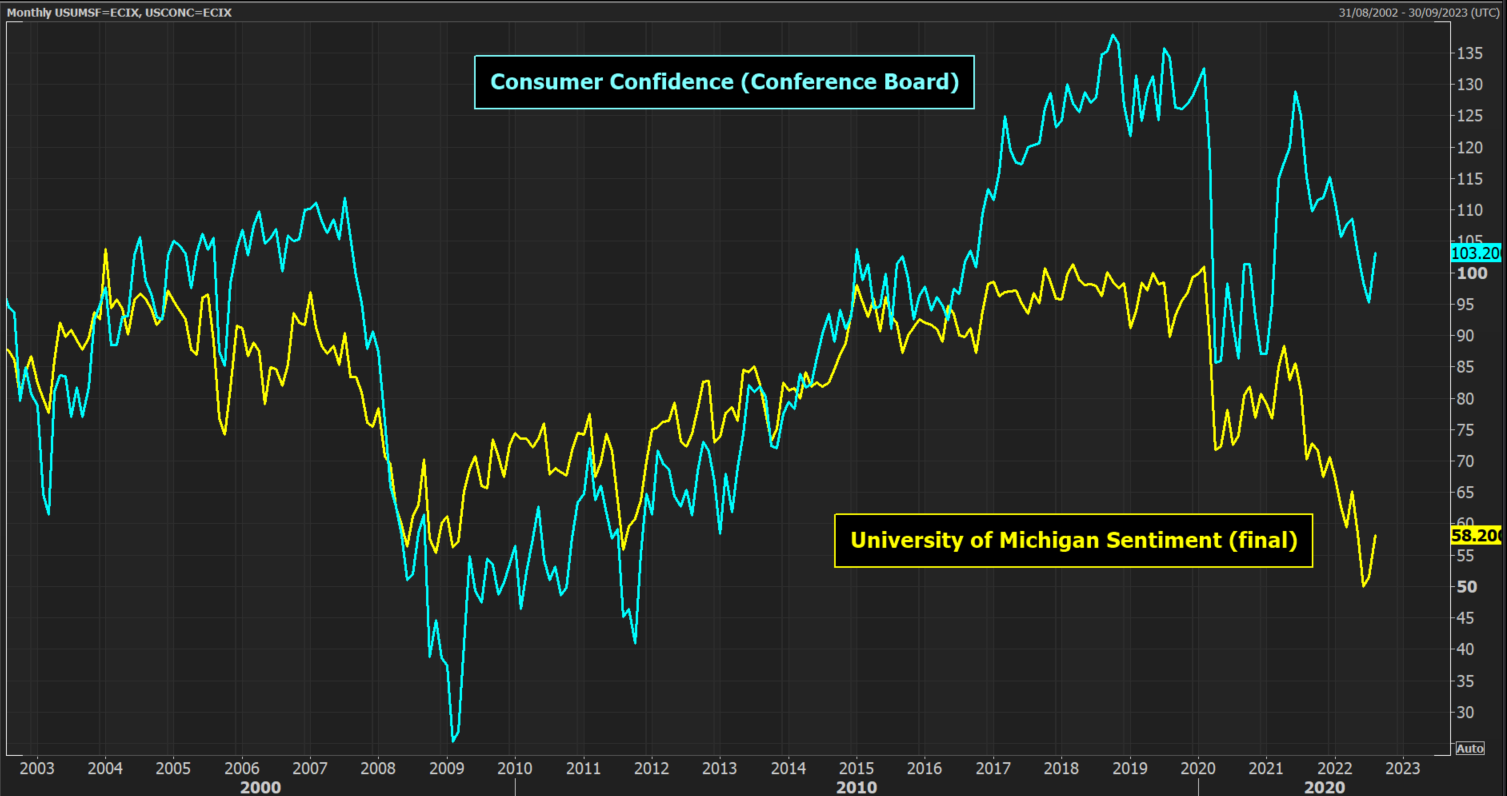

O dólar é visto como um dos principais destaques nos principais mercados de moedas, uma vez que os maiores bancos centrais continuam a subir em tendências recessivas. As más notícias são boas para o USD (como um porto seguro), mas igualmente as boas notícias que se esperam (como a melhoria prevista na Confiança do Consumidor) provavelmente também impulsionarão o USD (já que isso só ajuda a encorajar o Fed). Tudo isto contribui para a continuação do desempenho superior do USD a curto e médio prazo.

Dólar Canadense (CAD)

A queda do preço do petróleo, o apetite ao risco negativo e a enorme força do dólar americano afetaram as perspectivas para o CAD. Os traders estarão observando o PIB canadense de julho com interesse, pois são os primeiros dados concretos de como o crescimento do terceiro trimestre está progredindo. Uma queda para negativa pode atingir um amplo apetite pelo risco e p CAD.

-

USD/CAD – O breakout atravessa a resistência histórica em 1,3470 para níveis não vistos em mais de 2 anos. No entanto, o impulso é mais sobrecomprado no RSI do que em qualquer momento desde março de 2020. O potencial para uma correção técnica é elevado esta semana. A próxima resistência está em 1,3650/1,3700. O suporte de breakout está em 1,3230.

Commodities

Os sinais de recessão continuam a pesar sobre as perspectivas de commodities. As implicações negativas para a demanda de petróleo são subsequentemente um empecilho para o preço. Mesmo que a oferta esteja sendo restrita, o preço do petróleo é uma história de demanda por enquanto. Se isso continuar, o petróleo continuará a registrar máximas e mínimas mais baixas. Os metais preciosos mostraram sinais de encorajamento na semana passada. Talvez tomar algum fluxo de porto seguro tenha ajudado o ouro a pelo menos conter a maré de vendas. No entanto, os rendimentos reais dos títulos dos EUA que se elevam decisivamente pesarão sobre o ouro (ambos têm uma correlação negativa). Será interessante ver um desempenho muito melhor da prata. A prata pode estar levando a uma recuperação?

-

Petróleo Brent – a reação ao suporte da mínima de setembro em $88,25 será fundamental esta semana. O canal de tendência de baixa continua a apresentar máximas e mínimas mais baixas. Isso torna a resistência em $93,25/$96,40 cada vez mais importante. Abaixo de $88,25, o próximo suporte é de $85,00.

-

Ouro - A oferta de despesas gerais entre $1.680/$1.697 está crescendo. Embora o mercado tenha passado a semana passada em consolidação, ainda procuramos usar a força de curto prazo como uma chance de vender. A próxima banda de suporte é de cerca de $1.610 e depois de $1.560.

-

Prata – Duas tendências principais convergem esta semana. Uma tendência de baixa de quatro meses atinge uma tendência de alta de recuperação de três semanas. Ainda há um viés de venda na recuperação, mas se o preço puder manter uma quebra acima de $20,00, essa estratégia pode precisar ser revisada.

Wall Street

Com pouco mais do que notícias negativas no macro para impulsionar os mercados de ações, o caminho de menor resistência é menor. O Fed ajustando agressivamente a deterioração das perspectivas econômicas, além do fluxo de notícias geopolítico negativo deixa Wall Street vulnerável a um novo teste das mínimas de junho.

-

Futuros do S&P 500 – com o impulso de queda crescendo, um teste não apenas da mínima de julho em 3723, mas também da mínima chave de junho em 3639 pode ser visto. Os ralis de curto prazo continuam sendo uma chance de vender. A resistência-chave agora está acima entre 3885/3950.

-

Futuros do NASDAQ 100 – um novo teste da mínima de junho em 11070 está sendo cada vez mais provável agora. O impulso descendente continua negativo e procuramos vender em força. Qualquer recuperação para a resistência inicial em 11775/11920 parece ser uma oportunidade de venda.

-

Futuros do Dow – Um teste da mínima de junho em 29635 é cada vez mais provável. No entanto, com o RSI em torno de 30, o potencial para um rali técnico de curto prazo está crescendo. Procuramos utilizar uma recuperação para 30600/30970 como oportunidade de venda.

América Latina

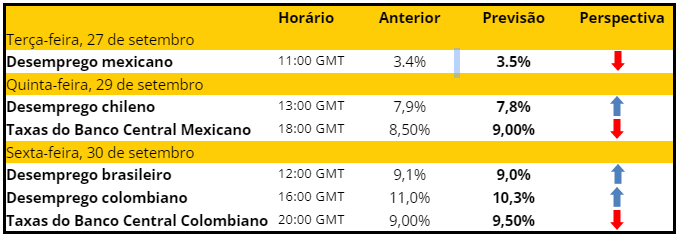

Nota importante. As previsões são o consenso mais recente disponível

Real brasileiro (BRL)

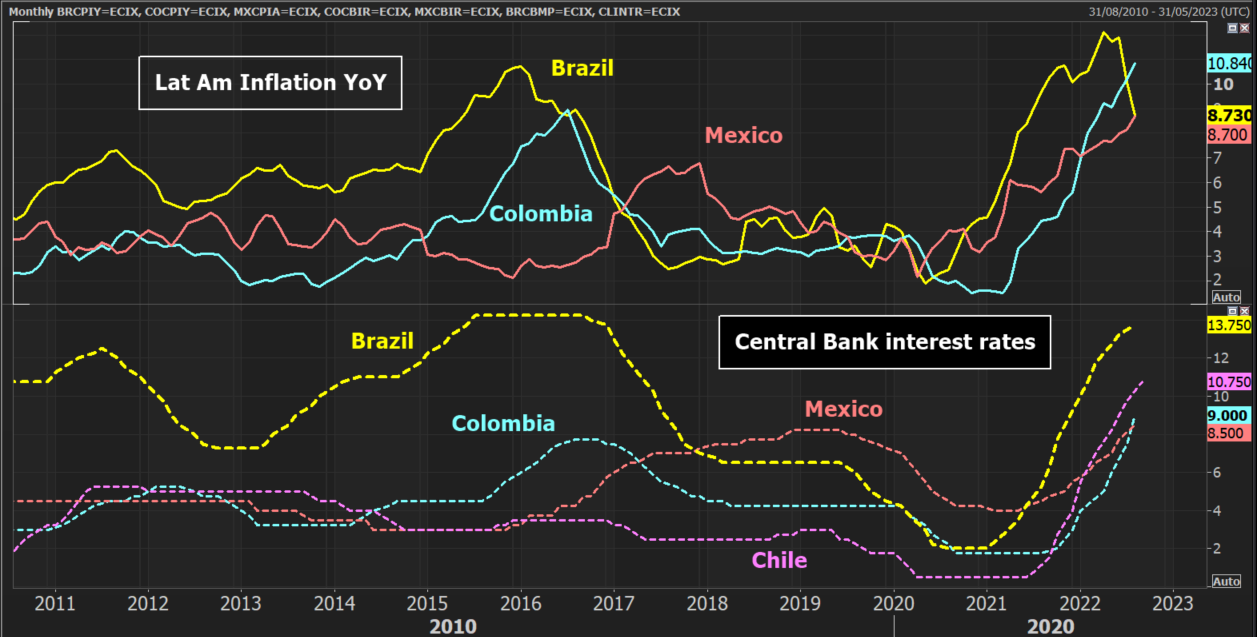

Com sinais de melhora das tendências econômicas (inflação mais baixa), o Banco Central do Brasil manteve as taxas estáveis na semana passada. Espera-se que o desemprego seja adicionado à lista de melhorias esta semana. O real teve um bom desempenho em face do fortalecimento significativo do USD, mas também permanece positivo em relação aos pares da América Latina.

-

USD/BRL – Um USD mais forte na sequência do Fed lutou contra uma queda no USD/BRL. Os desenrolamentos de curto prazo têm encontrado mínimas mais altas no mês passado, já que o par testou a resistência em 5,320/5,360. Manter o suporte em 5,1200 será fundamental para que esta ligeira tendência ascendente continue.

Peso mexicano (MXN)

Espera-se que o desemprego no México volte a aumentar, para uma máxima de seis meses (maior desde fevereiro). Além disso, com a inflação de agosto continuando a subir (para 8,7%) e voltando acima da taxa de juros, os mercados esperam que o banco central responda com outro aumento de +50bps para 9,0% nesta semana. O peso teve um bom desempenho recentemente, apesar destas tendências negativas.

-

USD/MXN –a perspectiva de curto a médio prazo para o USD/MXN permanece estagnada na faixa de trading de seis semanas. O suporte entre 19,750/19,850 permanece intacto por enquanto, mas há o menor viés negativo na configuração do impulso do RSI. A máxima mais baixa da semana passada em 20,160 aumenta a resistência adicional em torno de 20,200/20,300.