Bitcoin em queda após liquidação bilionária no mercado

Ao longo dos últimos anos, com o aumento da Selic, houve uma nova transição entre ativos de risco para a renda fixa.

No mundo de fundos de investimento, esse movimento foi uma rotação de fundos de ações para fundos de crédito.

O que mais atrai na classe de fundos de Crédito Privado é que, com níveis de juros altos, existe a sensação de obter retornos interessantes sem sentir o risco.

Não é bem assim

Na prática, seria o milagre do alto retorno e “baixo” risco. No entanto, na última semana, tivemos uma prova de que não é bem assim.

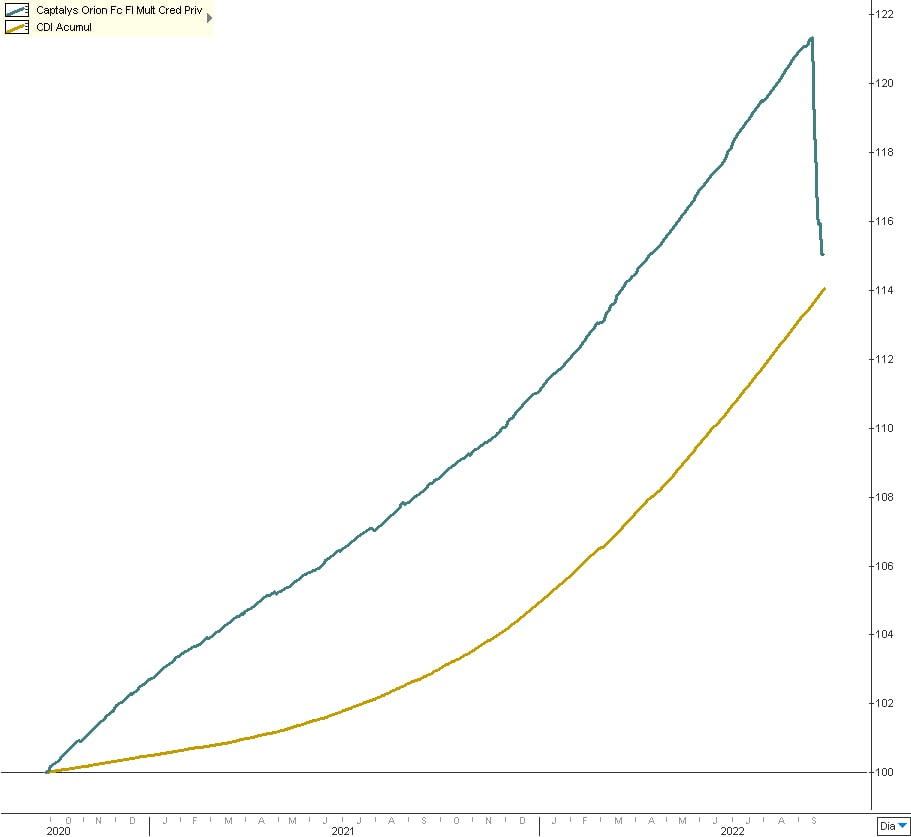

Os cotistas do fundo Captalys Orion FIC Multimercado Crédito Privado, um dos mais antigos da indústria, acordaram com uma perda de -5% na cota.

A cota negativa é fruto de um processo de marcação a mercado de alguns ativos e provisionamento em dois FIDCs.

Nesse movimento, a gestora perdeu -75% do patrimônio líquido do seu principal fundo — o Orion, equivalente a uma perda de R$ 1,2 bilhão.

Captalys fecha fundo Orion

A empresa informou, na segunda-feira, 3, o fechamento para novas aplicações no fundo Orion após resgates de R$ 1,2 bilhão.

De acordo com o regulamento, o cotista pode pedir resgate em apenas quatro datas do ano – a próxima é 30 de setembro – e que o prazo de resgate para saques maiores de 1% do fundo é de 180 dias.

Segundo o Estadão/Broadcast, a presidente da Captalys, Margot Greenman, se comprometeu a retornar o capital integralmente aos cotistas.

As perdas ensinam

É necessário cautela, visto que, por conta da volatilidade, o crédito tem mais risco oculto do que visível a olho nu.

Em 2020, tivemos o mesmo movimento com os fundos de crédito high grade (o que não duvido acontecer novamente). A ausência de evidência não é evidência de ausência, ou seja, não é porque não tem volatilidade que não tem risco algum.