As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

O mercado imobiliário brasileiro vive um paradoxo inquietante. Mesmo com a Selic mantida em 15%, encarecendo fortemente o crédito, os preços dos imóveis continuam em trajetória de alta. Essa desconexão entre fundamentos e preços acende um alerta que remete a 2015, quando o setor viveu um colapso doloroso com correção abrupta dos valores, famílias endividadas e uma recuperação lenta que só se consolidou anos depois.

O cenário atual: preços resilientes, renda comprimida

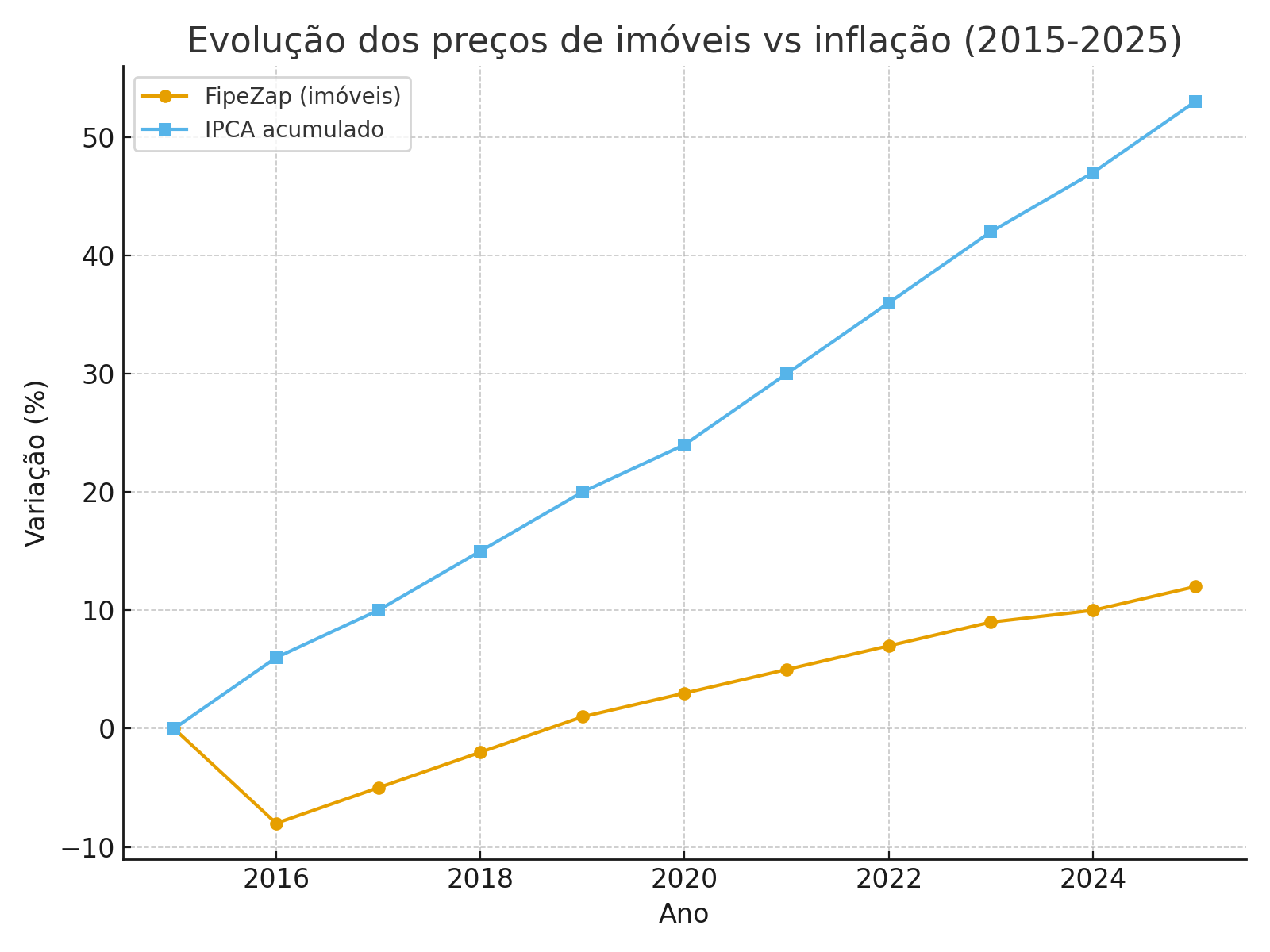

Segundo o FipeZap, os imóveis residenciais acumularam alta de 7,49% em 12 meses até junho de 2025, superando a inflação medida pelo IPCA, de 5,37%. Essa valorização contrasta com o ambiente macroeconômico marcado por renda real das famílias comprimida, desemprego ainda elevado em setores específicos e crédito imobiliário mais caro.

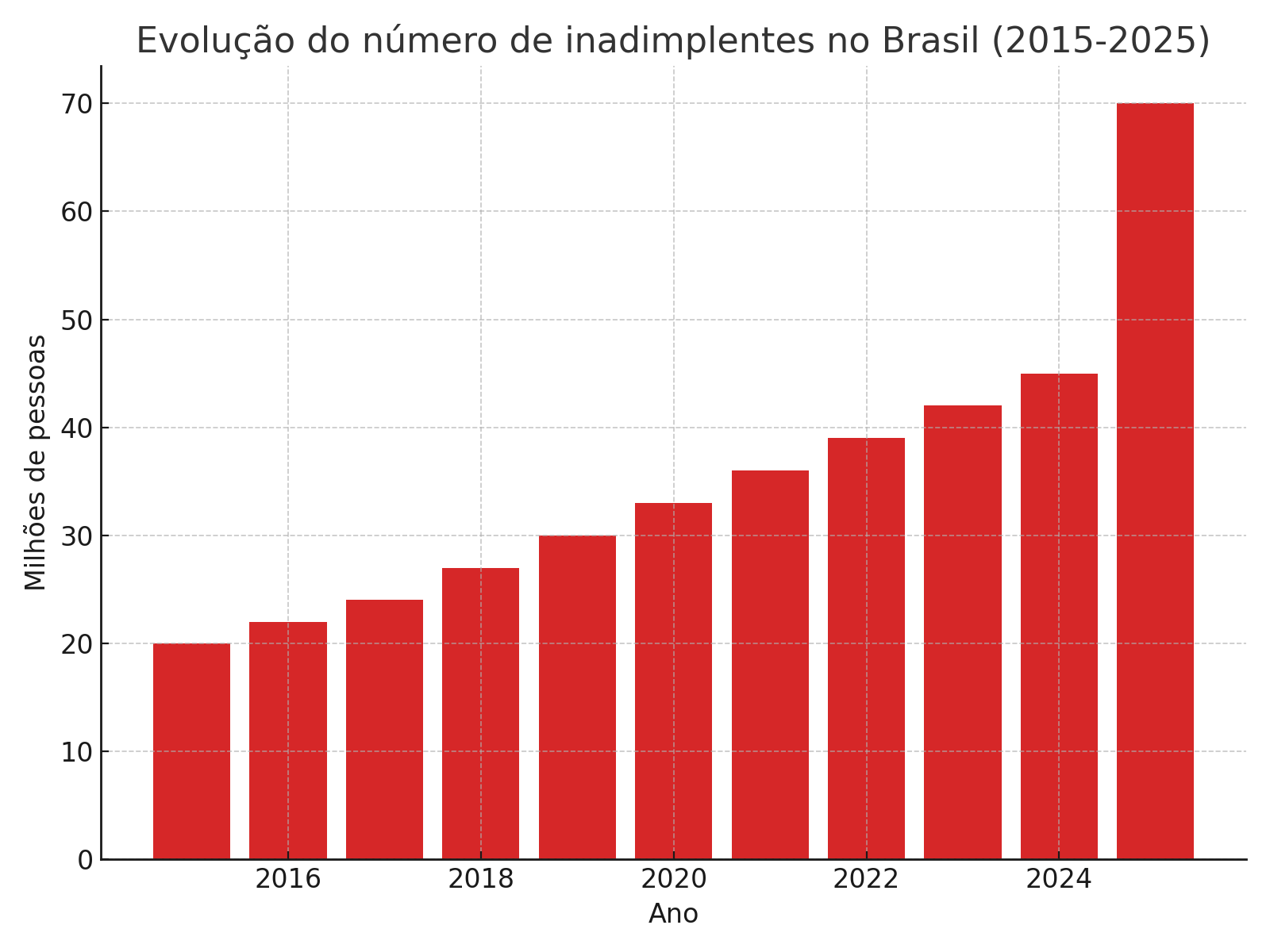

Em paralelo, os sinais de estresse são claros. Mais de 70 milhões de brasileiros estão inadimplentes, representando 42% da população adulta. A inadimplência nos aluguéis já é a maior em 12 meses, e o volume de imóveis em leilão quintuplicou desde 2022, alcançando 47 mil unidades em 2024. São indicadores de que a base do mercado está fragilizada mesmo enquanto os preços resistem.

O mito do imóvel como porto seguro

No imaginário brasileiro, o imóvel é o ativo infalível, a garantia de estabilidade em tempos incertos. Mas essa crença contrasta com os dados. Imóveis não oferecem juros compostos, possuem liquidez limitada e geram custos constantes de manutenção e impostos. Quando o ciclo se inverte, compradores que entraram no topo da valorização podem enfrentar perdas reais de patrimônio, um aprendizado amargo para milhares de famílias após 2015.

A comparação com outros ativos é inevitável. Em um cenário de Selic elevada, títulos de renda fixa oferecem juros reais acima de 6% ao ano, com liquidez e previsibilidade. Fundos imobiliários, ainda que também expostos ao setor, proporcionam diversificação e flexibilidade que a compra direta de imóveis não oferece.

Uma armadilha conhecida

O descompasso atual se assemelha a outras experiências internacionais. Nos Estados Unidos, a crise de 2008 mostrou como a persistência de preços inflados sustentados por crédito fácil pode implodir de forma sistêmica. Embora o Brasil tenha um sistema de financiamento mais conservador, a combinação de preços descolados da renda, inadimplência crescente e ambiente fiscal instável desenha um quadro de vulnerabilidade.

Política pública e responsabilidade do investidor

O risco de bolha não é apenas um tema de mercado, mas de política econômica. A cada ciclo de valorização artificial aumenta a pressão sobre famílias, bancos públicos e privados e até sobre programas habitacionais. Uma eventual correção pode gerar impacto social amplo, com perda de moradias, queda na confiança e retração da construção civil, setor intensivo em emprego.

Ao mesmo tempo, cabe ao investidor fugir do automatismo. Diversificação, análise de fundamentos e disciplina financeira são instrumentos mais eficazes do que a crença cega no imóvel como solução de todos os problemas.

O futuro: déjà-vu ou aprendizado?

A pergunta central é se o Brasil aprendeu com 2015. Há indícios de que não. O setor insiste em se apoiar em narrativas otimistas, enquanto os indicadores mostram fragilidades crescentes. Caso os fundamentos sigam ignorados, o risco de repetição é real e com efeitos potencialmente mais profundos, dada a magnitude da inadimplência atual.

Refletir sobre o tema não é pessimismo. É prudência. O investidor que entende os ciclos sabe que imóveis não são infalíveis e que a memória curta costuma ser o maior inimigo do patrimônio.