Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

A semana foi marcada com as notícias e as incertezas do novo tabuleiro da nova geopolítica mundial derrubando os mercados. Com a retomada do Afeganistão pelo Talibã (e com a China e a Rússia já se aproximando do novo governo e reconhecendo o novo califado), como ficará daqui pra frente a influência da ONU, OTAN, Estados Unidos, Inglaterra, Alemanha, França? Onde estão as organizações dos direitos humanos? Os “influenciadores de plantão”? Infelizmente o mundo vai ficar apenas “assistindo calado” as barbáries/assassinatos/perseguições/estupros que já estão sendo praticadas nessa retirada fracassada, humilhante das “forças aliadas”. E a preocupação continua sendo “o desmatamento da floresta amazônica”…

Os mercados amanheceram atordoados com o petróleo WTI caindo -3,6% e terminando a semana com uma queda de -8,9% (encerrando a sexta-feira @ 62,32 US$/barril). As bolsas internacionais voltaram a “derreter” após o Banco Central Americano sinalizar a intenção para começar a retirar os estímulos ainda em 2021. O “efeito dominó” afetou praticamente todos os mercados financeiros, e o índice a vista da bolsa de valores de São Paulo (B3 (SA:B3SA3)) voltou a negociar abaixo dos 115.000 pontos. Novamente a China voltou a “derrubar” o preço do minério de ferro (chegou a cair -18% em 2 dias). Alegando medidas para “reduzir a inflação, poluição e desestimular a especulação” o governo chinês conseguiu, no curto prazo, derrubar o preço das principais commodities.

Junto ao “freio chinês” o mundo voltou a se preocupar com o avanço da variante Delta e novas restrições voltaram a ocorrer em alguns países europeus, em Israel e Austrália (dentre outros). O contágio voltou a aumentar também nos Estados Unidos. Em meio a todo esse cenário global o receio com a reabertura e com a retomada das principais economias voltaram a assustar os mercados. E claro, o Brasil não ficou de fora! Com a crise política entre os 3 poderes, e com um Supremo Tribunal Federal governando e mandando mais do que o Presidente da República, a moeda local chegou a desvalorizar -4,20%, chegando a negociar @ 5,48 R$/US$.

O “Café” trabalhou a semana acompanhando as oscilações dos outros mercados e mesmo com a desvalorização acentuada do Real o café desvalorizou apenas -2,43%. A atenção ficou com a rolagem das posições em aberto do mês de Setembro-21 para o Dezembro-21 (trabalhando com um spread entre 290-325 pontos).

O Dez-21 terminou a semana @ 181,80 centavos de dólar por libra-peso, desvalorizando -2,13%.

Os fundos+especuladores aumentaram a posição “comprada” em +1,500 lotes e continuam comprados em 35.605 lotes (com base na última publicação do CFTC*).

Mercado interno segue firme, com preços para o café tipo arábica negociando entre 1.000-1.150 R$/saca e o café tipo robusta já vem sendo negociado acima dos 650 R$/saca. Compradores continuam reticentes em entregar seus produtos nas cooperativas e para as tradings e o café disponível segue sendo negociado em pequenos lotes. Na semana saíram “notícias/rumores” de “brigas” entre produtores e a trading Olam. Segundo informações os produtores estavam buscando renegociar suas entregas para as próximas safras oferecendo garantias reais e a trading se recusando a aceitar. Com as famosas “travas” realizadas entre 450-700 R$/saca e um mercado spot sendo negociado acima dos 1.000 R$/saca essa “briga” promete! Como estarão sendo as negociações com as outras cooperativas/tradings? Todos seguem realizando seus ajustes/renegociações em silêncio procurando demonstrar uma certa “normalidade” para o mercado.

A safra 21/22 esta praticamente finalizada e os números finais continuam “escondidos a sete chaves”. Quem tiver acesso aas informações corretas certamente irá ganhar muito dinheiro no curto e no médio prazo.

Os efeitos da crise hídrica e das 3 geadas continuam assustando o mercado. Dos 200.000 hectares afetados pelas 3 geadas quantos serão recuperados? A quebra para a próxima safra 22/23 já esta sendo estimada entre 8-10 milhões de sacas…

E as novas áreas que tinham previsão para começar a produzir já em 2022/23? Também serão afetadas pela crise hídrica? Existem mudas suficientes para repor todas essas áreas? Quantos hectares mudarão de cultura? E quantos novos hectares com previsão para expansão do cultivo do café serão abortados?

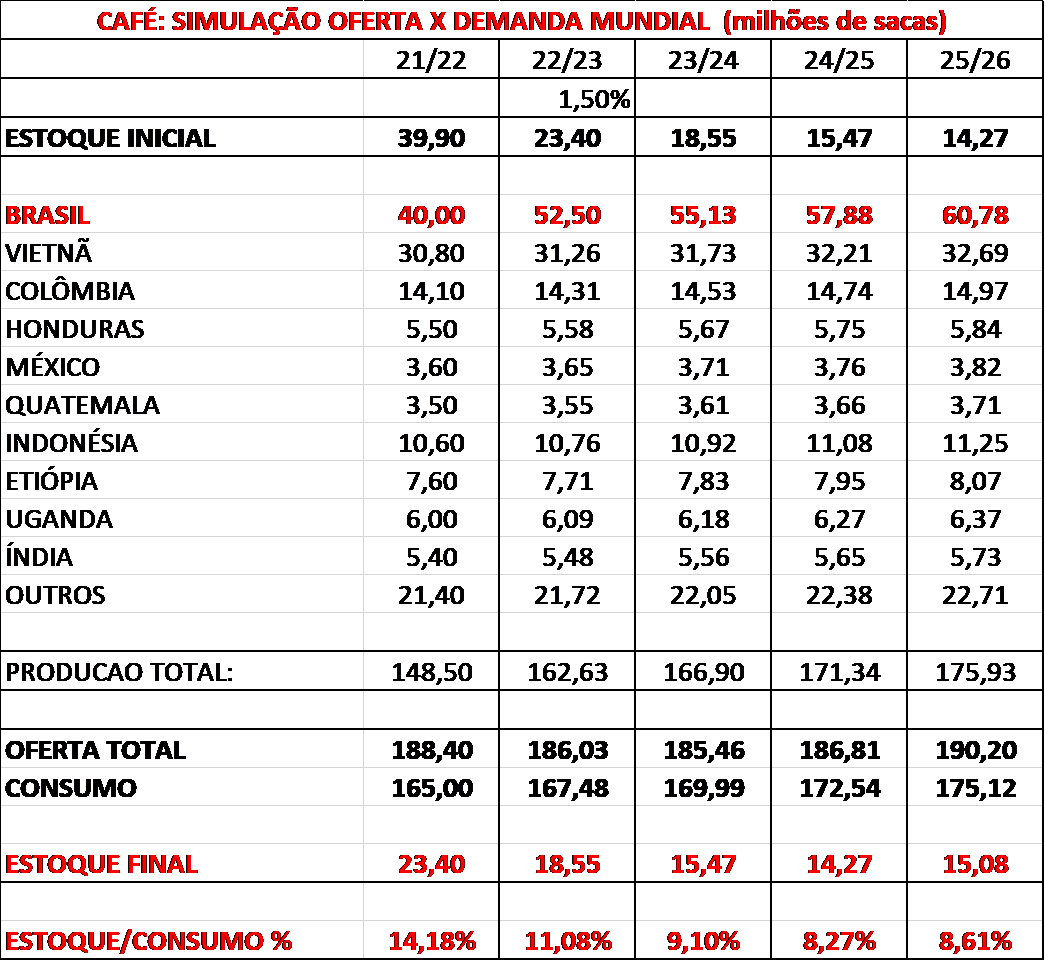

Com base nas incertezas acima fizemos um cenário para os próximos 4 anos com as seguintes premissas:

Brasil: safra 21/22 produzindo 45 milhões de sacas x 56,6 milhões de sacas (estimativa do USDA – Departamento da Agricultura dos Estados Unidos). Alguns já falam em produção total abaixo dos 40 milhões de sacas!

Para a Safra 22/23, em função das perdas com a crise hídrica e com as 3 geadas, estamos estimando o Brasil produzindo “apenas” 52,50 milhões de sacas e um aumento estimado em 5% ao ano para as safras 23/24, 24/25 e 25,26. Desta forma, apenas em 25/26 o Brasil voltará a produzir acima dos 60 milhões de sacas.

Para os demais países produtores simulamos um crescimento na produção anual em 1,50% ao ano e o crescimento do consumo nos mesmos 1,50% ao ano.

Com esse cenário (e considerando que as novas áreas plantadas no Brasil só começarão a produzir daqui há 3 anos), o mercado não tem outro caminho a seguir, a não ser para cima!

Considerando um estoque de passagem (com base nos números do USDA) da safra 20/21 para a safra 21/22 em 39,90 milhões de sacas, uma produção total em 153,50 milhões de sacas (com Brasil produzindo 45 milhões de sacas e não as 56,60 milhões de sacas previstas pelo USDA), então o índice “Estoque x Consumo” poderá ficar abaixo dos 15% já na safra 22/23 e poderá chegar em 24/25 a apenas 11,17%! Rodem seus modelos, façam suas projeções. E claro, os números do Brasil irão impactar significativamente nessas projeções.

Grafico 1: Brasil produzindo 45 milhões de sacas na safra 21/22:

Gráfico 2: Brasil produzindo 40 milhôes de sacas na safra 21/22:

Ou a cadeia se une para cuidar do produtor, não só do produtor brasileiro, mas ao redor do mundo, ou vai faltar café! As linhas de crédito para novos investimentos, recuperação das lavouras, investimento em tecnologia e irrigação precisam e deveriam começar a chegar nas mãos dos produtores “ontem”! Esse “fundo emergencial” precisa, ou deveria, ser implementado de imediato. O setor privado tem condições para montar e liderar esse projeto. Já vimos que tudo o que envolve governo/política não funciona. Qual empresa/empresas tomará a iniciativa para começar um “projeto piloto”? Estamos aa disposição para receber sugestões!

“Sugestões da semana”:

Mercado Spot: Seguir vendendo apenas o necessário para pagar as contas do dia/semana, com preço mínimo @ 1.100 R$/saca para o café tipo arábica e 1.200 R$/saca para o “cereja descascado” e @ 700 R$/saca para o café tipo robusta.

Utilizando agora como referência o contrato Dez-21@ 181,50 centavos de dólar por libra-peso, um “desconto” máximo em -20 pontos, e o Real spot @ 5,40 R$/US$ isso representa um preço mínimo @ 1.156 R$/saca!

No Dez-21: Comprar a opção de venda “Put” strike 180 e vender a opção de compra “Call” strike 210. Essa operação terminou na sexta-feira com um custo aproximado de 46 R$/saca. Essa operação garante um preço mínimo ao produtor ao redor de 1,090 R$/saca (já considerando o custo da operação) e um preço máximo @ 1.357 R$/saca (desde que o Dez-21 feche acima dos 180 centavos de dólar por libra-peso e acima dos 210 centavos de dólar por libra-peso no dia do vencimento das opções do Dez-21, ao redor do dia 10-15 de novembro-21.

Para a safra 22/23: No Set-22 – Comprar a opção de venda “Put” strike 185 e vender a opção de compra “Call” strike 230. Essa operação terminou na sexta-feira com um custo aproximado de 68 R$/saca. Essa operação garante um preço mínimo ao produtor ao redor de 1,190 R$/saca (já considerando o custo da operação) e um preço máximo @ 1.606 R$/saca (desde que o Set-22 feche acima dos 185 centavos de dólar por libra-peso e acima dos 230 centavos de dólar por libra-peso no dia do vencimento das opções do Set-22, ao redor do dia 10-15 de Agosto de 2022).

Detalhes no nosso site archerconsulting.com.br

Ótima semana a todos!