DE NOVO: já são TRÊS ações escolhidas por nossa IA que subiram +45% SÓ ESTE MÊS

Escrevemos no início deste ano sobre como navegar pelos riscos que vinham se acumulando nas ações de pequena capitalização dos EUA, e esses riscos vieram à tona na volatilidade que vimos desde novembro do ano passado. Embora tenham se recuperado um pouco, em 2022 as small caps sofreram seu pior rebaixamento no primeiro semestre desde o início do Russell 2000 ® Index em 1978, caindo 23,4%. Embora as quedas do mercado tenham sido generalizadas, o período foi especialmente doloroso para ações de crescimento com múltiplos mais altos e duração mais longa, muitas das quais tiveram desempenho superior durante a pandemia.

Semelhanças com a bolha tecnológica

Durante a corrida e a subsequente liquidação de alguns desses nomes de alto escalão, notamos semelhanças enervantes com a bolha tecnológica do final dos anos 1990 e início dos anos 2000. Na verdade, a filosofia de investimento que aplicamos há mais de 20 anos se desenvolveu a partir desse ambiente e acreditamos que as lições aprendidas permanecem relevantes hoje.

Assim como muitas das ações da “Internet 1.0”, o entusiasmo recente do mercado centrou-se na promessa de tecnologia transformacional, como plataformas e software baseados em nuvem. Embora acreditemos firmemente no poder desses modelos de negócios e tecnologias, também acreditamos em investir neles a um preço razoável para o crescimento que oferecem. Em contraste, os oportunistas que seguem o impulso dos preços e procuram ganhos rápidos levam essas empresas a avaliações cada vez mais altas. À medida que essas avaliações chegaram a níveis extremos, os investidores recorreram a métricas não tradicionais para justificar a despesa, outra marca registrada da bolha das pontocom. Como investidores veteranos, tomamos esses desenvolvimentos como um sinal claro de cautela.

Small caps dos EUA em recessão

Estávamos preocupados há algum tempo com o fato de o Federal Reserve (Fed) estar atrasado em relação à inflação, por isso fomos encorajados mais recentemente a ver os formuladores de políticas finalmente tomarem medidas agressivas para conter as pressões de preços, o que pode ajudar a moderar as expectativas de inflação e tranquilizar os mercados de capitais. Ao mesmo tempo, reconhecemos que as ações do Fed aumentaram os riscos econômicos. Historicamente, os esforços do Fed para projetar uma aterrissagem suave por meio de aumentos nas taxas de juros frequentemente terminavam em recessão. Embora já tenhamos visto dois trimestres consecutivos de contração econômica, os dados econômicos permanecem mistos, dificultando ainda mais o trabalho do Fed.

Como vimos desde o final do ano passado, as ações de pequena capitalização, que tendem a ser mais voláteis e economicamente sensíveis do que as de grande capitalização, normalmente vendem mais em antecipação a uma desaceleração econômica. O que pode ser uma surpresa é que eles também tendem a se recuperar antes que as recessões terminem e levar o mercado a sair de uma recessão.

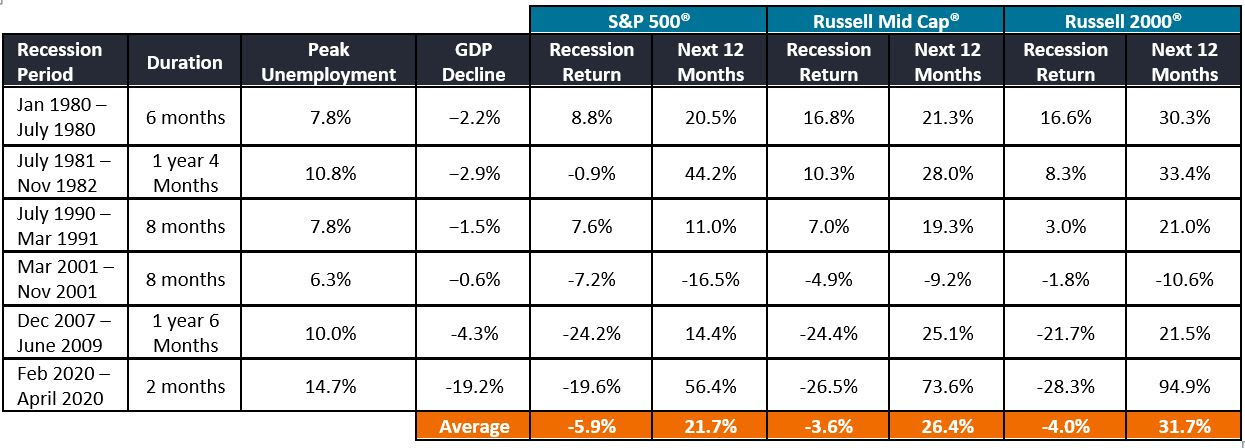

Como mostram os dados no gráfico abaixo, as small caps (representadas pelo Russell 2000 ® Index) lideraram tanto as grandes (S&P 500 ® ) quanto as mid caps (Russell Mid Cap ® ) após as últimas seis recessões, retornando mais de 31% em média do ano seguinte. Ao mesmo tempo, os retornos de pequena capitalização durante essas recessões tiveram uma média de retorno relativamente resiliente de aproximadamente -4%.

Embora esse tenha sido o caso da classe de ativos em geral, acreditamos que também é importante que os investidores identifiquem ativamente as empresas de pequena capitalização com características específicas. Acreditamos que essas empresas podem estar melhor posicionadas para enfrentar períodos de desaceleração econômica e taxas de juros mais altas para emergir em uma posição de força.

Recessões e retornos de índice em termos de dólares por capitalização de mercado (1980 – 2020)

Fonte: Morningstar Direct, National Bureau of Economic Research, US Bureau of Labor Statistics, Bureau of Economic Analysis.

Condições econômicas mais apertadas podem beneficiar empresas mais fortes

Dadas as incertezas que se desenvolveram no mercado, os investidores têm demonstrado pouca paciência com empresas não rentáveis ou com maiores níveis de endividamento. Ficará muito mais difícil para essas empresas – que sempre vimos com ceticismo – financiar suas operações e crescimento à medida que as taxas sobem e o mercado de financiamento fica mais apertado.

Por outro lado, acreditamos que negócios com altas margens, forte fluxo de caixa livre e modelos de negócios de qualidade podem estar melhor posicionados para enfrentar uma desaceleração econômica e um ambiente de taxas mais altas. Empresas com alta lucratividade e fluxos de caixa fortes podem manter ampla liquidez durante períodos de recessão, permitindo que continuem investindo e crescendo, e fornecendo uma almofada para suportar os pagamentos da dívida. Aqueles com qualidade, modelos de negócios consistentes e fossos defensáveis estão mais isolados das mudanças que podem ocorrer em cenários competitivos durante a recessão. Essas empresas tendem a ser mais resilientes e menos suscetíveis a rebaixamentos dramáticos, que são prejudiciais e difíceis de recuperar, e podem se posicionar para crescimento futuro enquanto outras estão na defensiva.

Seguindo em frente

Advertimos que o mercado de ações pode permanecer volátil, mas também observamos que os mercados geralmente antecipam com antecedência o que acontecerá economicamente. Achamos que é uma bobagem tentar prever os movimentos do mercado de curto prazo. Em vez disso, acreditamos que os investidores devem respeitar que o mercado tem ciclos e aplicar um processo de investimento consistente ao longo desses ciclos.

Dito isso, as avaliações parecem muito mais razoáveis agora do que vimos há muito tempo e, em muitos casos, já refletem uma perspectiva econômica terrível. Para empresas de pequena capitalização de alta qualidade nos EUA, isso pode não ser algo a temer.