Ação identificada por IA em setembro já sobe +12% no mês e promete mais

Os títulos prefixados anotaram perdas significativas na rentabilidade dos papéis no mês de novembro, em meio às indefinições relacionadas ao tamanho da PEC da Transição e dos rumos das contas públicas do país a partir de 2023.

Após uma reação inicial bastante negativa dos mercados com a minuta da PEC da Transição, nas últimas semanas, foram apresentadas propostas alternativas que preveem um menor montante de recursos fora do teto de gastos.

Segundo publicado pelo Valor, membros do governo eleito passaram a apoiar propostas alternativas com impacto fiscal entre R$ 140 bilhões e R$ 150 bilhões. O valor considerado inicialmente previa despesas de quase R$ 200 bilhões fora do teto.

Questão fiscal eleva prêmio de risco

Com a percepção do mercado de uma política fiscal mais expansionista, o que pode comprometer a dinâmica das contas públicas, o mercado passou a exigir mais prêmio para financiar o governo, refletindo, portanto, nas altas dos juros futuros.

Abaixo, observamos que as taxas do mercado apresentaram altas bem relevantes, especialmente os prefixados de médio e longo prazo.

|

31/10/2022 |

30/11/2022 |

Variação (bps) |

|

|

LTN 23 |

13,65 |

13,68 |

+0,03 |

|

LTN 26 |

11,90 |

13,05 |

+1,15 |

|

LTN 29 |

12,00 |

12,98 |

+0,98 |

|

NTN-B 24 |

5,97 |

6,94 |

+0,97 |

|

NTN-B 35 |

5,82 |

6,01 |

+0,19 |

|

NTN-B 55 |

5,88 |

6,02 |

+0,14 |

Essa dinâmica evidencia como a política monetária ditada pelo Banco Central também tem impacto relevante da política fiscal adotada pelo governo. Sem a contribuição do fiscal, a política monetária perde força na sua tarefa de desacelerar a inflação e, dessa forma, o país tende a presenciar juros mais altos ao longo do tempo.

Efeito da PEC na Selic

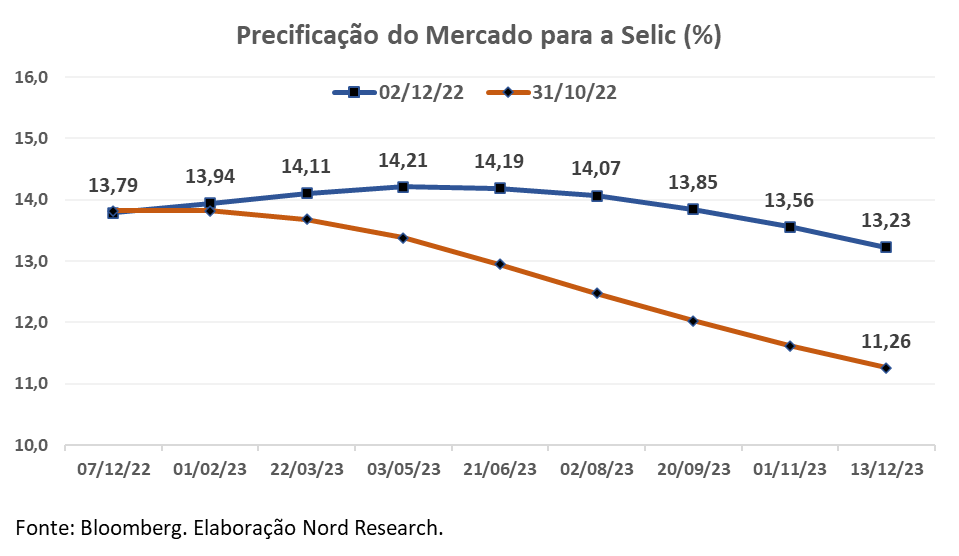

Com o imbróglio no Congresso e as incertezas dos nomes que devem ocupar os ministérios a partir de 2023, o mercado precifica que a Selic fechará o ano de 2023 em +13,23%, uma diferença significativa em relação aos +11,30% que estavam precificados no final de outubro deste ano.

|

Datas das Reuniões do COPOM |

Alta/Queda Precificada* |

Selic Resultante |

|

07/12/22 |

+0,04 |

13,79 |

|

01/02/23 |

+0,15 |

13,94 |

|

22/03/23 |

+0,17 |

14,11 |

|

03/05/23 |

+0,10 |

14,21 |

|

21/06/23 |

-0,02 |

14,19 |

|

02/08/23 |

-0,12 |

14,07 |

|

20/09/23 |

-0,22 |

13,85 |

|

01/11/23 |

-0,29 |

13,56 |

|

13/12/23 |

-0,33 |

13,23 |

Valorização

Explicando em miúdos: a alta nos juros futuros em novembro pesou sobre os títulos públicos prefixados, que se desvalorizam quando as expectativas do mercado para a Selic aumentam. No caso dos títulos atrelados à inflação, a desvalorização acontece quando ocorre um aumento dos juros reais (ou seja, juro descontado da inflação) precificados pelo mercado.

A exemplo, o Tesouro Selic com vencimento em 2025 ofereceu uma remuneração mensal de +1,06%, beneficiado pela taxa básica elevada de +13,75% ao ano, enquanto o Tesouro Prefixado com vencimento em 2025 amargou perda de -1,59% no período.

A maior queda entre os atrelados à inflação ficou com o Tesouro Prefixado com vencimento em 2029, que perdeu -4,8% em novembro.

Vale a pena resgatar antes do prazo?

Nesse ambiente, o que é melhor fazer? Será que vale a pena resgatar antes do prazo um prefixado que está rendendo pouco?

Como a marcação a mercado reflete a reprecificação das taxas dos títulos a valor presente, o investidor acabará perdendo dinheiro caso precise resgatar antes do prazo. Nesse sentido, o investidor deve avaliar o tamanho da perda antes de vender seu título e a real necessidade de ter o dinheiro agora, então acaba sendo uma decisão mais pessoal. O fato é que, ao resgatar neste momento de estresse do mercado, o investidor sofrerá uma perda significativa.

O analista acrescenta que o custo de oportunidade também deve ser avaliado no processo de tomada de decisão. Ou seja, o quanto o seu dinheiro poderia render em outra opção de investimento.

Como se posicionar nesse cenário?

Diante de um quadro de incertezas políticas, Galvão recomenda cautela e reitera sua preferência para os títulos pós-fixados, que não sofrem o efeito de marcação a mercado e se beneficiam de um cenário de juros mais altos.

Nesse ambiente, seguimos mais alocados em pós-fixado, pois, além da maior segurança desses títulos (sem efeito de marcação a mercado como em pré e IPCA+), vemos que os juros devem continuar em patamares elevados por um bom tempo, o que beneficia os pós-fixados.