Calendário Econômico: PIB do Brasil é destaque com retorno do PCE nos EUA

Os dados de inflação ao consumidor dos EUA em março foram surpreendentemente firmes, elevando as expectativas para o relatório de abril, que será divulgado amanhã (quarta-feira, 15 de maio). Caso se confirme uma nova leva de números frustrantes, seria um claro indicativo de que a tendência recente de desinflação enfrenta obstáculos. Ainda que seja impossível descartar essa possibilidade, espero que a desinflação volte a ganhar força em alguma medida.

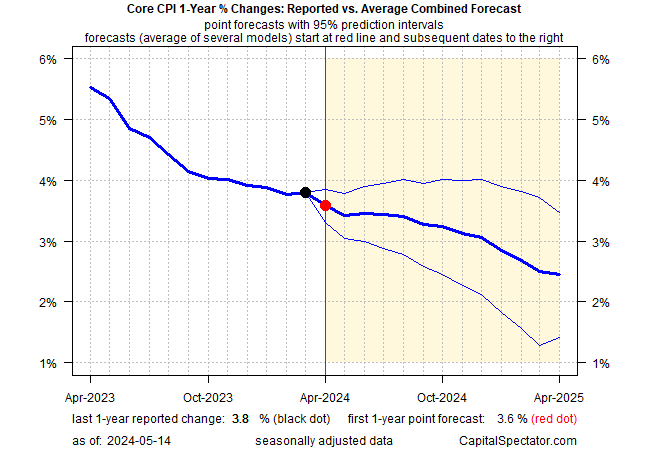

Em particular, a expectativa é que o IPC básico anual recue para 3,6% em abril, de acordo com as previsões do modelo agregado do CapitalSpectator.com. Essa faixa de projeção permite a possibilidade de uma surpresa favorável, apesar de ser pouco provável que o IPC básico apresente aceleração. No cenário mais pessimista, a tendência anual do IPC básico permaneceria inalterada.

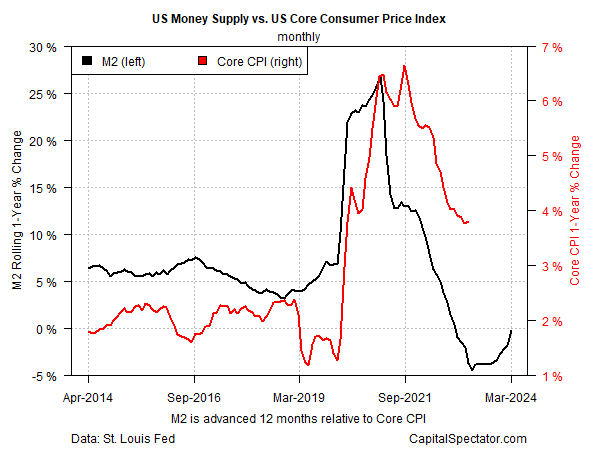

Outro indicativo de que a desinflação pode persistir é o impacto retardado da política monetária, que tem sido relativamente rigorosa nos últimos dois anos. Analisando as variações anuais na oferta monetária M2 (projetada para 12 meses) em relação às mudanças no núcleo do IPC, os dados recentes apontam para uma continuidade da desinflação, conforme ilustrado no gráfico abaixo.

No entanto, o momento adequado para essa análise é discutível, e a tendência de declínio anual no M2 pode não ser pertinente para um relatório mensal específico do IPC. Além disso, o gráfico M2-CPI indica uma janela de tempo que se fecha para a desinflação, notando-se que a tendência de contração do M2 está diminuindo e parece prestes a se tornar positiva. Isso sugere que a eficácia da política monetária em fomentar uma tendência desinflacionária pode estar diminuindo.

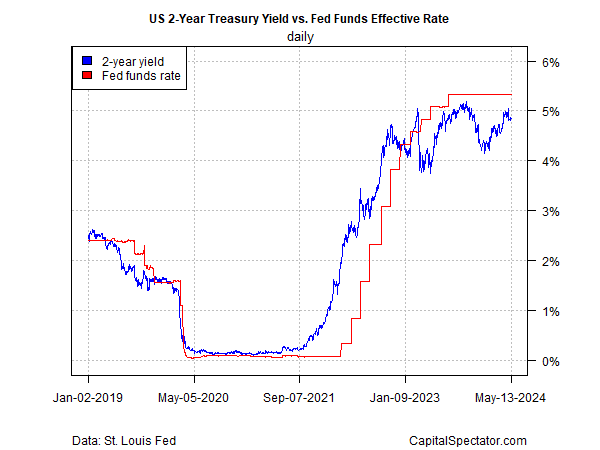

Paralelamente, as expectativas do mercado continuam a apoiar a previsão de persistência da desinflação, como indica a taxa do título de 2 anos dos EUA, sensível à política monetária. Apesar de a previsão implícita dessa taxa básica estar incorreta há algum tempo - especificamente, que o Federal Reserve cortará as taxas de juros - o mercado mantém uma perspectiva “dovish” (flexível para cortes), com o rendimento atual dos títulos de 2 anos operando bem abaixo da taxa dos fundos do Fed.

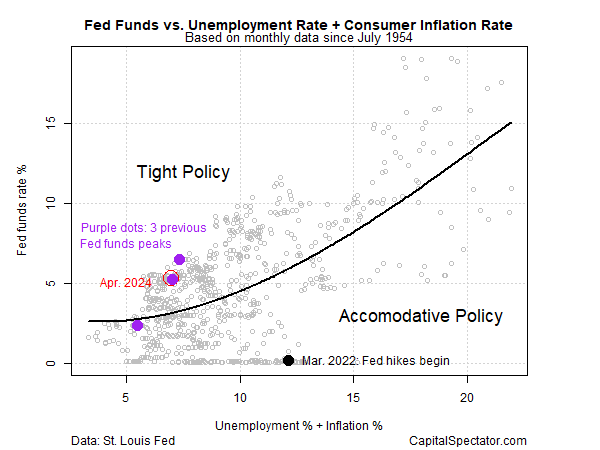

Por fim, um modelo simples que considera o desemprego e o IPC básico ainda aponta para uma política monetária restritiva, sugerindo que ventos desinflacionários continuam soprar.

O verdadeiro teste, no entanto, será como os resultados efetivos do IPC se alinham com as expectativas. Curiosamente, os economistas também projetam que o IPC básico caia para uma taxa anual de 3,6%, conforme a previsão de pontos de consenso do Econoday.com.

***

Quer alavancar suas estratégias com ações em qualquer cenário de inflação?

Então venha para o InvestingPro! Ao se tornar membro do InvestingPro, você tem acesso a recursos como:

-

ProPicks: Portfólios de ações gerenciados por IA, com resultados comprovados.

-

ProTips: Dicas rápidas e diretas para descomplicar informações financeiras complexas.

-

Filtro avançado de ações: Encontre as ações que melhor atendem às suas expectativas com base em centenas de métricas financeiras.

-

Navegação turbo: as páginas do Investing.com carregam muito mais rápido, sem qualquer anúncio.

-

Dados financeiros de nível institucional para milhares de ações: Ideal para investidores que desejam fazer suas próprias avaliações em detalhe.

-

Além de muitos outros serviços que serão incorporados em breve!

Aproveite tudo isso com um desconto a mais nos planos de 1 ou 2 anos do Pro e Pro+. Insira o código BRINVISTA e aproveite!