Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

Olá, pessoal!

Compartilharei com vocês, neste artigo, o levantamento que fiz sobre as ações (e units) que estão conseguindo performar relativamente bem neste ano, que, aliás, não está sendo nada fácil para a bolsa. Para dar mais amplitude à análise, trabalhei com o universo de constituintes do IBrA (Índice Brasil Amplo), atualmente o índice da bolsa brasileira com mais constituintes e que responde por 99% da liquidez da B3 (BVMF:B3SA3) neste mercado. Ao todo, 209 papéis foram analisados: precisei retirar uma ação (Auren Energia, AURE3) por esta ter sido lançada no final de março e, portanto, não ter histórico completo em 2022. O único ponto de atenção, caso o investidor se decida por acompanhar alguns dos papéis mencionados, é a liquidez. Alguns papéis têm liquidez muito menor daquela que estamos acostumados, como, por exemplo, em Petrobras (BVMF:PETR4), Vale (BVMF:VALE3) e tantas outras blue chips.

Faz-se mister ressalvar que utilizo retornos totais, ou seja, que incorporam eventuais dividendos, JSCP, splits, bonificações etc. Com isso, algumas das rentabilidades apresentadas a seguir podem não ser exatamente iguais à variação da cotação do papel no período em tela. Os dados para a análise me foram gentilmente disponibilizados pela plataforma Quantum Finance. Para aqueles que quiserem acompanhar todo o meu trabalho, fica o convite para me seguir no Instagram @carlosheitorcampani.

Quais os papéis do IBrA que estão no positivo em 2022?

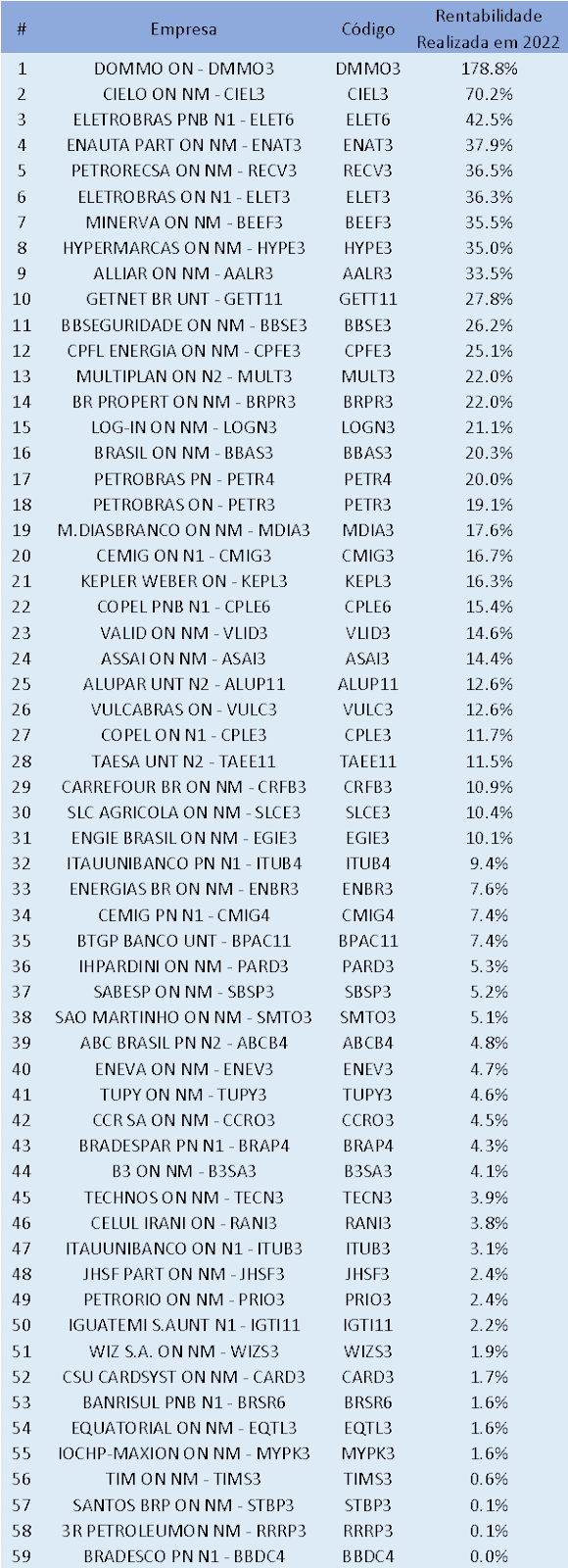

Cabe ressaltar que esta análise conta com dados até o fechamento do último dia 5 (terça-feira). Apurei que 59 papéis estão conseguindo se manter no azul em 2022, o que representa apenas 28% da amostra selecionada. Veja a lista ordenada a seguir.

Podemos perceber que a Dommo Energia – (BVMF:DMMO3) (ex-OGX) vem brilhando neste ano, com uma rentabilidade que fez seus investidores quase triplicar o valor investido nesses pouco mais de seis meses de 2022. Despontando na 2ª posição, aparece os papéis da Cielo (BVMF:CIEL3), com uma rentabilidade de 70,2%.

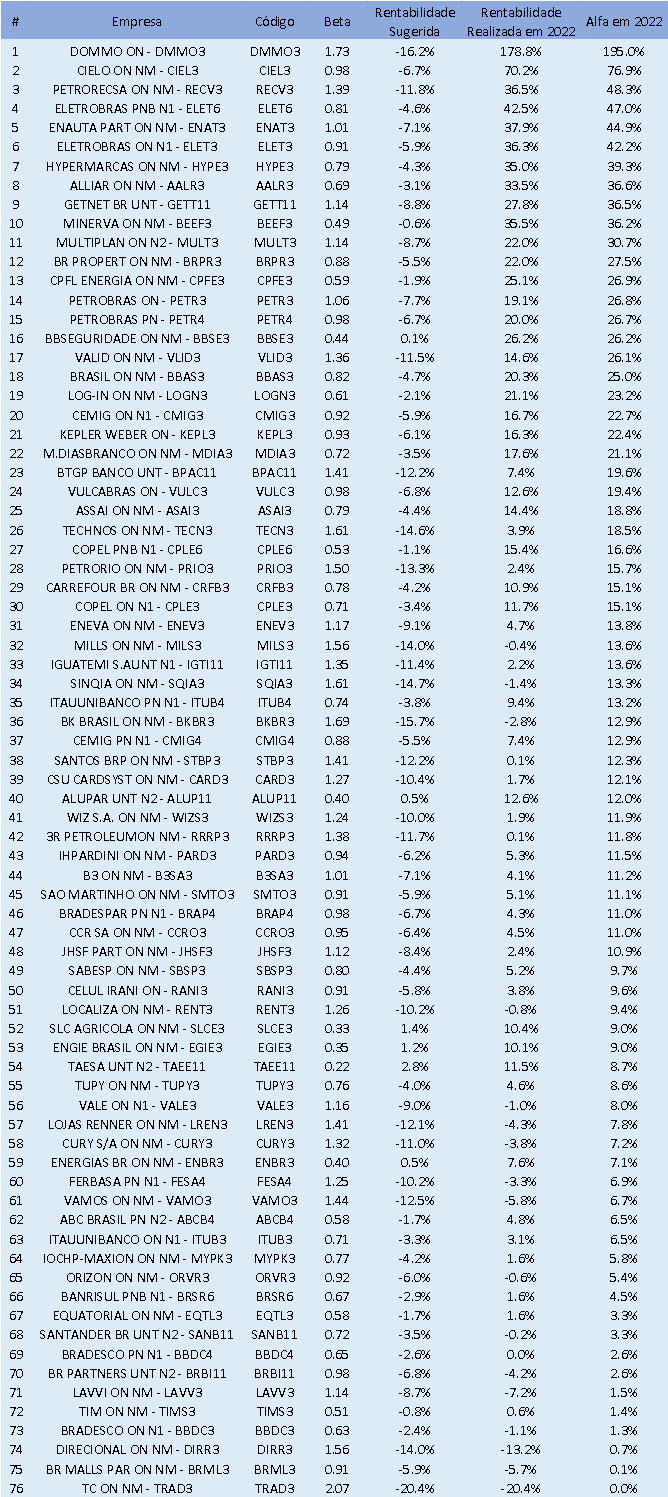

Não obstante, quem vê apenas rentabilidade não vê risco, certo? Dessa maneira, fiz um exercício calculando os betas de cada um dos 209 papéis analisados num modelo CAPM simples, tendo por índice representativo do mercado o próprio IBr Amplo. Na tabela a seguir apresento os papéis com alfas positivos em ordem decrescente. Compartilho com vocês outras métricas legais: o beta de cada papel, bem como a rentabilidade do papel sugerida pelo modelo CAPM antes de apresentar a rentabilidade realizada (para efeito comparativo) e, por fim, o alfa. Lembro que o alfa de um papel representa a rentabilidade ajustada ao risco apresentado, risco esse dado pelo seu beta do modelo CAPM. Se você não é familiar ao modelo CAPM e a alfas e betas de um papel, sugiro a leitura deste meu artigo, no qual explico minuciosamente esses conceitos bem como a diferença entre o risco sistemático (que em tese é remunerado) e o risco não-sistemático (que é diversificável).

Percebemos que a lista agora sobe para 76 papéis com alfas maiores que zero. Isso porque há papéis com rentabilidades negativas, mas, ainda assim, “menos negativas” do que poderia se esperar dado que o mercado está negativo (IBrA = -7,0%). Com isso, esses papéis estão entregando alfa positivo e isso tende a aparecer no bolso do investidor quando o mercado se recuperar. É o caso, por exemplo, de Mills (BVMF:MILS3), Sinqia (BVMF:SQIA3), Burger King (BVMF:BKBR3), Vamos (BVMF:VAMO3), Cury (BVMF:CURY3) e Bradesco (BVMF:BBDC3). A maioria absoluta dos papéis tem rentabilidade sugerida negativa por conta de o mercado como um todo estar negativo. Em outras palavras, o risco sistemático está puxando os papéis para baixo.

Alguns poucos papéis ficaram com a rentabilidade sugerida positiva por conta dos seus betas baixos, caso de BB Seguridade (BVMF:BBSE3) (beta 0,44), Alupar (BVMF:ALUP11) (0,40), SLC Agrícola (BVMF:SLCE3) (0,33), Engie (BVMF:EGIE3) (0,35), Taesa (BVMF:TAEE11) (0,22) e EDP Brasil (BVMF:ENBR3) (0,40). Para efeito informativo, nenhum papel apresentou beta negativo, tendo Telefônica Brasil (BVMF:VIVT3) o menor beta de toda a amostra (0,21). Lembro que esses betas têm por base apenas as rentabilidades apresentadas em 2022. Uma análise mais robusta olharia para outros períodos a fim de qualquer tomada de decisão mais importante.

Para os mais detalhistas: o passo a passo das contas

Leio todos os comentários, pessoal. E estimulo vocês a comentar - uma crítica respeitosa e construtiva ajuda a melhorar o meu trabalho e um elogio serve para saber que estou no caminho certo e, claro, me motivar sempre mais. Em outro artigo semelhante que escrevi, me pediram para explicar em mais detalhes os cálculos para se chegar aos resultados apresentados e facilitar o entendimento do conteúdo. Achei isso muito legal: adorei! Dessa forma, aí vai o passo a passo se você quiser replicar os cálculos acima:

-

Baixei séries de rentabilidades diárias em 2022 (até a última terça-feira) de todos os papéis do Índice Brasil Amplo;

-

Baixei as mesmas séries do CDI (minha proxy para a taxa livre de risco) e do próprio índice IBrA (poderia ter utilizado o Ibovespa, mas o índice amplo é mais adequado para representar o mercado da amostra de ativos que selecionei);

-

Fiz a regressão linear do CAPM (isto é, série de rentabilidades diárias do papel menos CDI contra a série do IBrA menos CDI) e identifiquei o beta de cada papel como o coeficiente angular da respectiva regressão;

-

A rentabilidade sugerida para cada papel no período analisado é dada pela fórmula do CAPM, ou seja, a rentabilidade do CDI no ano mais o beta calculado vezes a diferença entre as rentabilidades do IBrA e do próprio CDI;

-

O alfa de cada papel é calculado pela diferença entre a sua rentabilidade em 2022 e a rentabilidade sugerida (calculada no passo anterior).

Espero que tenham gostado. Escrevo com muito carinho e com o intuito único de compartilhar análises e temas que possam ser úteis a vocês. Jamais invista no escuro! Faça suas próprias análises e forme uma opinião própria e consistente antes de investir em uma empresa. Por fim, reforço o convite para me seguir nas redes sociais, pois compartilho bastante conteúdo de educação financeira, de investimentos e de previdência.

Forte e respeitoso abraço a todos vocês.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e Pesquisador da ENS – Escola de Negócios e Seguros. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.