Boom das criptos: quais ações do setor podem surpreender na alta?

Olá, investidor!

Já reparou como é difícil manter o equilíbrio quando o assunto é educação dos filhos? A gente tenta passar uma imagem de austeridade e respeito, mas, no final, fica muito difícil não dar uma amolecida.

Certo dia, minha filha queria brincar com um montinho de papéis picados no meio da sala. Eu disse que podia, mas que ela teria que recolher tudo depois, se não ficaria de castigo, sem poder assistir TV durante uma semana.

Nem preciso dizer que ela pegou meia dúzia de papéis e deixou todo o resto espalhado na sala, preciso? Essas crianças...

Resultado, eu a deixei um dia sem ver a TV e depois fiz ela prometer que nunca mais faria isso. Fui mole? Acho que fui...

Quando a gente anuncia que fará o que for preciso, esse discurso precisa ser acompanhado de uma atitude.

Com o tempo, as pessoas vão percebendo a discrepância dos dois e você acaba perdendo credibilidade.

Não tem nada pior para os pais que querem educar seus filhos do que perder a credibilidade. Controlar as birras futuras se torna uma tarefa muito mais difícil e exige atitudes muito mais incisivas.

Qualquer similaridade do que eu fiz com a minha filha com a reunião do Copom de quarta-feira, 16, não é mera coincidência. Tem alguém picando papel na sala e esse alguém se chama INFLAÇÃO.

Copom sobe a Selic para +11,75 por cento

O Banco Central (BC) anunciou essa semana uma nova alta da taxa Selic, de 100 pontos base, para +11,75 por cento. A alta já era esperada pelo mercado, mas o comunicado me surpreendeu.

Ele começou dizendo que o cenário externo e a guerra tinham piorado bastante a perspectiva de inflação. Seguiu dizendo que todos os dados de inflação brasileira estavam saindo bem acima do esperado. Disse também que o mercado estava esperando uma inflação bem acima da meta para 2023 (mercado espera +3,7 por cento, enquanto a meta é +3,25 por cento).

Opa, então parece que temos um Banco Central preocupado, que será duro em combater a inflação, não é mesmo? Não...

Eu nunca vi um Comitê de Política Monetária com atitudes tão divergentes do discurso. Por um lado, além de ter subido os 100 bps nessa reunião, ele avisou que fará uma nova alta de 100 bps na próxima reunião, que levará a Selic para +12,75 por cento. Isso poderia ser visto como uma atitude dura para fortalecer o combate à inflação — que anda bem mais alta que o esperado.

Porém, durante o comunicado, a linguagem amoleceu. Várias passagens mencionavam que a inflação estava alta por conta de um choque nos preços das commodities, e não por uma alta disseminada em vários itens. Disse também que o cenário pedia parcimônia na hora de pensar em mais ajustes. Por fim, avisou que o que já estava esperado pelas projeções do Focus era o suficiente para levar a inflação para a meta, ou seja, uma Selic de 12,75 por cento.

Ou seja, embora ele tenha jogado mais uma alta de 100, ele avisou que a Selic pararia por aí. Oras, você está sendo duro ou mole? Vai subir o que precisar ou não vai?

O mercado

O mercado está dando um recado muito claro para o Banco Central: você não vai conseguir chegar à meta nem de 2022 nem de 2023.

As projeções do Focus (economistas) estão em 6,4 por cento para 2022 (cuja meta é 3,5) e 3,7 para 2023 (cuja meta é 3,25). As projeções de mercado estão ainda mais altas, com uma inflação de 5,2 por cento para 2023.

O Banco Central está claramente perdendo a credibilidade na condução da inflação. Se ele fosse eu tentando dar bronca na minha filha, não estaria nem tirando a televisão no primeiro dia.

A credibilidade é uma arma importantíssima na condução da política monetária. Quando o BC é crível, apenas a sinalização de que ele vai fazer o que for necessário já é suficiente para que os agentes reduzam as expectativas de inflação futura.

Mas quando se perde a credibilidade, o remédio tem que ser muito mais amargo para funcionar. A alta de juros acaba tendo que ser muito maior ou mais duradoura.

A inflação

Ao contrário do que o BC gostaria, nossa inflação é muito mais preocupante do que um choque nos preços das commodities.

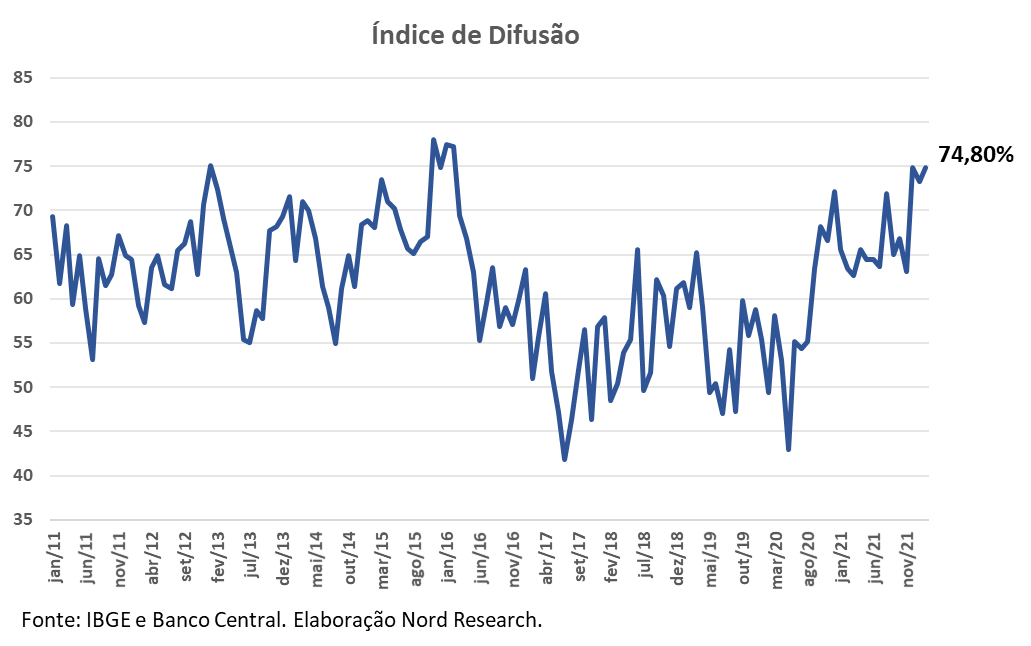

O índice de difusão, que mede o percentual de itens dentro do IPCA que estão subindo, está em +74,80 por cento. É um dos maiores níveis desde 2015, quando a inflação bateu +10,67 por cento no ano.

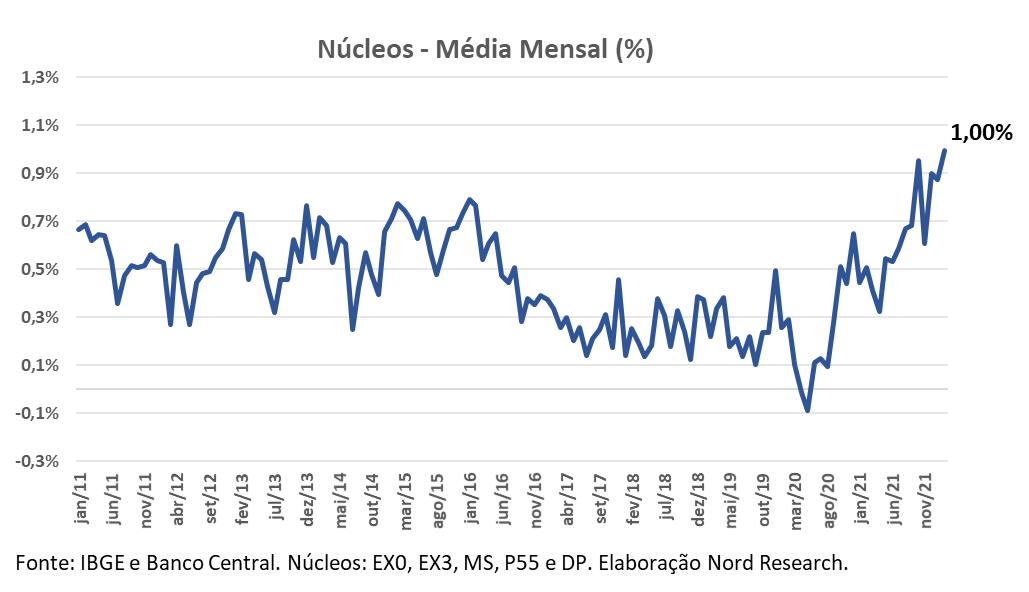

Os núcleos de inflação, que tiram itens mais voláteis ou suavizam variações, estão também em patamares historicamente altos, deixando claro que a alta é generalizada e persistente.

Você e seus investimentos

Com um BC frouxo e uma inflação preocupante, fica muito difícil acreditar que a Selic vai até +12,75 por cento.

É mais factível acreditar que eles serão surpreendidos ao longo dos próximos meses e terão que continuar a alta até níveis mais compatíveis com as projeções de mercado, que estão em torno de +13,75 por cento.

Um Copom hesitante tende a puxar os prêmios dos juros mais longos para cima. Afinal, menos Selic hoje significa ter que subir mais no futuro.

Você, investidor, deve procurar neste momento títulos que se beneficiam quando as taxas de juros são reprecificadas para cima, como os pós-fixados.

Títulos prefixados ou IPCA performam muito mal neste cenário, pois a alta das taxas gera prejuízo de marcação a mercado nesses títulos.

Se você olhar para a rentabilidade acumulada dos títulos do Tesouro Direto este ano no site, verá que os prefixados e IPCA estão com prejuízo.

As taxas desses títulos estão constantemente sendo reprecificadas para cima por conta de surpresas inflacionárias.

Sem um Banco Central firme para pôr um fim nessa inflação, seria ideal que você evitasse esses tipos de títulos, principalmente os mais longos.

Cada tipo de indexador se beneficia de um determinado cenário econômico. Agora é hora de focar nos títulos que se beneficiam de toda essa situação inflacionária.

Ter o título certo no momento correto é o que vai dar a turbinada nos seus retornos em renda fixa.

Um abraço,