USIM5: Ação da Usiminas opera em baixa após prejuízo bilionário; Itaú BB vê upside

Principais Notícias para o Mercado de Renda Fixa

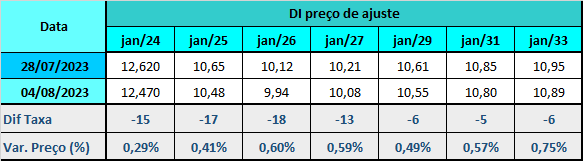

A semana do Copom teve aumento da inclinação da curva, com a ponta curta perdendo 15 pontos e as longas, em torno de 6 pontos, em relação aos níveis da última sexta-feira (28). O corte de 0,50 pp na taxa básica de juros provocou um ajuste por parte da parcela do mercado que esperava uma redução menor, de 0,25 pp, e aumentou a expectativa de aceleração do ritmo de queda nas próximas reuniões, embora a sinalização do Copom é de manter o ritmo de redução da Selic em 0,50 pp.

Os principais vetores que influenciaram a trajetória da curva de juros foram:

-

o relatório de emprego (payroll) nos EUA reforçando a percepção de que o Fed fará uma pausa no ciclo de aperto monetário na reunião de setembro. Foram criados 187 mil postos de trabalho em julho ante consenso de 205 mil, e dados dos meses anteriores foram revisados para baixo,

-

a produção industrial de junho mostrando sinais de fraqueza com queda em bens de capital de 1,2% na margem, e queda na produção de bens de consumo duráveis de 4,6%,

-

o índice dos gerentes de compras (PMI) da indústria fraco no exterior passando a percepção de que o espaço para novas altas de juros pelos bancos centrais das principais economias vai ficando menor,

-

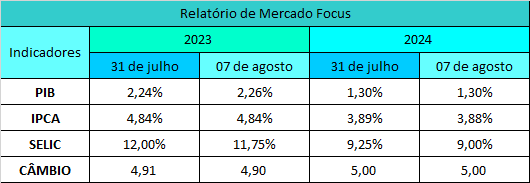

e a projeção para o IPCA em 2023 no Boletim Focus (31) voltando a recuar ante a semana anterior, de 4,90% para 4,84%, apenas 0,09 ponto porcentual acima do teto da meta deste ano (4,75%).

No Relatório de Mercado Focus (07), a projeção para a inflação oficial deste ano permaneceu em 4,84%, ainda acima do teto da meta (4,75%). Um mês antes, a mediana era de 4,95%. Para 2024, foco da política monetária, a projeção passou de 3,89% para 3,88%. Há um mês era de 3,92%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

No Brasil

-

A ata do Comitê de Política Monetária (Copom) na terça-feira (8). Há grande expectativa em torno dos argumentos do colegiado que embasaram a decisão de reduzir a Selic em 0,50 ponto porcentual, para 13,25%,

-

o IPCA de julho na sexta-feira (11), importante indicador para os prognósticos sobre o rumo da política monetária,

No exterior

-

os dados de inflação ao consumidor e no atacado nos EUA,

-

a divulgação de uma bateria de indicadores econômicos na China, entre eles índices de preços e dados de comércio exterior.

O dólar no mercado à vista fechou a sessão da sexta-feira (4) cotado a R$ 4,8753, encerrando a semana com valorização de 3,05%. Nos quatro primeiros pregões de agosto houve ganhos de 3,08%, após queda de 1,25% em julho.

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

-

os dados mistos do relatório de empregos (payroll) nos EUA, com geração de vagas abaixo do esperado em julho, o que referenda o aumento das chances de pausa na alta de juros pelo Fed na próxima reunião,

-

o anúncio de estímulos monetários pelo Banco do Povo da China (PBoC),

-

o rebaixamento do rating soberano dos EUA de AAA para AA+ pela Fitch,

-

os dados industriais fracos pelo mundo revivendo o receio com a possibilidade de desaceleração da economia mundial,

-

o Banco da Inglaterra (BoE) aumentou em 25 bps os juros e condicionou os próximos passos aos dados da economia britânica,

-

e a decisão do Copom na quarta-feira (2), de reduzir a Selic em 0,50 pontos-base e contratar mais reduções da mesma magnitude, que foi considerada como parte para a depreciação da moeda brasileira, dado que países desenvolvidos ainda mantêm juros em níveis restritivos.

O mercado passou por um movimento de realização de lucros com divisas emergentes de países latino-americanos, que já iniciaram, caso de Brasil e Chile, ou estão prestes a iniciar um ciclo de redução de juros, na contramão da tendência para a política monetária nos países desenvolvidos.