Bitcoin recua com tensão EUA-China e puxa queda generalizada no mercado cripto

- Ações afundaram 10% desde meados de agosto.

- Índice de preços ao consumido (IPC) nos EUA gera apreensão, assim como as projeções de resultados da FedEx Corporation (NYSE:FDX) (BVMF:FDXB34).

- Sazonalidade positiva começa nas próximas semanas.

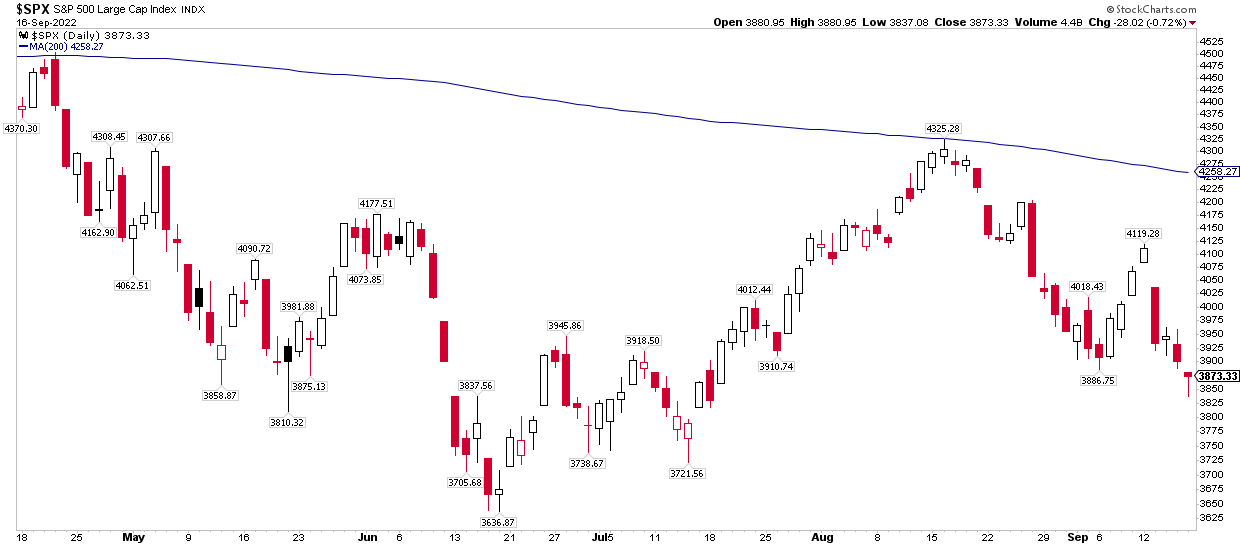

Do céu ao inferno. Esse foi o sentimento que tomou conta do mercado acionário nos últimos meses. O S&P 500 se valorizou quase 20% desde as mínimas de meados de junho até o pico em sua média móvel de 200 dias na primeira quinzena de agosto. Três narrativas otimistas permeavam os mercados nesse momento.

Primeiramente, os resultados corporativos para o 2º tri foram muito melhores do que os analistas esperavam, da mesma forma que as projeções para o resto do ano, de forma agregada. Em seguida veio o relatório de empregos nos EUA referente ao mês de junho, o qual mostrou uma robusta geração de postos de trabalho. Evidentemente, isso ocorreu simultaneamente ao aumento dos riscos inflacionários no país. Por fim, os nervos se acalmaram com o relatório de IPC mais fraco do que o esperado em julho nos EUA, divulgado no dia 10 de agosto. O SPX atingiu o pico a 4325 em 16 de agosto.

S&P 500: nível mais baixo em quase dois meses

Fonte: Stockcharts.com

Desde então, entretanto, as ações americanas já afundaram 10%. Uma mensagem dolorosa do presidente do Federal Reserve, Jerome Powell, em Jackson Hole, no fim do mês passado, foi seguida da divulgação de números fortes de geração de empregos em setembro, mas o pessimismo passou a vigorar realmente após a divulgação do núcleo do IPC de agosto, que ficou bem acima do esperado.

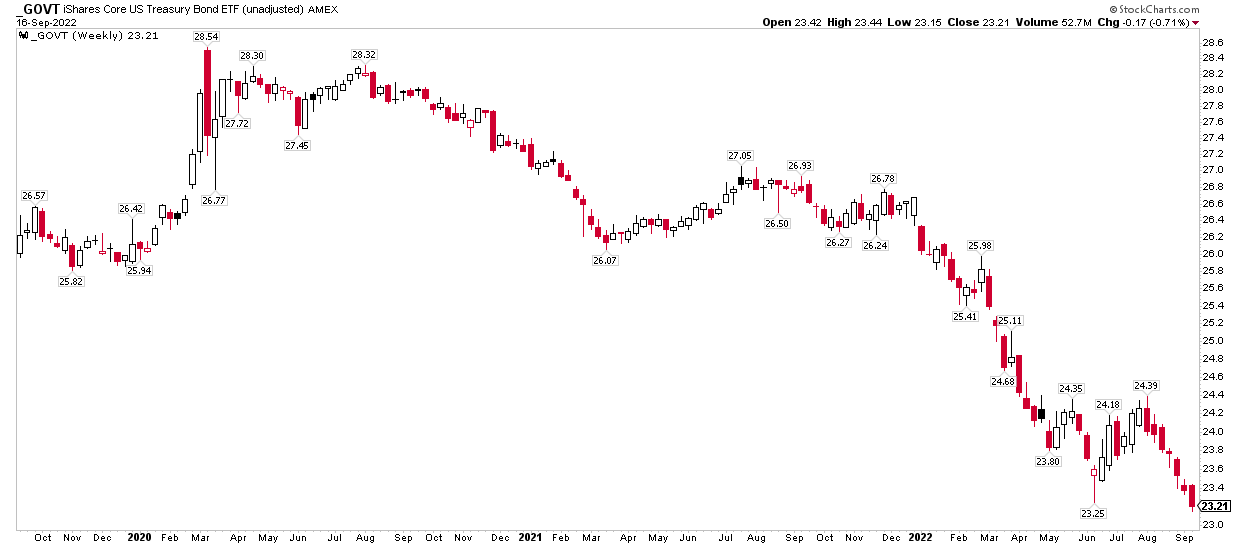

O aumento das pressões de preço sobre os consumidores no mês passado intensificou os temores com a inflação, ajudando a desencadear uma leva de vendas nos mercados de ações e títulos públicos nos EUA. O S&P 500 afundou até 3837 na última sexta-feira, enquanto as treasuries registraram novas mínimas de 30 meses, com base no fundo iShares U.S. Treasury Bond {45136|GOVT}}).

Mercado de baixa nas treasuries continua

Fonte: Stockcharts.com

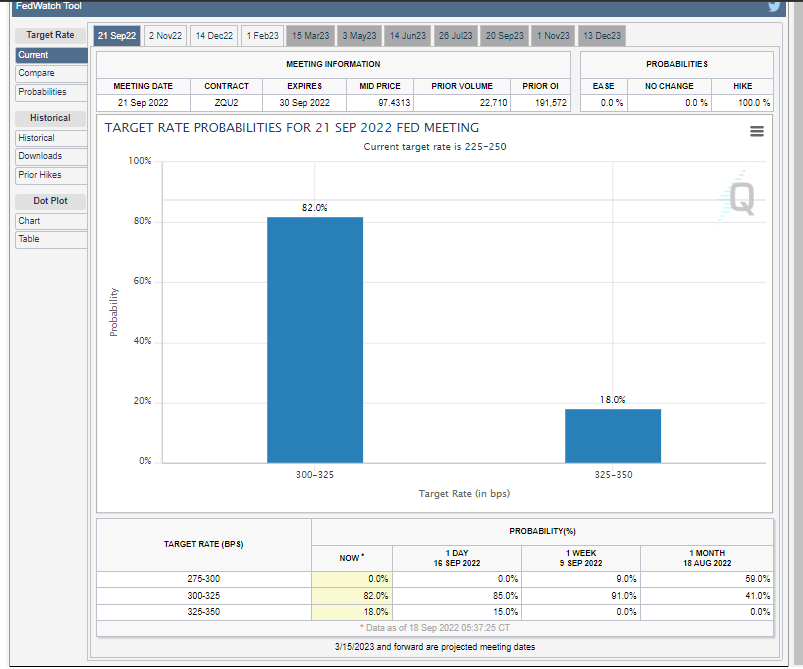

Todos os olhos estão agora voltados ao Fed. O mercado espera um aumento de 0,75 p.p. nos juros, mas não se pode descartar uma elevação de 1 p.p. Os traders de títulos precificaram uma chance em cinco de haver uma elevação de um ponto percentual, ao mesmo tempo em que a taxa terminal agora aponta para um pico perto de 4,5% em abril do ano que vem.

Probabilidades de elevação de juros pelo Fed

Fonte: CME Group

Em vista disso, os resultados corporativos estão muito mais vulneráveis, após uma projeção baixista de uma das empresas de referência para o setor industrial, a FedEx (NYSE:FDX) (BVMF:FDXB34), o que fez com que suas ações registrassem a pior queda entre as transportadoras desde pelo menos 1980. A temporada de balanços do 3º tri só começa oficialmente com a divulgação dos resultados dos bancos em meados de outubro.

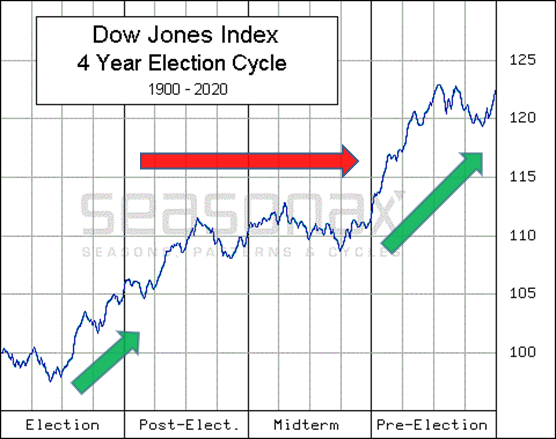

Uma boa notícia para os investidores? A sazonalidade está prestes a mudar a seu favor.

Como analista técnico, reconheço que as tendências sazonais devem ficar em segundo plano em relação à ação dos preços. Por exemplo, se as ações estiverem em tendência de baixa, deve-se dar mais importância a esse fato do que a um período historicamente positivo para os mercados. Mesmo assim, é preciso reconhecer que o quarto trimestre de um ano em que há eleições de meio de mandato nos EUA tem sido o melhor momento para comprar ações com um horizonte de vários trimestres.

Afivelem os cintos para uma alta dos preços?

Fonte: Seasonax

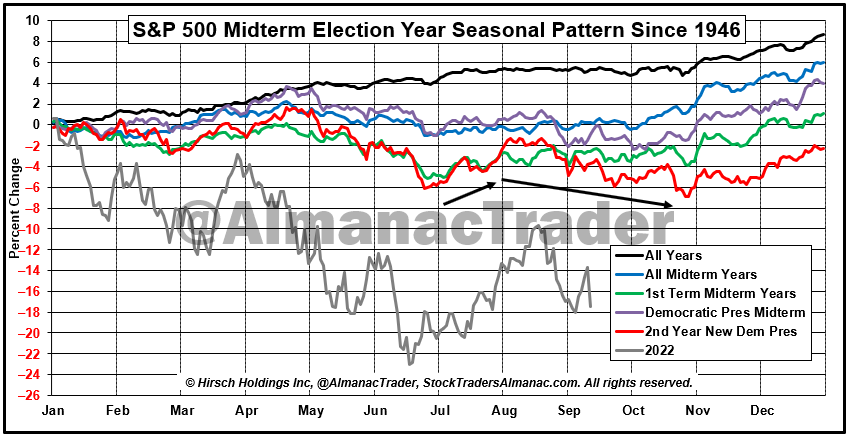

Jeff Hirsch fez a gentileza de compartilhar comigo uma perspectiva sazonal atualizada do S&P 500 até 13 de setembro. Minha interpretação é que deve haver mais dor pela frente nos próximos meses, mas todos os sinais sazonais apontam para um repique logo após as eleições de 8 de novembro.

Fraqueza em um ano de eleições de meio de mandato até o início do 4º tri

Fonte: Stock Trader's Almanac

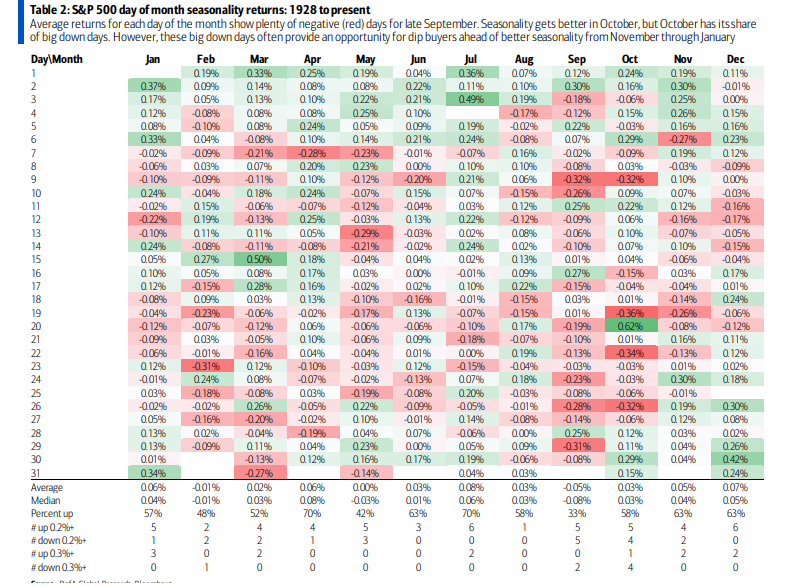

No curtíssimo prazo, os últimos dez dias de setembro geralmente são os mais fracos, de acordo com uma pesquisa de Stephen Suttmeier, do BofA (NYSE:BAC), usando os dados de preço do S&P 500 desde 1928.

Fim de setembro está repleto de riscos

Fonte: Bank of America Global Research

Conclusão

Após mais uma semana de vencimento de opções nos EUA, minha expectativa é que vejamos mais riscos no futuro próximo. Mas há uma luz no fim do túnel. A sazonalidade aponta para uma alta antes das eleições de meio de mandato nos EUA durante grande parte do ano pré-eleição.

Aviso: Mike Zaccardi não possui qualquer instrumento financeiro mencionado neste artigo.