As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

Nesta semana os investidores deverão ficar atentos às divulgações do âmbito da política monetária brasileira, das quais conheceremos amanhã, dia 09 de agosto, com o dia da semana já apelidado carinhosamente de super terça.

Começaremos pela Ata do Copom, em que veremos de forma mais detalhada as justificativas do comitê para a alta de 0,50 p.p na taxa de juros na última reunião e a mensagem de um possível aumento de 0,25 p.p na próxima reunião. Recordando meus artigos passados, levantei os argumentos que fundamentam o fim do aperto monetário no país já na última reunião e que a avaliação do comitê em sinalizar mais uma alta de menor magnitude foi equivocada.

LEIA MAIS - Copom: Faltou Pulso Firme na Decisão da Selic

Na sequência, teremos o resultado do IPCA de julho, com a expectativa de deflação em 0,65%, ratificando o processo de desinflação no país. Amanhã, o resultado do IPCA que poderá surpreender com uma deflação ainda mais acentuada, deverá apresentar queda nos núcleos de inflação assim como no indicador de difusão, atualmente em 66,6%, sustentando a taxa terminal da Selic em 13,75%.

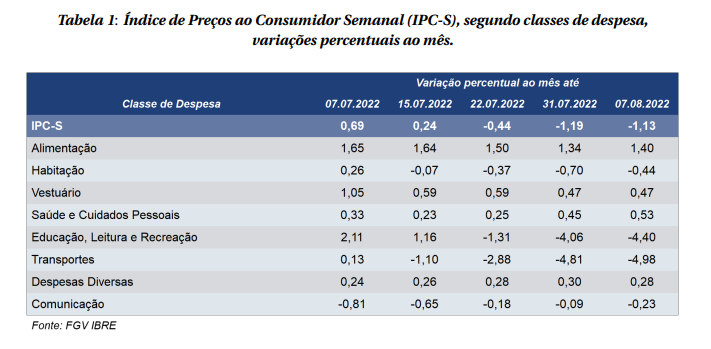

E falando em inflação, o resultado do IPC-S de hoje surpreendeu mais uma vez, porém agora na apuração da primeira quadrissemana de agosto, com deflação de 1,13%, acumulando alta de 6,02% em 12 meses. Os dados de hoje corroboram para mais uma deflação do IPCA em agosto, com o índice podendo chegar abaixo de 9% no acumulado de 12 meses, contribuindo para a expectativa de 7% do IPCA até o fim deste ano.

Saindo do Brasil e entrando no âmbito da política monetária americana, nesta semana, a divulgação do indicador de inflação ao consumidor, CPI, poderá trazer ainda mais volatilidade para as diferentes classes de investimentos, após o resultado do payroll acima das expectativas do mercado, o que pressionou as apostas para mais uma alta de 0,75 p.p. nas taxas dos Fed Funds na reunião do Fed em setembro. Para o CPI, o mercado espera uma alta de 0,2% em julho frente ao mês anterior e para o CPI-núcleo em 0,5%.

O que quero dizer com essa informação se baseia no cenário de duas semanas atrás, em que se observava apostas para alta de 0,50 p.p. nas taxas de juros americanas, justificadas pela entrada na recessão técnica da economia com dois trimestres de recuo do PIB dos EUA; contudo, o resultado do mercado de trabalho de julho mostra uma economia, pelo menos do lado da demanda, aquecida e que deverá seguir pressionando o resultado da inflação no curto prazo.

Além disso, a semana macro conta com os dados do varejo e volume de serviços para a economia brasileira, ambos de junho, em que a expectativa de recuo do primeiro pode ter sido influenciado pela inflação e os juros mais altos, dos quais afetam diretamente o poder de compra e tornam o crédito para o varejo mais caro e o segundo, os serviços, deverá continuar mostrando resiliência, com as atividades prestadas às famílias assim como àquelas ligadas à informação, comunicação e atividades financeiras, ainda mostrando crescimento.

De forma geral, os dados da semana irão nortear as expectativas para os futuros passos da política monetária, seja do Brasil, na super terça, como dos EUA. Para o PIB brasileiro, com os dados de atividade do último mês do segundo trimestre, teremos uma melhor previsão do que esperar para o crescimento econômico do país.