EUA compraram pesos argentinos e acertaram linha de swap de US$20 bi, diz Bessent

Ao longo de várias semanas, fizemos o acompanhamento das máximas e mínimas do S&P 500 usando o Princípio das Ondas de Elliott (POE). Em nossa última atualização, há duas semanas, dissemos o seguinte:

“Há dez dias, nosso foco era que, na região dos 4100 pontos, se formasse um fundo da quarta onda menor, para permitir que o índice subisse até 4260+/- para uma quinta onda menor. Na sexta-feira, o índice tocou o fundo em 4060 pontos e, desde que este seja mantido, com o rali de hoje, parece que a quarta onda menor está concluída, e a quinta onda deve estar se formando, possivelmente com alvo em 4295+/-10.”

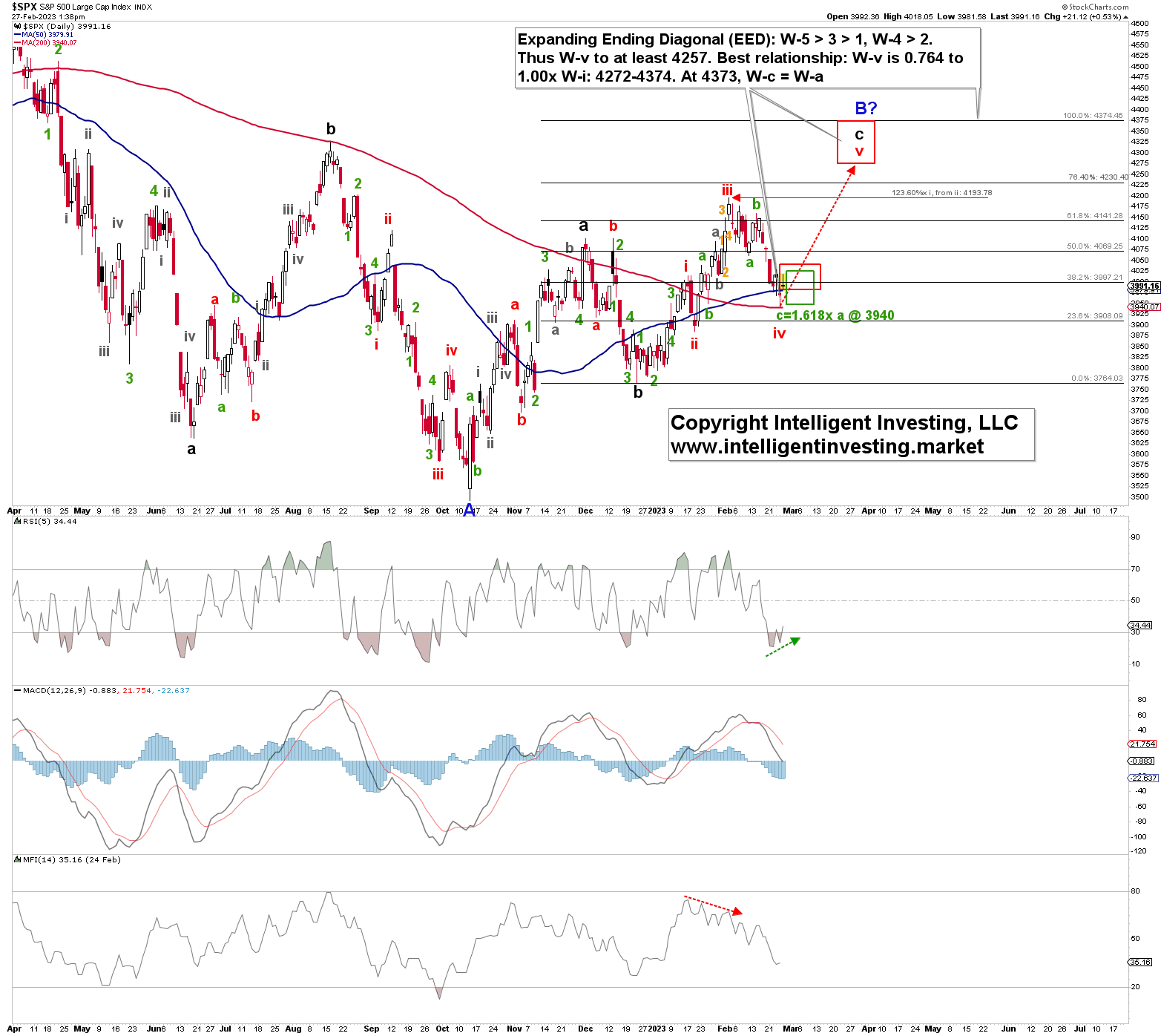

Infelizmente, a mínima em 4060 pontos, região de stop loss, não se segurou e o índice continuou em declínio até a mínima da última sexta-feira a 3943. Assim, embora se possam fazer muitas previsões corretas usando o POE, nada, na verdade, é possível prever com exatidão. Essa é a razão pela qual tudo o que podemos fazer é “projetar, monitorar e ajustar, se necessário”. Projetamos que o nível de 4060 se firmaria. Monitoramos e constatamos que isso não ocorreu, o que nos faz ajustar nossas expectativas primárias de acordo com a contagem do POE na Figura 1 abaixo. Permitam-me explicar melhor.

Figura 1.

O rali desde a mínima de dezembro não foi uma estrutura-padrão de impulso de cinco ondas, com base em Fibonacci. Pelo contrário. Assim como todos os ralis que vimos em 2022, sempre que projetávamos uma quinta onda maior, o mercado falhava e recuava. Dessa forma, ainda estamos lidando (possivelmente) com estruturas a-b-c que são muito menos confiáveis do que aquela estrutura-padrão de impulso. Com isso, temos uma quarta onda, que, neste caso, é um Superciclo IV. Além disso, um rali de onda C, desde a mínima de dezembro, geralmente se insere na mesma estrutura.

No entanto, devido à recente liquidação, que foi bastante ordenada e com sobreposições, a única forma de contar o rali como cinco ondas é uma onda C diagonal com extremidade em expansão. Mas as diagonais não são confiáveis, na medida em que não têm uma regra clara (baseada em Fibo) como a estrutura de impulso e geralmente se movem em padrões a-b-c sobrepostos. Desde que a onda 3 não seja a menor e a onda 4 não fique abaixo do início da onda 3, que é o fim da onda 2, o movimento ED pode ser bastante aleatório. No caso de EED, as regras do POE estão definidas na Figura 1 acima.

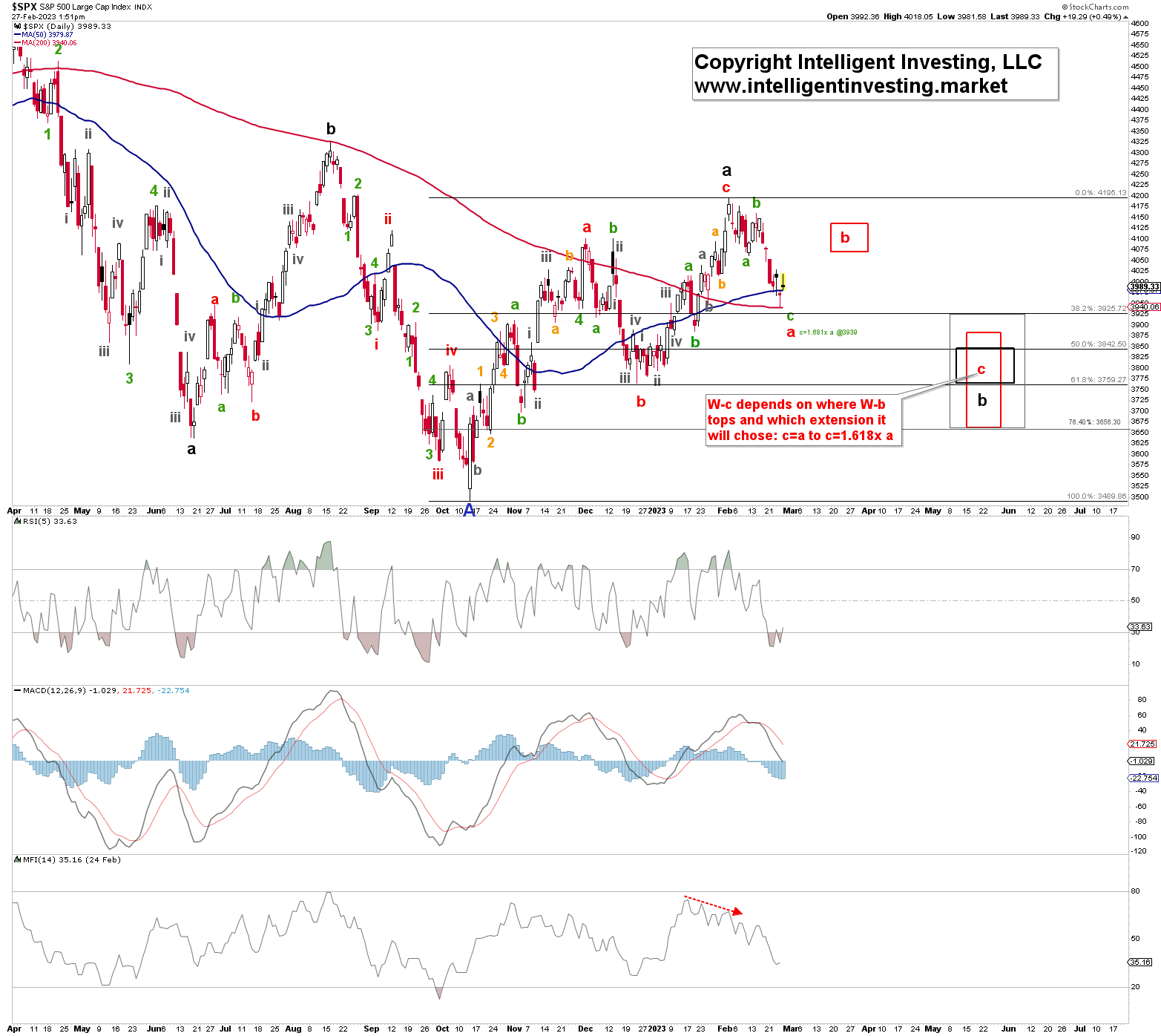

Dessa forma, infelizmente, com o movimento contínuo da semana passada na extremidade inferior do suporte, nos restam duas contagens abaixo do ideal desde as mínimas de dezembro: um EED vs. um a-b-c maior. Veja a figura 2 abaixo para um a-b-c alternado. Ambas as contagens do POE têm problemas e estão longe do ideal. Infelizmente, isso dificulta fazer projeções com um alto grau de confiabilidade em relação às nossas expectativas primárias. Isso se deve ao ambiente de alta incerteza em que estamos atuando.

Figura 2.

Por essa razão, além do que declaramos acima, precisamos continuar bastante vigilantes e ágeis. Lembre-se de que, como estamos lidando com um EED, pode ser que não vejamos um movimento de padrão de impulso para a última W-v até possivelmente 4273-4374 pontos, mas outros padrões de a-b-c. Além disso, como as diagonais são menos confiáveis do que os padrões de impulso, abrimos espaço para uma margem de manobra maior. Perdemos 3980 pontos e estão se formando divergências positivas nos indicadores dos tempos gráficos menores.

Se o índice continuar abaixo de 3940, é possível que vejamos um movimento de onda três para baixo até 3700-3800. Nesse caso, podemos esperar um forte repique, um rali contra a tendência de onda B (ver figura 2 acima), porque a correção parece estar relativamente concluída. A primeira ordem para quem deseja entrar na compra estaria acima da máxima de quinta-feira a 4028, seguida de um teste da máxima de 17 de fevereiro a 4081.

Conclusão

Os mercados financeiros apresentam cenários fáceis de projetar em alguns momentos, mas, em outros, a previsão se torna menos clara. Essa é a realidade com a qual devemos lidar, e o mercado atualmente está na fase de incerteza. No entanto, acabará voltando para o cenário de fácil projeção e, com base no POE, sabemos que o nível de 4060 precisava se firmar para que não houvesse preços mais baixos. O índice perdeu 4060 e se moveu até a extremidade inferior da sua zona de suporte.

Está se formando uma possível divergência positiva em vários indicadores e, desde que a mínima de 3943 da semana passada se mantenha, a expectativa é que haja um rali. Nossa expectativa primária é um movimento de onda três até 4272-4374, mas é possível que o índice se consolide ao redor de 4100+/-50 antes de corrigir para 3700-3800. Por enquanto, essa é a nossa alternativa e nos servirá bem assim que essa região for alcançada, permitindo levantar os stops ou realizar lucro.

É preciso, no entanto, compreender o cenário em que estamos atuando, já que os bear markets costumam apresentar muitas armadilhas. Dessa forma, não se devem segurar operações perdedoras muito tempo, operando com uma mão menor e mais rápido, posicionando stops curtos. Tudo isso facilita o operacional e evita causar estragos na carteira.