Bitcoin sobe e volta a testar resistências em semana de tensões nos EUA

-

Em destaque: IPC, ata do Fed, início da temporada de resultados do 3º tri.

-

As ações do JPMorgan Chase têm potencial de alta, com boa perspectiva de resultados positivos.

-

As ações do Citigroup enfrentarão dificuldades, devido à expectativa de resultados fracos.

-

Procurando ideias de investimento mais práticas para enfrentar a volatilidade atual do mercado? Membros do InvestingPro têm acesso a ideias exclusivas para impulsionar a carteira em qualquer cenário. Saiba mais »

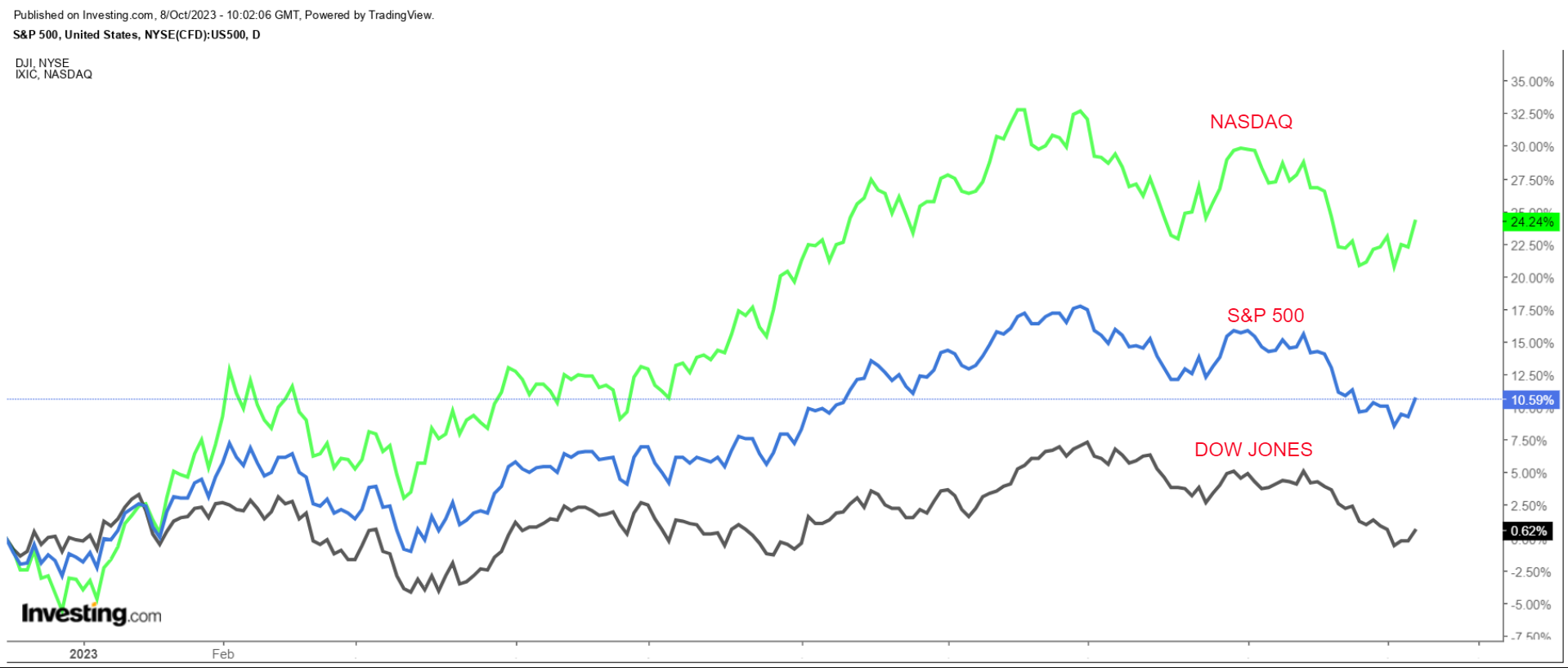

As ações dos EUA subiram na sexta-feira, com o S&P 500 e o Nasdaq registrando seus maiores ganhos percentuais diários desde o final de agosto, à medida que os investidores digeriram um relatório de empregos dos EUA que mostrou um aumento expressivo na contratação de mão de obra em setembro, enquanto o crescimento dos salários desacelerou.

Na semana passada, o índice de referência S&P 500 e o tecnológico Nasdaq Composite subiram 0,5% e 1,6%, respectivamente, interrompendo uma série de quatro semanas de perdas. Já o Dow Jones Industrial acabou ficando para trás, ao recuar 0,3%.

Esta semana promete ser movimentada, já que os investidores continuam a avaliar a perspectiva para a inflação, taxas de juros e a economia.

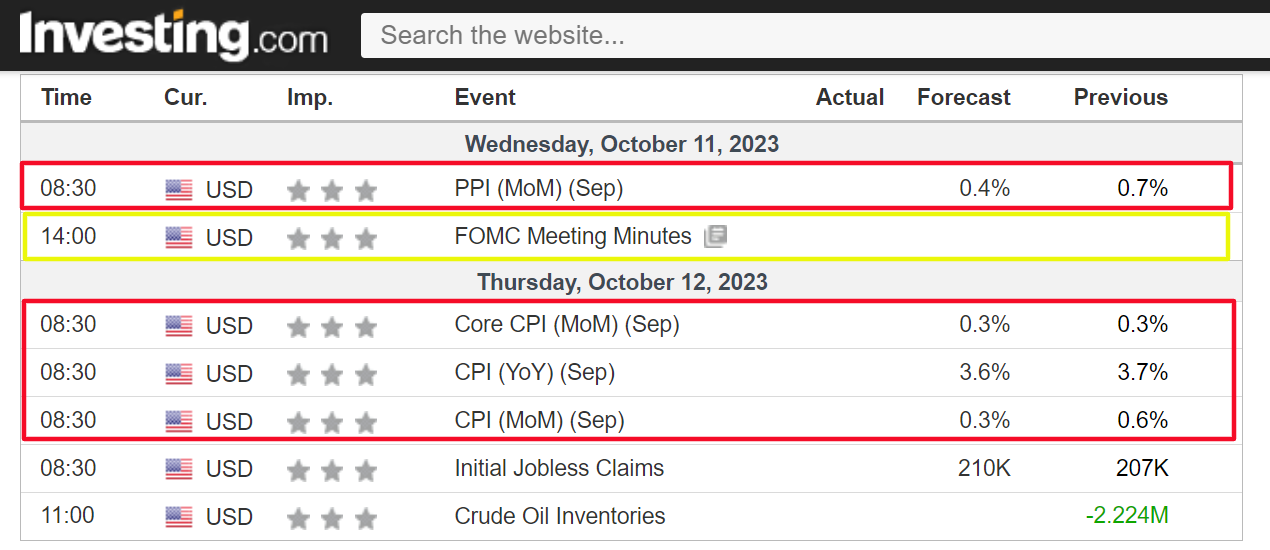

No calendário econômico, o mais importante será o relatório de inflação de preços ao consumidor dos EUA para setembro, previsto para quinta-feira, que deverá mostrar uma desaceleração do IPC anual de 3,6% para 3,7% registrado em agosto.

Os dados do IPC serão acompanhados pela divulgação das atas da última reunião do Federal Reserve em setembro, o que certamente contribuirá para o debate sobre o próximo movimento do banco central dos EUA.

Até o momento, os mercados financeiros veem uma chance de 73% de o Fed manter as taxas nos níveis atuais em sua reunião de novembro, de acordo com o Monitor de Juros do Fed do Investing.com, e uma chance de 27% de um aumento de um quarto de ponto percentual nas taxas.

Enquanto isso, a temporada de resultados começa oficialmente na sexta-feira com o JPMorgan Chase, Wells Fargo (NYSE:WFC), Citigroup, BlackRock (NYSE:BLK), Delta Air Lines (NYSE:DAL), PepsiCo (NASDAQ:PEP), UnitedHealth Group (NYSE:UNH) e Walgreens Boots Alliance (NASDAQ:WBA) todos programados para divulgar resultados trimestrais.

Independentemente da direção que o mercado tomar na próxima semana, abaixo destaco uma ação provavelmente em alta e outra que poderá enfrentar novas baixas.

Lembre-se, no entanto, de que meu prazo é apenas para a próxima semana, de segunda-feira, 9 de outubro, a sexta-feira, 13 de outubro.

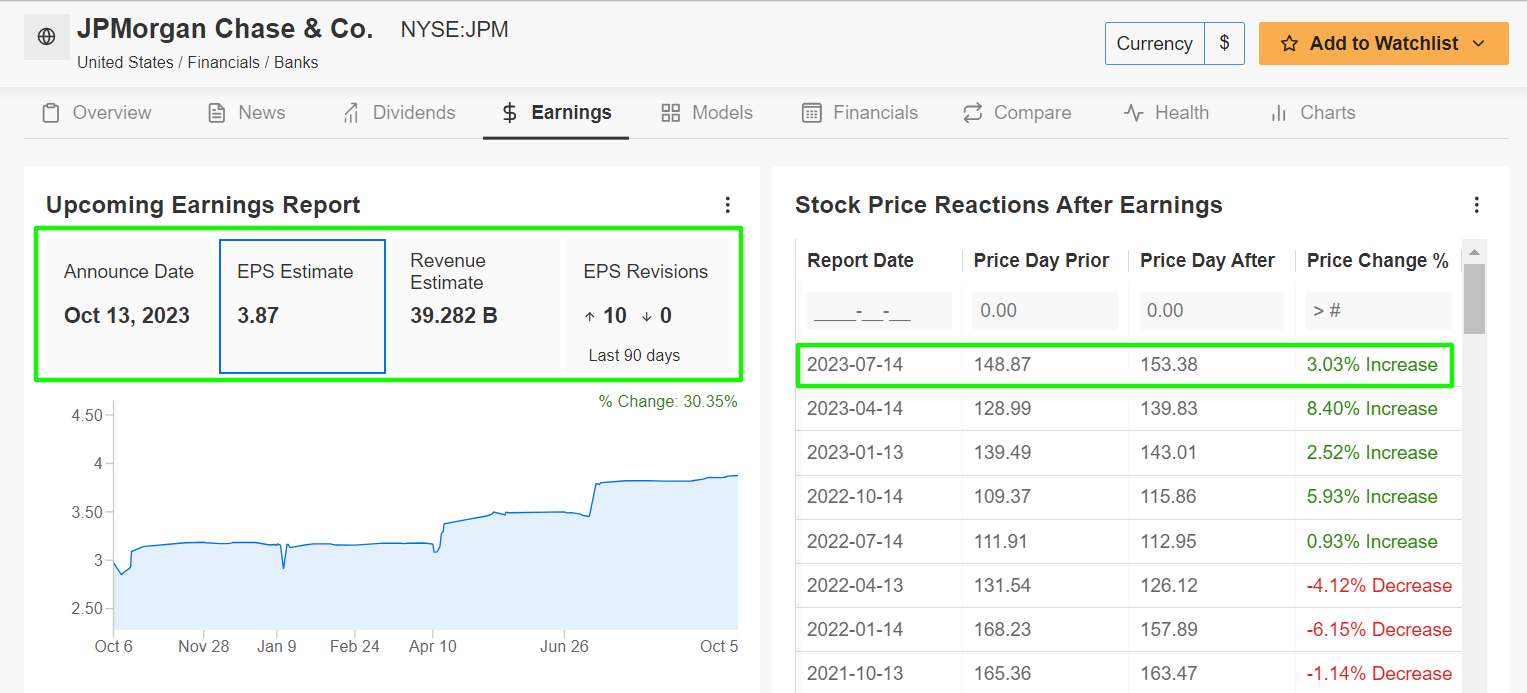

Ação para ficar de olho: JPMorgan Chase

Acredito que as ações do JPMorgan Chase (NYSE:JPM) se valorizarão na próxima semana, pois os resultados do terceiro trimestre da gigante de serviços financeiros superarão as expectativas, em minha opinião, graças ao desempenho forte em seus principais segmentos de negócios.

O JPMorgan deve divulgar seus resultados financeiros mais recentes antes da abertura do mercado na sexta-feira, 13 de outubro, com analistas e investidores cada vez mais otimistas sobre as perspectivas da potência bancária.

As estimativas de lucro foram revisadas para cima 10 vezes nos últimos 90 dias, de acordo com uma pesquisa do InvestingPro, em comparação com nenhuma revisão para baixo.

As expectativas de consenso apontam para um lucro por ação de US$ 3,87, um aumento de 24% em relação ao ano anterior. Enquanto isso, a receita deve aumentar 20% em relação ao ano passado, para US$ 39,3 bilhões, refletindo um crescimento forte em sua divisão de banco de varejo.

Espero que o JPMorgan Chase (NYSE:JPM) supere as expectativas de resultados no terceiro trimestre, impulsionado por um forte desempenho em seus negócios de negociação e banco de investimento. A receita de negociação de renda fixa, a receita de negociação de ações e a receita de banco de investimento devem superar as estimativas, aproveitando as oportunidades criadas pelas taxas de juros mais altas, pela volatilidade do mercado e pelo aumento das ofertas públicas iniciais (IPOs).

O mercado de opções indica que as ações do JPM podem ter uma grande variação após o anúncio dos resultados, com um movimento implícito de cerca de 5% para cima ou para baixo. As ações subiram 3% após o balanço anterior em julho.

O JPM tem se destacado no setor financeiro, batendo as projeções de Wall Street tanto na receita quanto no lucro líquido nos últimos quatro trimestres, mostrando a resiliência de seus negócios e a eficiência de sua gestão.

As ações do JPM encerraram o pregão de sexta-feira a US$ 145,10, após atingirem o menor nível em mais de três meses de US$ 140,83 no dia anterior. O banco tem um valor de mercado de cerca de US$ 422 bilhões, sendo o banco mais valioso do mundo.

No ano, as ações do JPM acumulam alta de +8,2%, superando com folga os concorrentes do setor, como o Bank of America (NYSE:BAC) (-21,3%), Wells Fargo (-3,9%), Morgan Stanley (NYSE:MS) (-5,5%), Goldman Sachs (NYSE:GS) (-9%) e Citigroup (-10,3%).

Além disso, o JPM ainda está barato de acordo com os modelos quantitativos do InvestingPro e poderia subir cerca de 6% em relação ao fechamento de sexta-feira até sua meta de ‘Valor Justo’ de aproximadamente US$ 153.

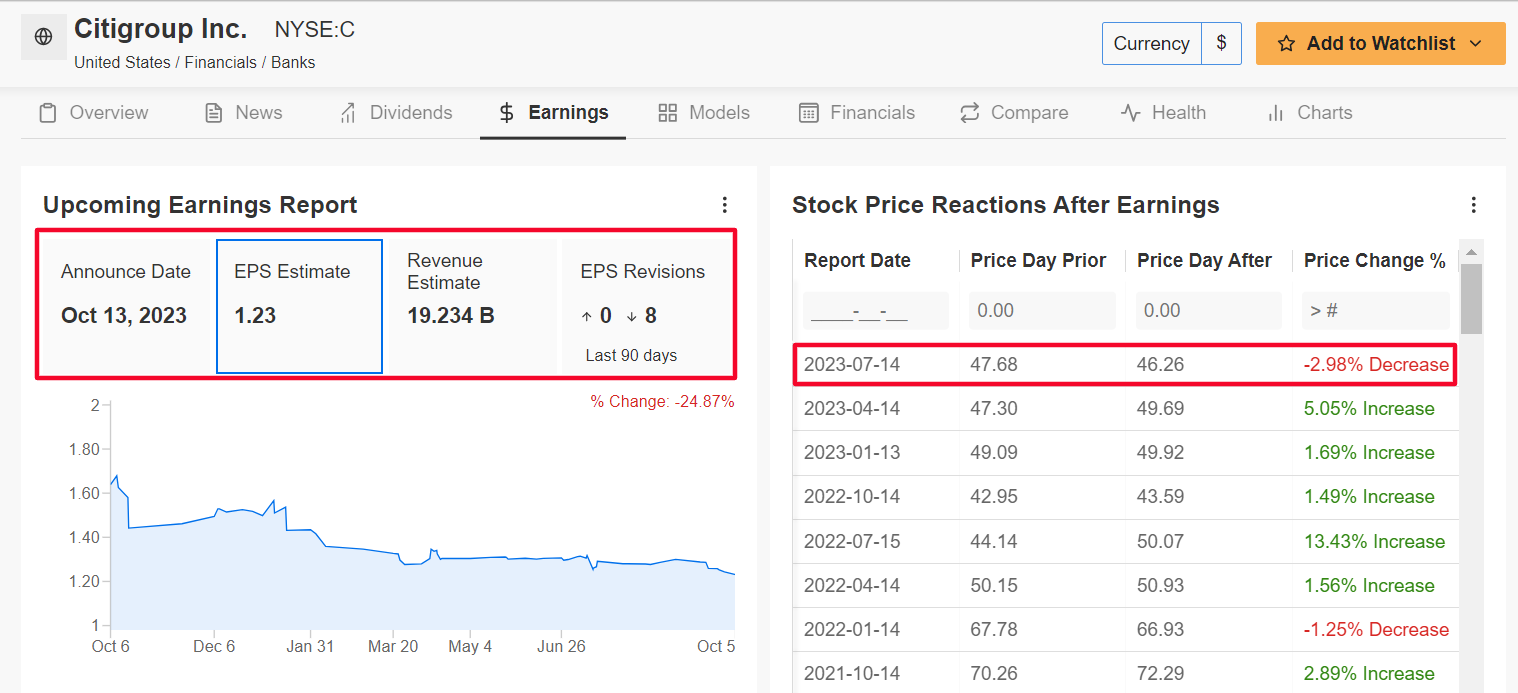

Ação para ficar de fora: Citigroup

No outro extremo do setor financeiro, espero que as ações do Citigroup (NYSE:C) tenham um desempenho ruim na semana, pois o balanço do terceiro trimestre do banco deve mostrar uma queda expressiva no lucro por causa das condições econômicas adversas.

O Citigroup divulgará seus resultados financeiros na sexta-feira, 13 de outubro, às 8:00 AM EST, antes da abertura do mercado. O banco deve apresentar uma piora em sua unidade de bancos de varejo.

As opções sugerem uma variação de cerca de 6% nas ações do C após o anúncio. As ações caíram 3% após o último relatório em meados de julho.

Há vários desafios que o Citigroup enfrenta no cenário atual. Uma pesquisa do InvestingPro sobre as revisões de resultados dos analistas mostra um aumento do pessimismo antes do balanço. Os analistas reduziram suas estimativas de lucro por ação (LPA) oito vezes nos últimos 90 dias, sem nenhuma revisão para cima.

Wall Street espera que o banco tenha um lucro de US$ 1,23 por ação, uma redução de 24,5% em relação aos US$ 1,63 no mesmo período do ano passado.

As expectativas de receita também são desanimadoras. A receita deve crescer apenas 3,9% ano a ano para US$ 19,23 bilhões por causa da retração em sua unidade de bancos de varejo.

Além dos números de receita e lucro, os comentários da CEO, Jane Fraser, devem dar mais orientação sobre as perspectivas do banco para o resto do ano. O banco enfrenta riscos macroeconômicos e incertezas sobre a estabilidade dos depósitos.

As ações do C fecharam a sessão de sexta-feira a US$ 40,57. As ações atingiram uma mínima de 52 semanas de US$ 39,14 na quarta-feira, o menor nível desde maio de 2020. O Citigroup tem um valor de mercado de US$ 78 bilhões, sendo o quarto maior banco dos Estados Unidos, atrás do JPMorgan Chase, Bank of America e Wells Fargo.

A instituição é a pior entre os grandes bancos este ano, com uma queda de 10,3% em 2023, devido às dúvidas sobre a situação do setor financeiro após a crise dos bancos regionais.

O Citigroup tem uma pontuação de ‘Saúde Financeira’ baixa de 1,98/5,00 no InvestingPro, que avalia a rentabilidade, o crescimento e o fluxo de caixa livre das empresas.

***

Aviso: no momento da escrita, estou apostando na queda do S&P 500, do Nasdaq 100 e do Russell 2000 por meio dos ETFs ProShares Short S&P 500 (SH), ProShares Short QQQ (PSQ) e ProShares Short Russell 2000 (RWM). Além disso, estou apostando na alta do setor de energia e saúde por meio dos ETFs Energy Select Sector SPDR (NYSE: XLE) e Health Care Select Sector SPDR (NYSE: XLV). Eu ajusto regularmente a minha carteira de ações individuais e ETFs com base na análise de risco do ambiente macroeconômico e das finanças das empresas. As opiniões expressas neste artigo são apenas minhas e não devem ser tomadas como recomendação de investimento.