Lula diz que espera encontrar com Trump e que enviou carta convidando para COP30

O anúncio do retorno de Nelson Kaufman à Vivara (BVMF:VIVA3) após 13 anos fez a ação despencar na Bolsa de Valores. Com mais de 20% de queda nos últimos dias, o retorno do fundador -- inicialmente como CEO da maior rede de joalherias do Brasil, mas depois confirmado como Presidente do Conselho -- se somou a resultados decepcionantes no balanço de 2023, divulgado no último dia 20.

Kaufman ainda aumentou sua participação na companhia, assumindo agora mais de 26% das ações ordinárias de VIVA3. Empresas lideradas pelo fundador tendem a desempenhar bem no mercado financeiro, principalmente por conta da identificação, da mentalidade de inovação e do maior skin in the game.

A carteira de empresas dos EUA lideradas pelo fundador do InvestingPro, por exemplo, superou o S&P 500 por mais de 40% no último ano. No caso da Vivara, o mercado brasileiro ficou desconfiado e forçou uma mudança de rumos, com a indicação de Otávio Lyra, então CFO, para o cargo de CEO, com Kaufman liderando o Conselho. Além da distância de mais de uma década desde a última vez em que Kaufman comandou a empresa, ainda há o balanço negativo recente para piorar a situação: o lucro líquido no 4T23 caiu 8,6% em relação ao mesmo período de 2022 e a margem bruta também diminuiu (embora ainda seja boa, na casa de 70%).

LEIA MAIS: Vivara (VIVA3) amarga 10% de queda após balanço - pode cair mais?

Usando as ferramentas avançadas do InvestingPro, analisamos a situação atual da Vivara para identificar se a queda recente da ação representa mesmo uma oportunidade… Ou não!

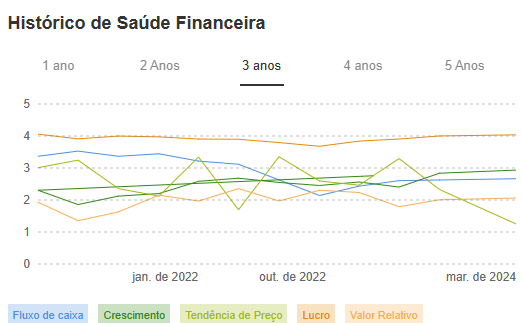

Saúde Financeira: Na média

A nota geral de Saúde Financeira da Vivara está próxima da média empresas brasileiras, embora um pouco abaixo: 2,59 (classificação C).

Dentro os cinco critérios de Saúde Financeira do InvestingPro, o melhor para a empresa é o de Lucratividade, o que certamente é sinal positivo. Com nota 4,04 (A), a empresa tem histórico recente de lucros e previsão de que assim continue. O Retorno Sobre Capital Investido (ROIC) médio dos últimos 5 anos é de 20,0%, dentro dos 97% melhores entre empresas do setor de Consumo Não-Essencial. A Margem Bruta de 69,6% no último ano também está entre as 96% melhores, assim como o Retorno Sobre Patrimônio Líquido (ROE) médio dos últimos 5 anos de 38,7%.

Naturalmente, a categoria de Tendência de Preço é a pior, com nota 1,25 (D), por conta das quedas da cotação de 25,9% no último mês e 19,8% na última semana, por exemplo. Os critérios de Fluxo de Caixa (2,66), Crescimento (2,93) e Valor Relativo (2,07) estão todos com classificação C.

Preço-Justo: Descontada

Já a ferramenta de preço-justo do InvestingPro indica que a ação VIVA3 está, sim, descontada. De acordo com os 15 modelos de valuation utilizados, o preço atual de R$ 25,08 ainda tem um potencial de valorização de 15,7% e pode chegar até R$ 29,02 em média nos próximos 12 meses.

O Modelo de Desconto de Dividendos com Múltiplos Estágios é o mais otimista: classifica o valor correto do papel em R$ 45,71. Já o modelo de Earnings Power Value (Valor do Poder de Ganhos) é o mais pessimista, com preço-justo de R$ 15,42. Todos os outros 13 modelos se encontram dentro da faixa de R$ 27,00 a R$ 33,00. Já os analistas também se mostram otimistas com a Vivara, estipulando preço-alvo de R$ 39,14. O maior preço já alcançado pela ação foi de R$35,78.

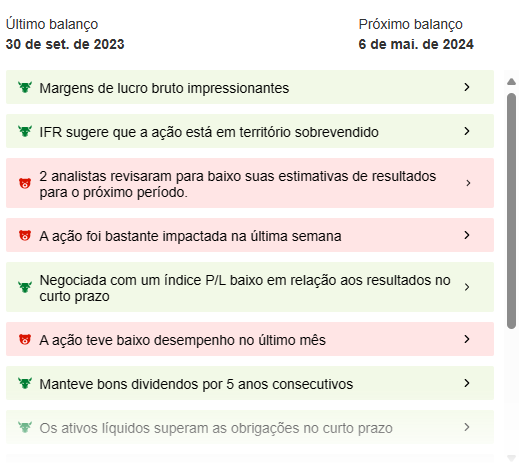

ProTips: Mais prós do que contras

Para finalizar nossa avaliação da Vivara utilizando o InvestingPro, as ProTips permitem entender o panorama geral da empresa de forma prática na página inicial da ação. Os fatos rápidos apresentados são de fácil compreensão: em verde e com o símbolo do touro (bull) estão os positivos; em vermelho e com o urso (bear), os negativos; e em cinza, os neutros.

É possível clicar em cada item para entender melhor o que ele quer dizer. Vamos aos destaques positivos, que dão conotação bullish para a empresa. Margem bruta alta indica que a empresa é eficiente e sobra uma fatia maior da receita para cobrir despesas operacionais e gerar lucro. O Índice RSI em território de venda excessiva é mais um sinal de que a ação está descontada. O P/L segue baixo mesmo com lucro crescendo. A Vivara também possui recursos (ativos líquidos) suficientes para cobrir suas obrigações de curto prazo (dívidas). Fora que os lucros recentes devem continuar no ano, segundo analistas, além da empresa ser pagadora frequente de dividendos.

Entre os pontos negativos, a queda da cotação aparece bastante, como de se esperar – em 3 meses, no último mês e na semana. Há também o aviso de que dois analistas revisaram a projeção de lucros para baixo no próximo quarto. E como único sinal neutro, a dívida moderada: é uma estratégia balanceada, com alguma alavancagem que pode ser um complicador futuro, mas ainda de forma equilibrada.

E você, o que acha da Vivara?

OBS: Dados coletados na sexta-feira, 22 de março de 2024

Encontre dados avançados sobre a Vivara e outras ações do mundo inteiro com o InvestingPro. Para um desconto especial, use o cupom INVESTIR para as assinaturas anuais e de 2 anos do Pro e Pro+