Bitcoin sobe e volta a testar resistências em semana de tensões nos EUA

Introdução e contexto de mercado

A Vitesse Energy (Nova York:VTS) divulgou recentemente sua apresentação para investidores de agosto de 2025, destacando o portfólio de ativos da empresa focado no Bakken e sua estratégia de dividendos de alto rendimento. A apresentação ocorre em um contexto de desempenho financeiro misto, com a empresa tendo ficado abaixo das expectativas de lucros no 1º tri de 2025, apesar de superar as previsões de receita.

Atualmente negociada a US$ 23,14 (em 1º de agosto de 2025), a Vitesse se posiciona como uma empresa de energia focada em dividendos com exposição significativa ao campo petrolífero de Bakken, na Dakota do Norte. A ação se recuperou de sua mínima de 52 semanas de US$ 18,90, mas permanece abaixo de sua máxima de US$ 28,41, refletindo as preocupações contínuas dos investidores após o resultado do 1º tri, quando o LPA foi de US$ 0,08 contra um esperado de US$ 0,46.

Resumo executivo

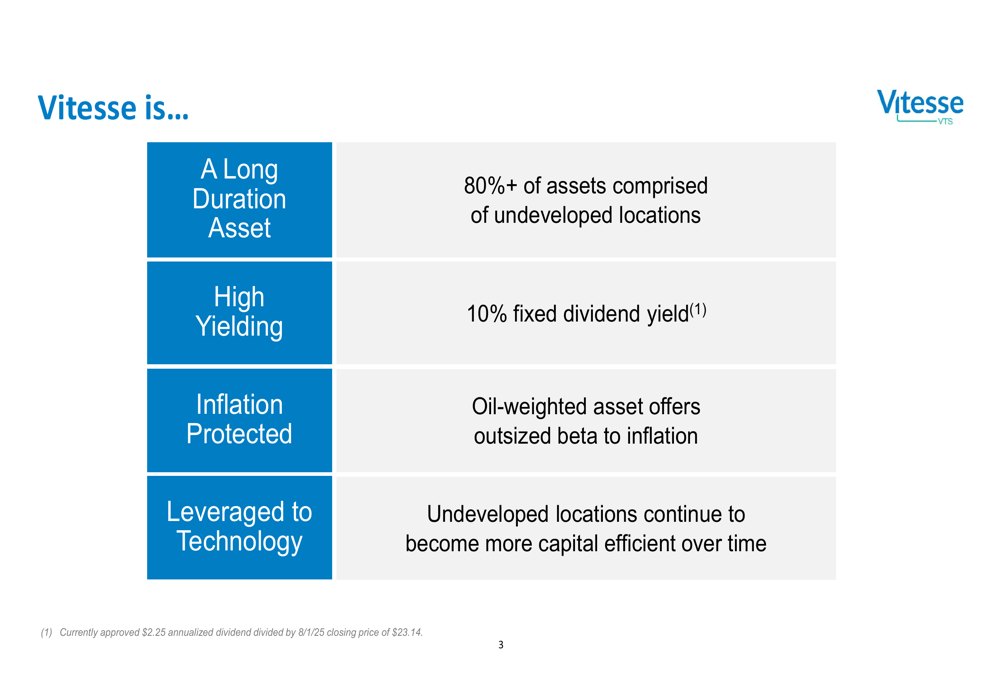

A apresentação da Vitesse enfatiza quatro atributos-chave de investimento: ativos de longa duração, alto rendimento de dividendos, proteção contra inflação e alavancagem tecnológica. A empresa destaca que mais de 80% de seus ativos consistem em locais não desenvolvidos, proporcionando um longo caminho para desenvolvimento futuro.

Como mostrado no slide de destaques a seguir, a empresa está se posicionando principalmente como um veículo de rendimento para investidores:

O rendimento fixo de dividendos de 10% (baseado no dividendo anualizado de US$ 2,25 e no preço de fechamento de 1º de agosto de 2025) forma a pedra angular do apelo da Vitesse aos investidores. Este rendimento é ligeiramente inferior aos 10,5% mencionados no relatório de ganhos do 1º tri, refletindo a modesta recuperação no preço das ações desde aquele anúncio.

Iniciativas estratégicas

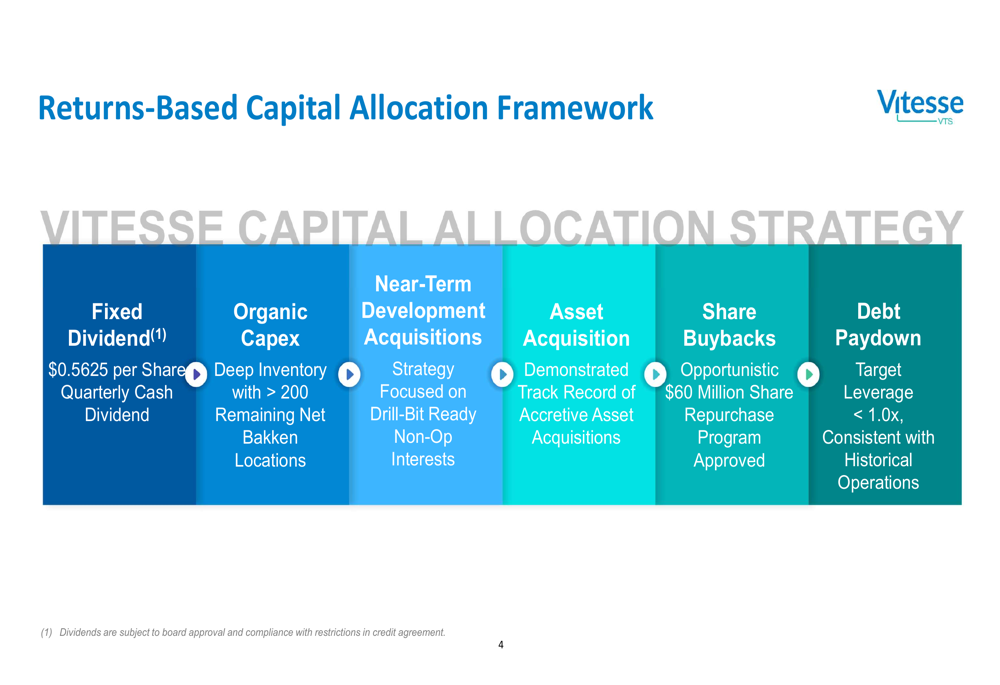

A estratégia de alocação de capital da Vitesse prioriza seu dividendo enquanto equilibra oportunidades de crescimento e disciplina financeira. A empresa estabeleceu uma hierarquia clara para a implantação de capital, começando com seu dividendo trimestral fixo de US$ 0,5625 por ação.

A seguinte estrutura de alocação de capital ilustra as prioridades da empresa:

Além dos dividendos, a Vitesse concentra-se em despesas de capital orgânico para desenvolver seu inventário de mais de 200 locais líquidos restantes no Bakken. A empresa também aprovou um programa de recompra de ações de US$ 60 milhões e visa uma taxa de alavancagem conservadora abaixo de 1,0x, consistente com suas operações históricas.

Notavelmente, no relatório de ganhos do 1º tri de 2025, a Vitesse anunciou uma redução de 32% em sua orientação de CapEx para 2025 para uma faixa de US$ 80-110 milhões, sugerindo uma abordagem mais cautelosa para o desenvolvimento do que poderia ser indicado pela mensagem orientada ao crescimento da apresentação.

Análise financeira detalhada

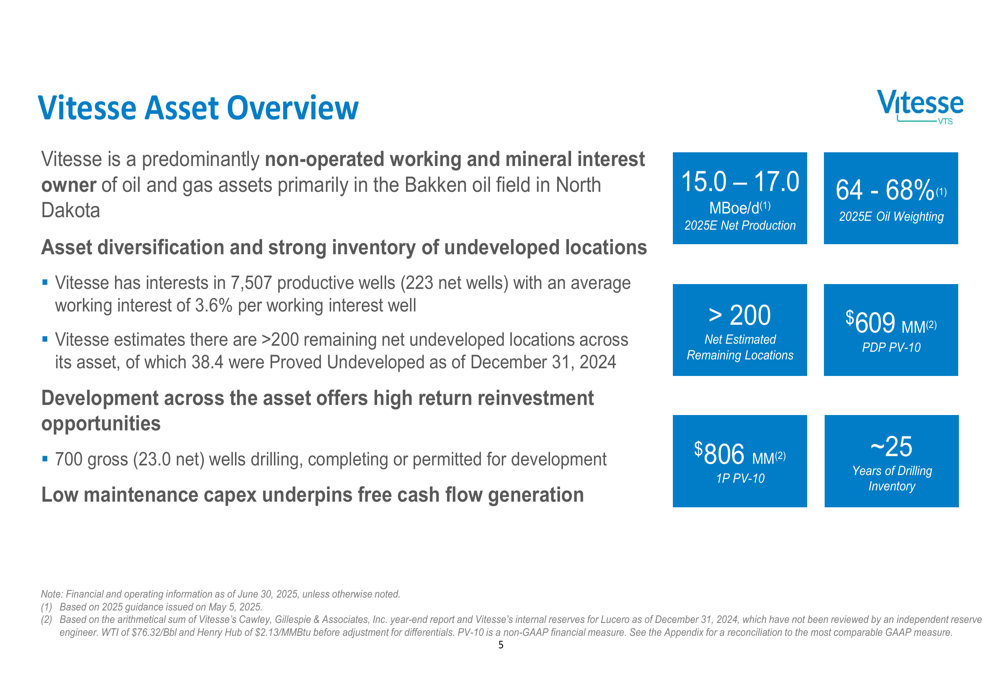

A base de ativos da Vitesse consiste principalmente em interesses de trabalho não operados e interesses minerais no campo petrolífero de Bakken. A empresa tem interesses em 7.507 poços produtivos (223 poços líquidos) e estima mais de 200 locais líquidos não desenvolvidos restantes, representando aproximadamente 25 anos de inventário de perfuração.

A seguinte visão geral de ativos destaca métricas operacionais e financeiras chave:

A empresa projeta uma produção líquida para 2025 de 15,0-17,0 MBoe/d, com petróleo compreendendo 64-68% da produção total. Essas projeções estão alinhadas com a orientação mantida no relatório de ganhos do 1º tri, apesar da redução do CapEx.

O valor PV-10 PDP (Produção Provada Desenvolvida) da Vitesse é de US$ 609 milhões, enquanto seu valor PV-10 1P (Provado) atinge US$ 806 milhões. Essas avaliações fornecem cobertura significativa para a capitalização de mercado da empresa de aproximadamente US$ 824 milhões.

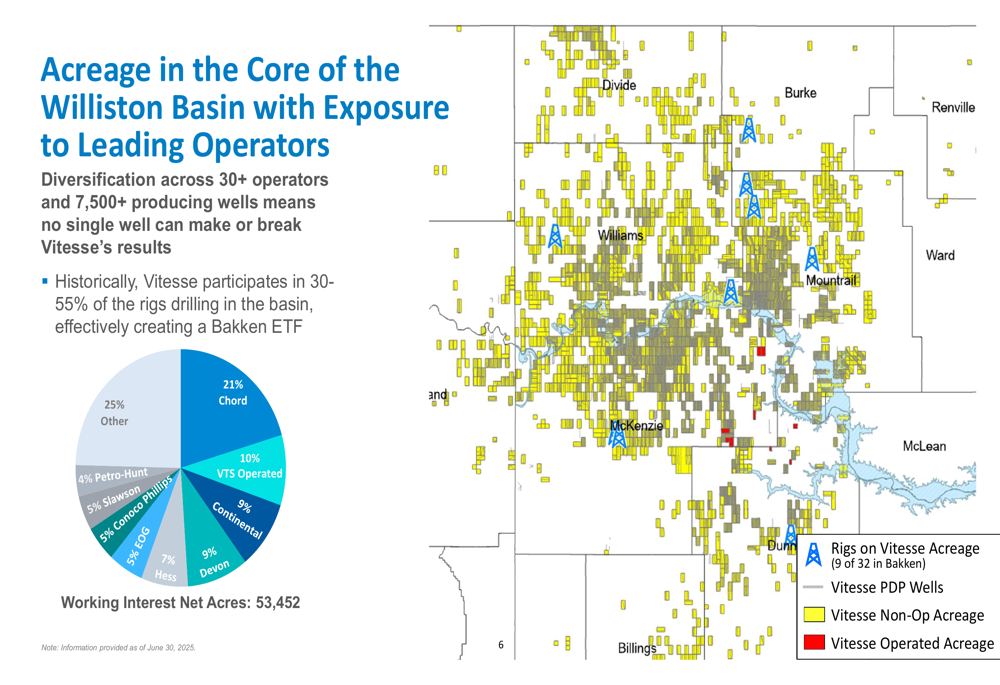

A área principal da empresa está estrategicamente posicionada na Bacia de Williston, com exposição a mais de 30 operadores:

Essa diversificação entre operadores reduz o risco de operador único, com a Chord representando a maior exposição em 21%, seguida pelos ativos operados pela Vitesse em 10% e Devon em 9%.

Vantagens competitivas

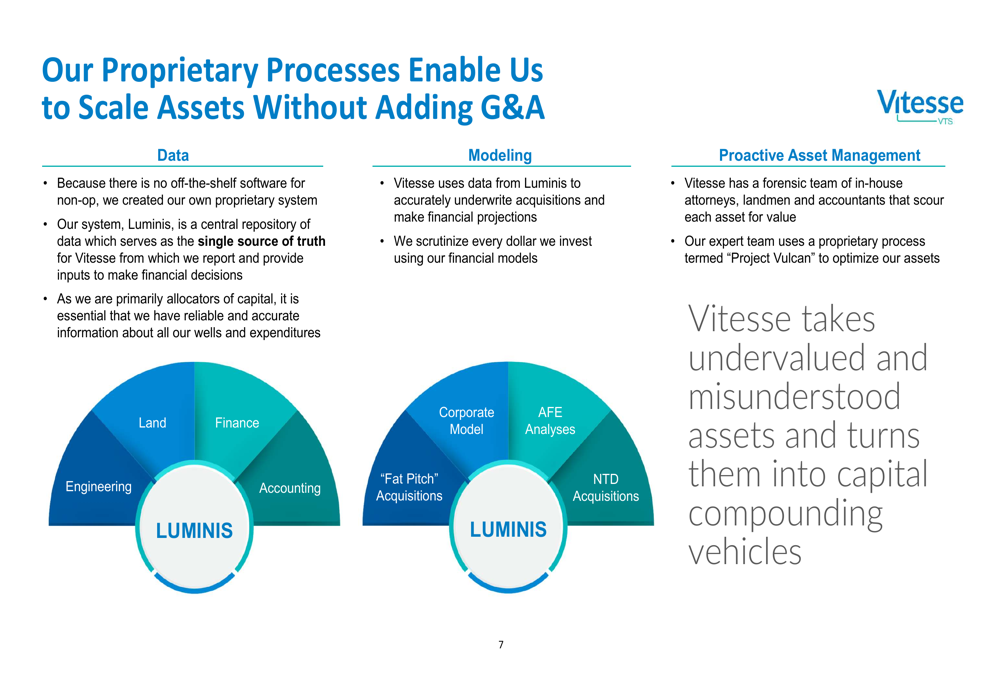

A Vitesse enfatiza seus processos proprietários como um diferencial chave, permitindo que a empresa escale ativos eficientemente sem adicionar despesas gerais e administrativas significativas.

O diagrama a seguir ilustra a abordagem integrada da Vitesse para gerenciamento de dados e otimização de ativos:

A empresa desenvolveu um sistema proprietário chamado "Luminis" que serve como repositório central de dados, abordando a falta de soluções de software prontas para ativos não operados. Este sistema suporta modelagem financeira precisa e gerenciamento de ativos através de um processo denominado "Projeto Vulcan".

Caso de investimento

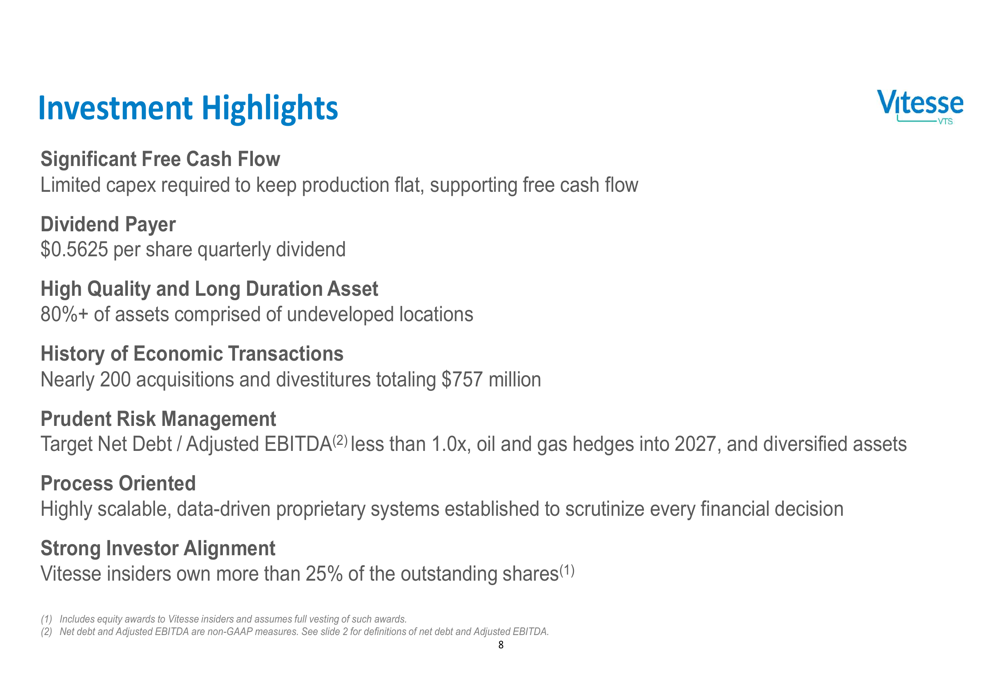

A Vitesse resume sua tese de investimento com sete pontos-chave que enfatizam a geração de fluxo de caixa livre, pagamentos de dividendos e gerenciamento prudente de riscos:

Notavelmente, os insiders possuem mais de 25% das ações em circulação, sugerindo forte alinhamento com os interesses dos acionistas. Essa propriedade interna pode fornecer alguma segurança aos investidores preocupados com o recente resultado abaixo do esperado.

Declarações prospectivas

Apesar do tom otimista da apresentação, a Vitesse enfrenta vários desafios que merecem atenção dos investidores. O significativo resultado abaixo do esperado no 1º tri de 2025 (LPA de US$ 0,08 versus US$ 0,46 esperado) levanta questões sobre a capacidade da empresa de cumprir consistentemente as expectativas financeiras, mesmo com a receita excedendo as previsões em US$ 66,17 milhões.

A redução na orientação de CapEx em 32% para 2025 sugere possíveis restrições ao crescimento ou uma perspectiva mais conservadora do que a anteriormente prevista. No entanto, essa redução nos gastos de capital poderia apoiar o fluxo de caixa livre e a sustentabilidade dos dividendos no curto prazo.

O CEO Bob Garrity enfatizou na teleconferência de resultados do 1º tri que "Nosso produto é nosso dividendo", reforçando o compromisso da empresa em manter seu pagamento apesar dos desafios operacionais. Com um rendimento atual de aproximadamente 10%, a Vitesse oferece um dos maiores rendimentos de dividendos no setor de energia, embora a sustentabilidade dependerá da estabilidade dos preços das commodities e da execução operacional.

À medida que a Vitesse navega pelo volátil mercado de energia, os investidores devem monitorar de perto o desempenho da produção, a eficiência do capital e a capacidade da empresa de manter seu dividendo enquanto gerencia as metas de alavancagem abaixo de 1,0x. A base de ativos de longa duração da empresa fornece uma base sólida, mas a execução será fundamental para cumprir as promessas delineadas nesta apresentação de agosto de 2025.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: