Nova aposta de Buffett dispara dois dígitos; como antecipar esse movimentos?

Introdução e contexto de mercado

A McCormick & Company (Nova York:MKC) apresentou seus resultados do segundo trimestre de 2025 em 26 de junho, mostrando crescimento contínuo em volume e navegação bem-sucedida pelos desafios tarifários. As ações da fabricante de temperos e aromas subiram 4,24% na pré-abertura do mercado para US$ 76,76, uma reversão significativa da queda de 1,43% após os resultados do 1º tri.

O desempenho da empresa no 2º tri demonstra resiliência em um ambiente econômico desafiador, com força particular no segmento de Consumo compensando a fraqueza em seu negócio de Soluções de Sabor. Os resultados deste trimestre seguem um 1º tri em que a empresa não atingiu as expectativas de lucros, com um LPA de US$ 0,60 contra US$ 0,64 previstos.

Destaques do desempenho trimestral

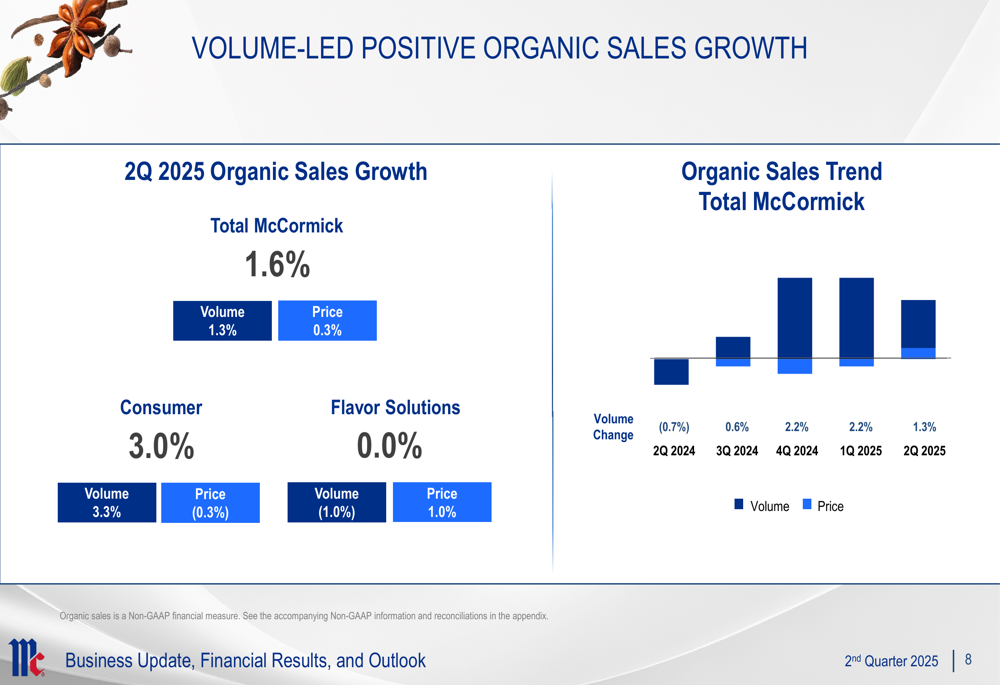

A McCormick reportou um crescimento total de vendas orgânicas de 1,6% para o 2º tri de 2025, impulsionado principalmente pelo crescimento de volume de 1,3% com uma modesta contribuição de preço de 0,3%. Este desempenho reflete a execução contínua das estratégias de crescimento da empresa em todas as regiões.

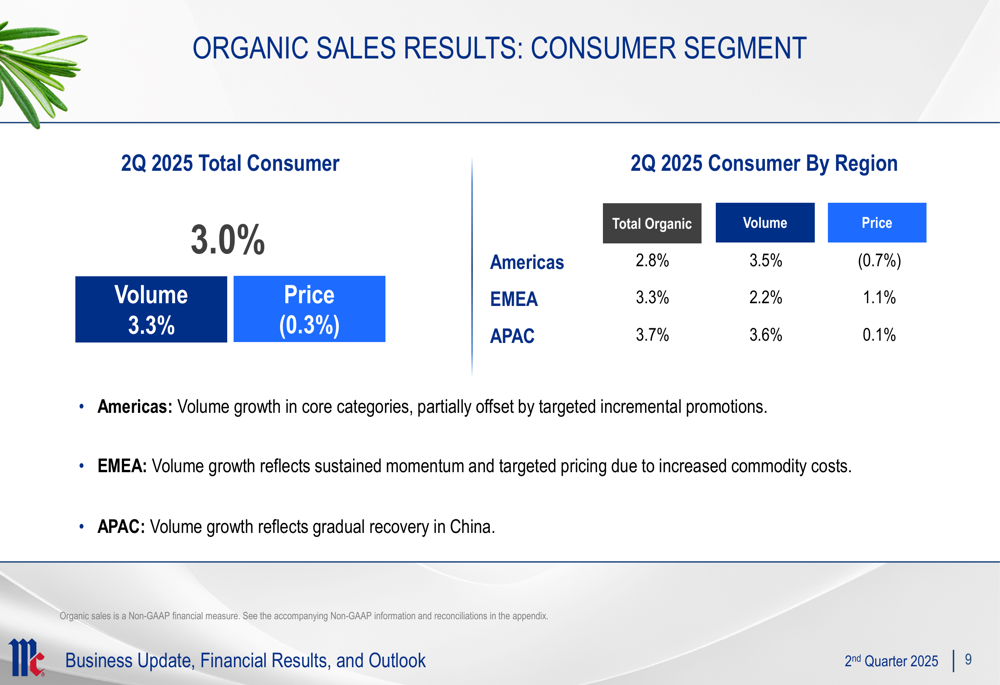

O segmento de Consumo foi o destaque com crescimento orgânico de 3,0%, impulsionado por um forte crescimento de volume de 3,3% que foi parcialmente compensado por uma redução de preço de 0,3%. Todas as regiões contribuíram positivamente para o crescimento do segmento de Consumo, com APAC liderando com 3,7%, seguido por EMEA com 3,3% e Américas com 2,8%.

Como mostrado no seguinte gráfico de crescimento de vendas orgânicas por segmento:

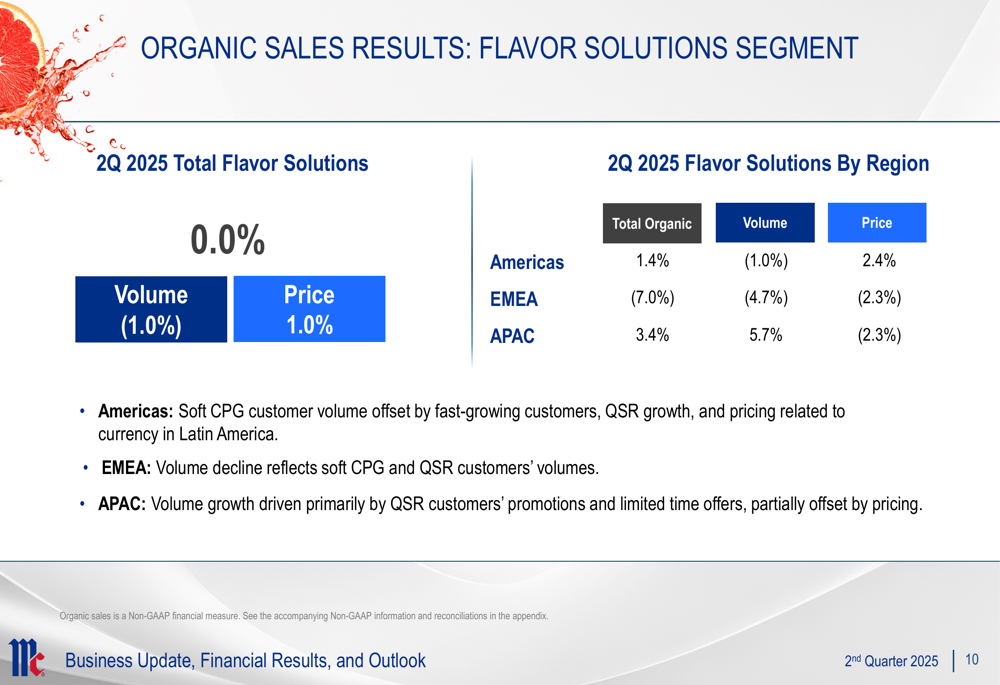

O segmento de Soluções de Sabor enfrentou mais desafios, reportando vendas orgânicas estáveis (0,0%), já que um aumento de preço de 1,0% foi compensado por uma queda de volume de 1,0%. O desempenho regional variou significativamente, com APAC crescendo 3,4%, Américas subindo 1,4%, enquanto EMEA declinou 7,0%.

O desempenho regional da empresa no segmento de Consumo é ilustrado nesta análise:

Enquanto isso, Soluções de Sabor mostrou resultados mais mistos entre as regiões:

Análise financeira detalhada

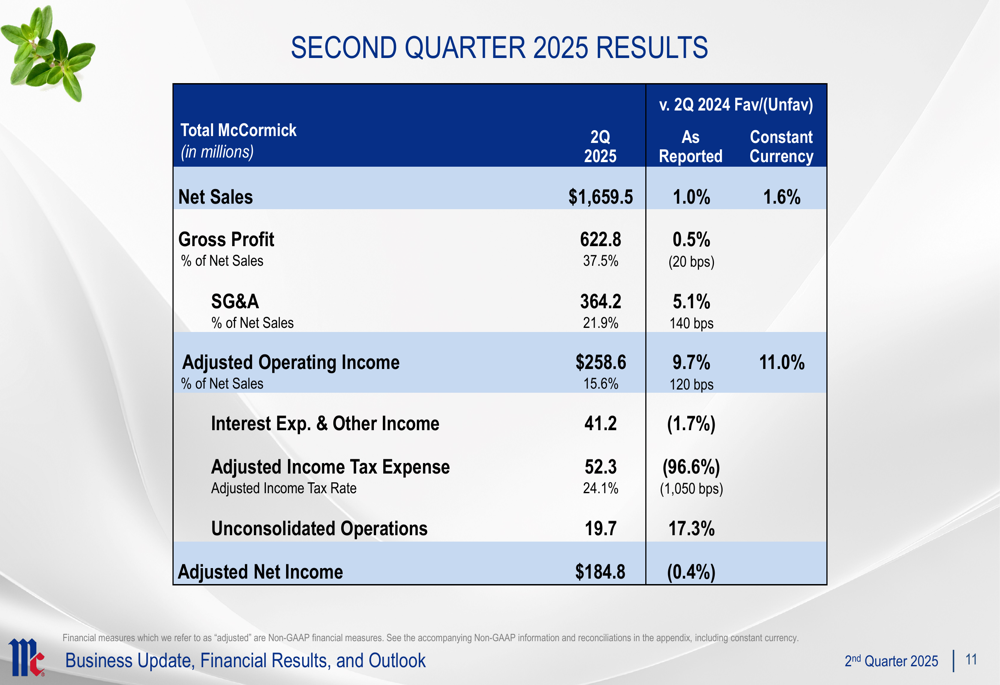

A McCormick reportou vendas líquidas de US$ 1.659,5 milhões no 2º tri, um aumento de 1,0% conforme reportado e 1,6% em moeda constante. O lucro operacional ajustado alcançou US$ 258,6 milhões, representando 15,6% das vendas líquidas e aumentando 9,7% conforme reportado (11,0% em moeda constante). Este crescimento do lucro operacional superou significativamente o crescimento das vendas, indicando melhoria na eficiência operacional.

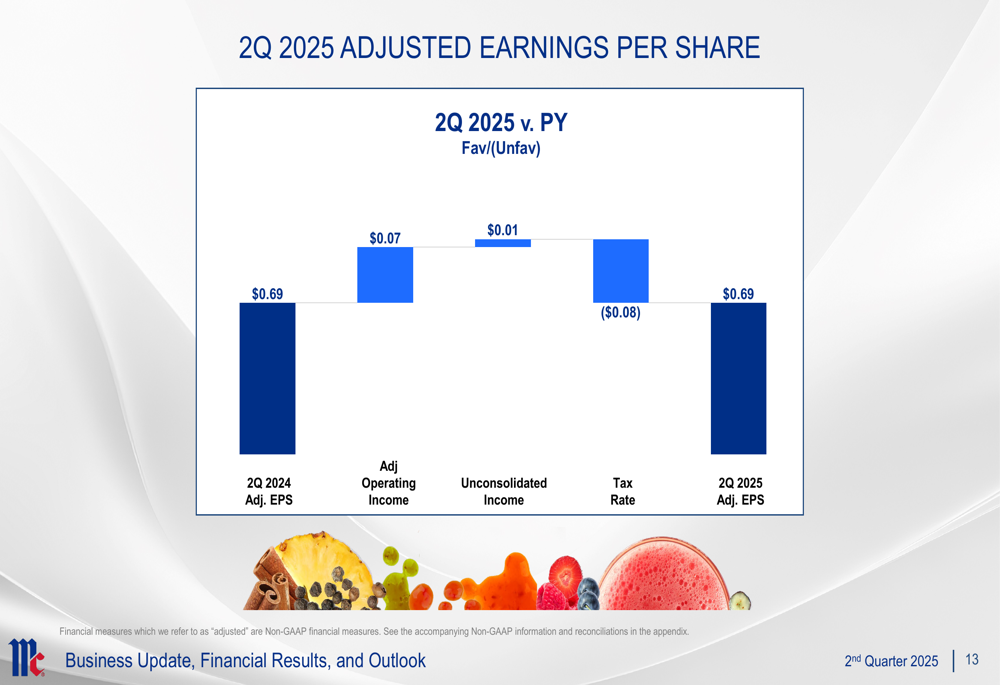

Apesar do forte desempenho operacional, o lucro líquido ajustado diminuiu ligeiramente em 0,4% para US$ 184,8 milhões, principalmente devido a uma maior taxa de imposto de renda ajustada de 24,1%. O lucro por ação ajustado permaneceu estável em US$ 0,69 em comparação com o 2º tri de 2024.

O resumo financeiro abrangente é apresentado nesta tabela:

Analisando o desempenho por segmento, o Consumidor entregou um lucro operacional ajustado de US$ 163,6 milhões (17,6% das vendas líquidas), um aumento de 9,6%, enquanto Soluções de Sabor contribuiu com US$ 95,0 milhões (13,0% das vendas líquidas), um aumento de 9,8%. Ambos os segmentos mostraram melhoria significativa de margem apesar do desempenho variado de vendas.

O seguinte gráfico ilustra os componentes que afetaram o LPA ajustado do trimestre:

Iniciativas estratégicas

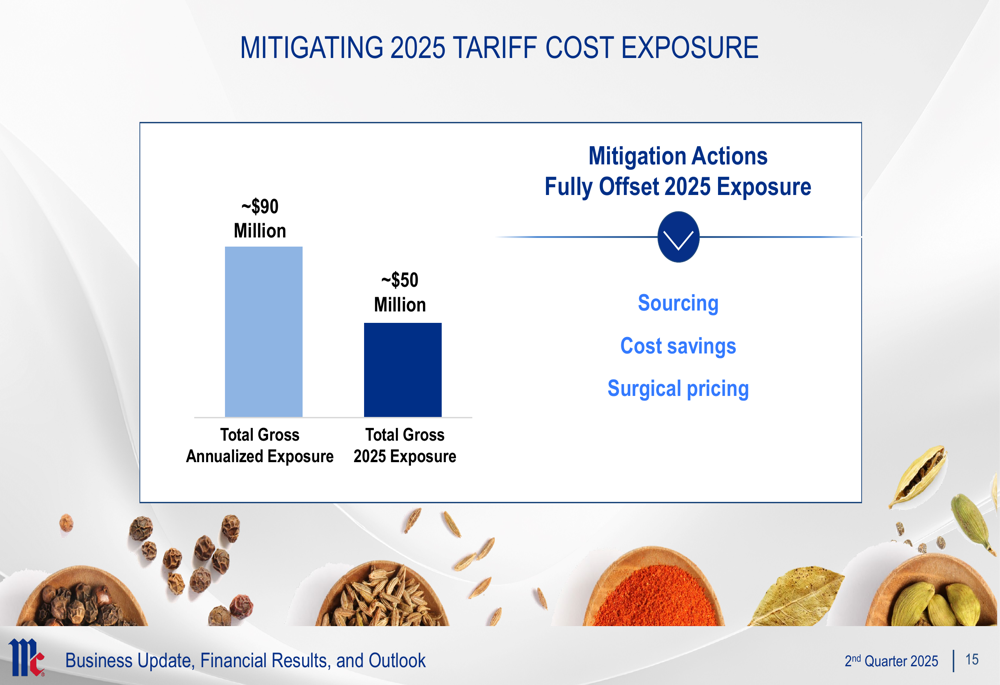

Um foco principal da apresentação do 2º tri da McCormick foi sua estratégia para mitigar aproximadamente US$ 90 milhões em exposição tarifária anualizada bruta. Através de uma combinação de fornecimento alternativo, iniciativas de economia de custos e ações de preços direcionadas, a empresa espera reduzir o impacto de 2025 para aproximadamente US$ 50 milhões.

A estratégia de mitigação tarifária é ilustrada neste gráfico:

O CEO Brendan Foley enfatizou a execução de estratégias de crescimento comprovadas da empresa, observando forte crescimento de volume em especiarias e temperos em todas as regiões, desempenho positivo de mix de receitas nas Américas e forte desempenho de molhos picantes com ganhos de participação e distribuição. A empresa também destacou o sucesso na expansão de pontos de distribuição total em categorias principais nas Américas e EMEA.

Áreas de pressão incluíram fraqueza nos volumes de clientes CPG nas Américas e EMEA, desaceleração no tráfego de foodservice afetando o Foodservice de Marca nas Américas e volume pressionado de clientes QSR na EMEA.

Declarações prospectivas

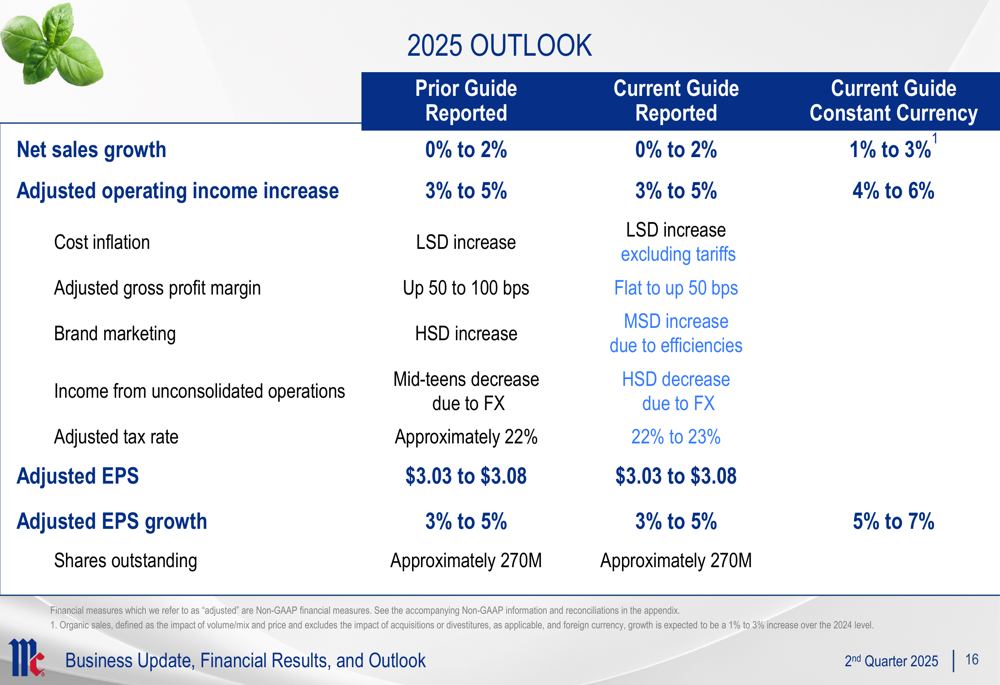

A McCormick manteve sua orientação para o ano completo de 2025, projetando crescimento de vendas líquidas de 0% a 2% (1% a 3% em moeda constante) e LPA ajustado de US$ 3,03 a US$ 3,08, representando crescimento de 3% a 5% (5% a 7% em moeda constante).

A empresa espera que o lucro operacional ajustado aumente de 3% a 5% (4% a 6% em moeda constante) e antecipa inflação de custos em baixo dígito único, excluindo tarifas. A margem de lucro bruto deve ficar estável ou aumentar até 50 pontos base, uma ligeira redução em relação à orientação anterior de aumento de 50 a 100 pontos base, provavelmente refletindo o impacto tarifário.

A perspectiva completa para 2025 é detalhada nesta tabela abrangente de orientação:

"Nosso desempenho e planos de crescimento apoiam a confiança em alcançar nossos objetivos de curto e longo prazo", afirmou Foley durante a apresentação. Este sentimento representa uma perspectiva mais positiva em comparação com o 1º tri, quando ele observou "aumento da incerteza do consumidor e preocupação com o retorno a mais inflação".

A capacidade da empresa de manter sua orientação para o ano completo enquanto aborda com sucesso os desafios tarifários sugere a confiança da administração em sua direção estratégica e execução operacional para o restante de 2025.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: