Bitcoin em queda após liquidação bilionária no mercado

Introdução e contexto de mercado

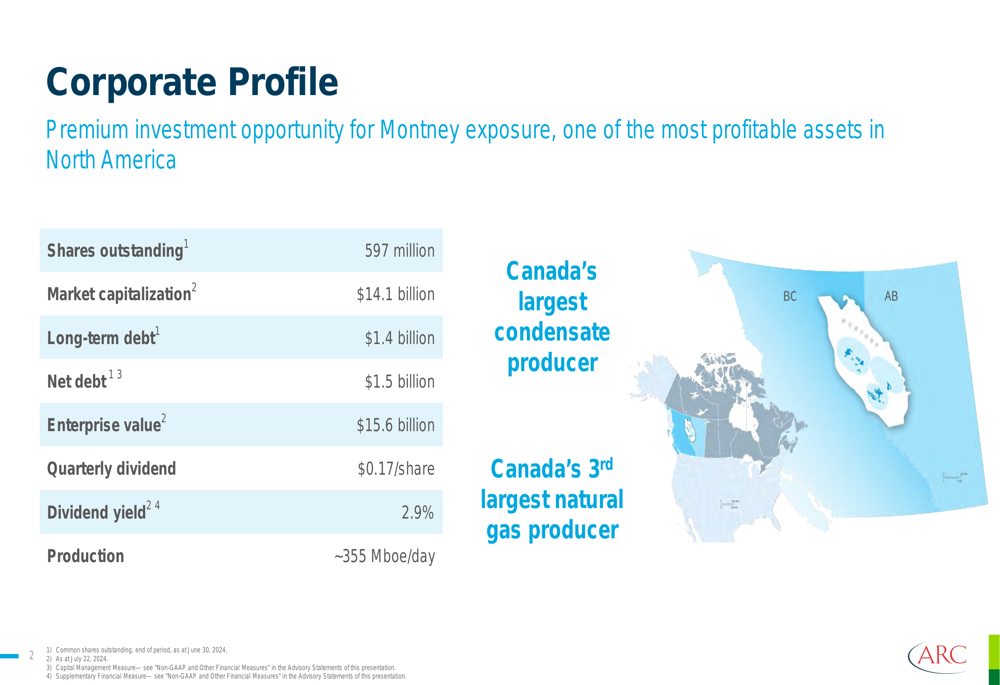

A ARC Resources Ltd . (TSX:ARX), maior produtora de condensado e terceira maior produtora de gás natural do Canadá, apresentou seus slides para investidores do 2º tri de 2024, delineando a direção estratégica e planos de crescimento da empresa. Com capitalização de mercado de US$ 14,1 bilhões e valor empresarial de US$ 15,6 bilhões, a ARC mantém uma forte posição financeira com dívida de longo prazo relativamente baixa de US$ 1,4 bilhão e dívida líquida de US$ 1,5 bilhão.

A produção atual da empresa é de aproximadamente 355.000 barris de óleo equivalente por dia (boe/d), com operações concentradas na prolífica formação Montney, que abrange a Colúmbia Britânica e Alberta. As ações da ARC fecharam a US$ 30,79 em 18.06.2025, próximas à máxima de 52 semanas de US$ 31,56, refletindo a confiança dos investidores na execução e estratégia de crescimento da empresa.

Como mostrado no perfil corporativo a seguir, a ARC oferece um dividendo trimestral de US$ 0,17 por ação, representando um rendimento de 2,9%, como parte de seu compromisso com o retorno aos acionistas:

Iniciativas estratégicas

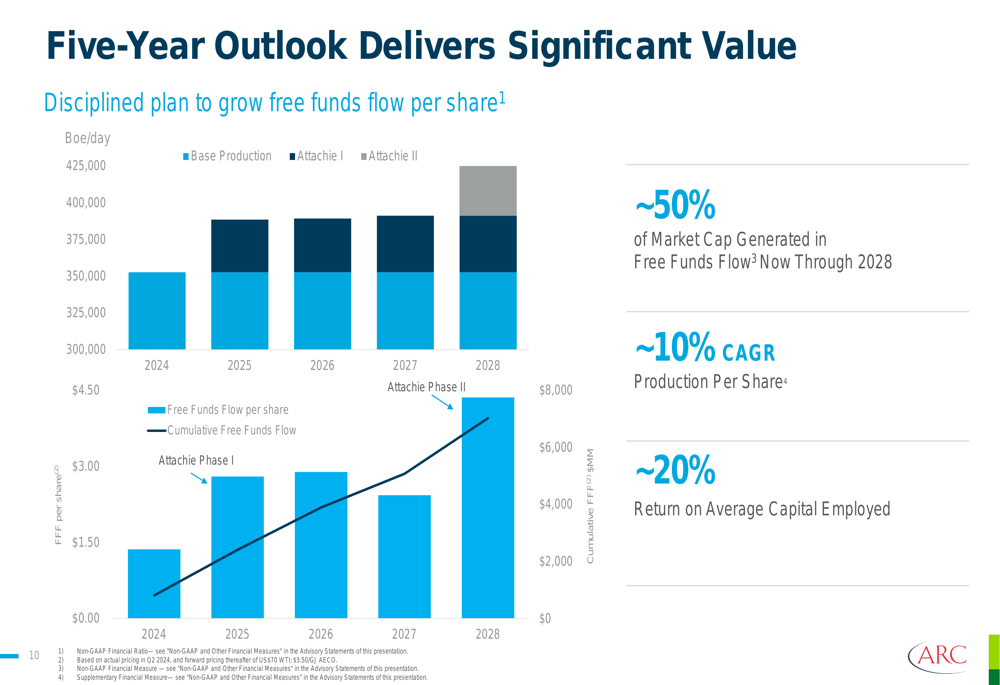

A ARC Resources delineou um ambicioso plano quinquenal focado em crescimento disciplinado e retorno aos acionistas. A empresa visa mais que dobrar o fluxo de fundos livres por ação até 2028 através do desenvolvimento estratégico de Montney, enquanto reduz o número de ações. A administração comprometeu-se a retornar essencialmente todo o fluxo de fundos livres aos acionistas, apoiada por ativos de classe mundial com décadas de inventário e infraestrutura própria com acesso garantido ao mercado de longo prazo.

A perspectiva de cinco anos projeta crescimento de produção de aproximadamente 350.000 boe/d em 2024 para mais de 400.000 boe/d até 2028, com fluxo de fundos livres cumulativo esperado para exceder US$ 8 bilhões durante este período. Isso representa aproximadamente 50% da atual capitalização de mercado da empresa gerada em fluxo de fundos livres até 2028, com produção por ação crescendo a uma taxa composta anual de crescimento (CAGR) de aproximadamente 10%.

Como ilustrado no gráfico a seguir, o plano quinquenal da ARC mostra significativo potencial de crescimento de produção e fluxo de fundos livres:

A estratégia de alocação de capital da empresa equilibra reinvestimento para crescimento com retornos aos acionistas. A ARC reduziu sua taxa de reinvestimento ao longo do tempo e espera que alcance aproximadamente 50% até 2028, permitindo maiores retornos aos acionistas. A empresa prioriza solidez do balanço com classificação de grau de investimento, aumentando o dividendo base com o negócio em vez de preços de commodities, e executando recompras de ações quando o valor intrínseco excede o preço das ações.

A estratégia de retorno de capital da ARC inclui um dividendo sustentável com crescimento projetado de mais de 10% CAGR em dividendo por ação, mantendo um índice de pagamento conservador de aproximadamente 15% dos fundos de operações. A empresa já reduziu seu número de ações em mais de 18% desde setembro de 2021 e visa reduzi-lo aos níveis pré-combinação de negócios.

Portfólio detalhado de ativos

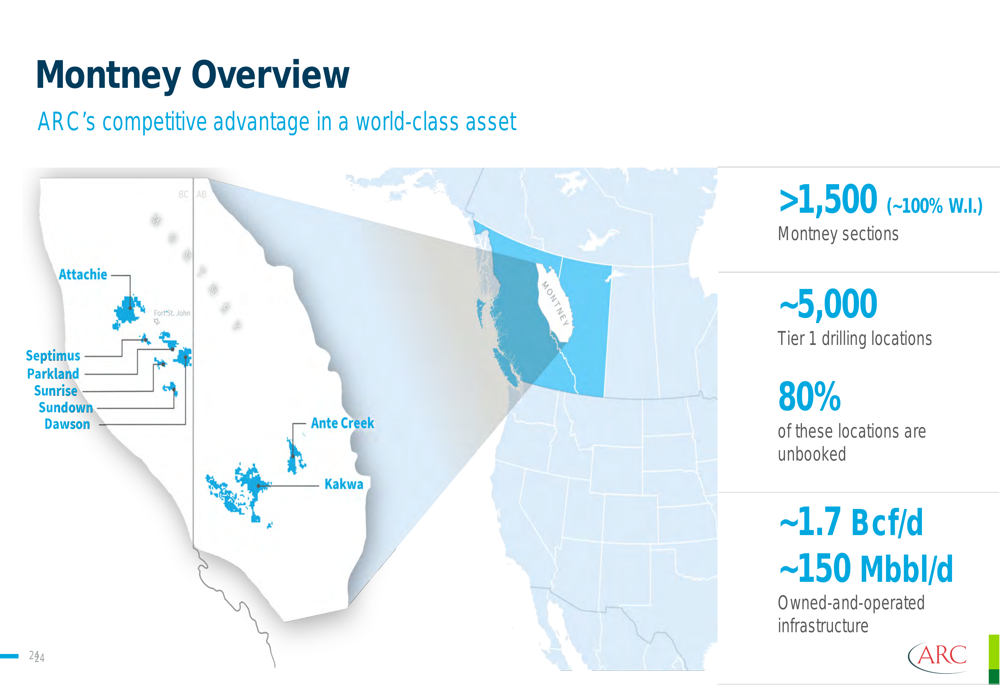

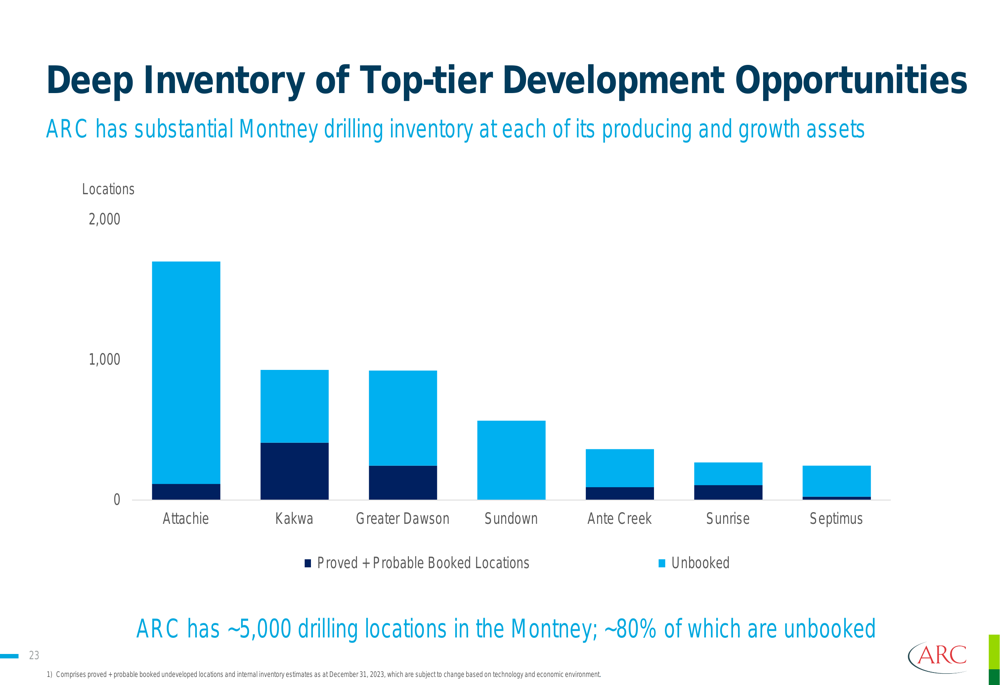

A ARC Resources transformou-se de uma empresa com ativos dispersos por Alberta e Colúmbia Britânica em 2014 para a maior produtora de Montney com uma base de ativos concentrada e de alta qualidade. A empresa agora controla mais de 1 milhão de acres em Montney com aproximadamente 5.000 locações de perfuração, 80% das quais permanecem não contabilizadas, proporcionando décadas de potencial de desenvolvimento.

Os ativos Montney da empresa incluem:

- Kakwa: 175.000 boe/d com capacidade para manter este nível pelos próximos 15 anos

- Greater Dawson: Ativo principal que entrega superior fluxo de fundos livres com longo inventário

- Sunrise: Campo de gás natural seco altamente eficiente, interconectado ao Coastal GasLink para GNL da Costa Oeste

- Attachie: Maior e mais econômico ativo não desenvolvido da ARC com mais de 300 seções líquidas em Montney rico em condensado

O mapa a seguir fornece uma visão geral dos extensos ativos Montney da ARC:

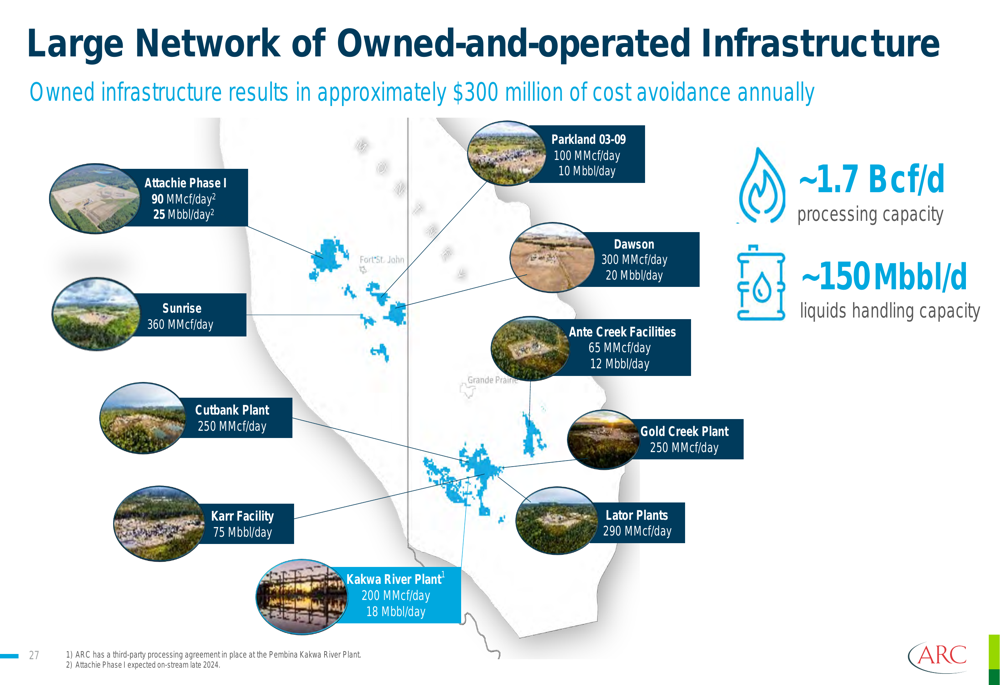

Uma vantagem competitiva chave para a ARC é sua grande rede de infraestrutura própria e operada, que resulta em aproximadamente US$ 300 milhões de economia de custos anualmente. A infraestrutura da empresa inclui capacidade de processamento de aproximadamente 1,7 Bcf/d e capacidade de manuseio de líquidos de aproximadamente 150 Mbbl/d, proporcionando flexibilidade operacional e controle de custos.

Como mostrado no mapa de infraestrutura a seguir, as instalações da ARC estão estrategicamente posicionadas em suas áreas operacionais principais:

O inventário de perfuração da empresa é substancial, com aproximadamente 5.000 locações em seus ativos Montney. Aproximadamente 80% dessas locações não estão contabilizadas, proporcionando significativo potencial de desenvolvimento futuro além das reservas atualmente contabilizadas. O gráfico a seguir ilustra a distribuição das locações de perfuração por região:

Desenvolvimento de Attachie

Um importante impulsionador de crescimento para a ARC Resources é o desenvolvimento da Fase I de Attachie, que é descrito como o maior e mais econômico ativo não desenvolvido da empresa. O projeto visa capacidade total de produção em 2025, com produção esperada de 40.000 boe/d (60% líquidos e 40% gás natural).

A empresa investiu US$ 740 milhões para construir e inicialmente preencher instalações até a capacidade, com fluxo de fundos projetado no nível de ativo de aproximadamente US$ 500 milhões em 2025. Espera-se que o projeto se pague em 2027 e entregue retornos acima do custo de capital mesmo com preços de US$ 50/bbl WTI e C$ 2,50/mcf AECO.

A visão geral a seguir destaca aspectos-chave do desenvolvimento da Fase I de Attachie:

A ARC relata que o projeto Attachie Fase I está dentro do cronograma e orçamento, sem incidentes de segurança. A linha de vendas TCPL, lagoas de água e ponte principal de oleoduto estão completas, enquanto a construção da planta está aproximadamente 75% concluída. Os oleodutos de líquidos e coleta estão no cronograma e próximos da conclusão, com o projeto a caminho de ser eletrificado na inicialização.

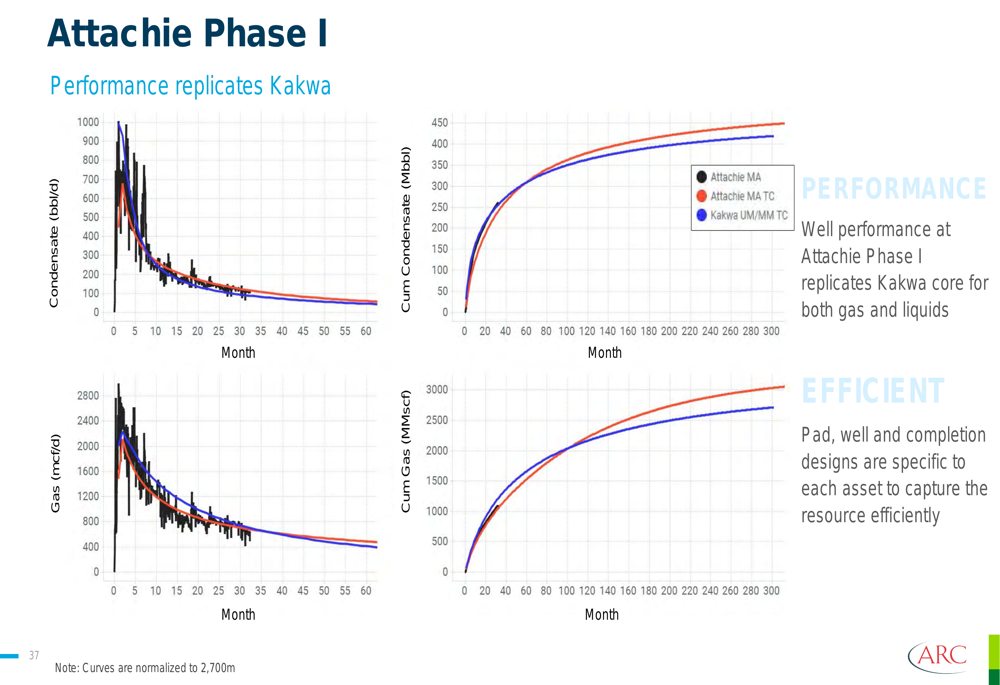

O desempenho dos poços em Attachie Fase I está replicando resultados da área central de Kakwa tanto para produção de gás quanto de líquidos, como mostrado na seguinte comparação de desempenho:

Estratégia de marketing

A ARC Resources implementou uma estratégia abrangente de marketing focada em garantir acesso ao mercado de demanda global ao menor custo. A estratégia abrange três componentes principais: acesso ao mercado através de acordos de transporte de longo prazo, diversificação de mercado acessando várias regiões consumidoras e otimização de preços através de oportunidades de expansão de margem.

A abordagem da empresa para marketing de gás natural resultou em um prêmio médio sobre os preços AECO de 25% na última década. O portfólio de gás natural da ARC é diversificado em múltiplos centros de preços, incluindo Station 2, AECO, Malin, Dawn e Henry Hub, reduzindo a exposição a qualquer mercado único.

Como ilustrado na visão geral da estratégia de marketing a seguir, a ARC está posicionada para otimizar valor em todo seu portfólio de produção:

Para condensado, a ARC observa que a demanda de longo prazo permanece resiliente, com aproximadamente 35% da demanda de condensado da Bacia Sedimentar do Oeste Canadense (WCSB) atendida por importações do mercado dos EUA. A demanda das operações de areias betuminosas continua a crescer, apoiando preços fortes para a produção de condensado da ARC.

Declarações prospectivas

Olhando para o futuro, a ARC Resources forneceu orientação para produção de 2024 de 350.000-360.000 boe/d, com despesas de capital de US$ 1,75-1,85 bilhão. O plano quinquenal da empresa visa crescimento de produção para mais de 400.000 boe/d até 2028, com foco no aumento do fluxo de fundos livres por ação a um CAGR de aproximadamente 20%.

De acordo com o relatório de ganhos do 1º tri de 2025, a ARC está no caminho certo com seus planos de crescimento, com orientação para produção de 2025 entre 380.000 e 395.000 boe/d. A empresa antecipa que a produção do 2º tri de 2025 alcançará 380.000 boe/d, com produção do segundo semestre esperada para aumentar para 390.000-400.000 boe/d.

O CEO da ARC, Terry Anderson, enfatizou os objetivos financeiros da empresa na teleconferência de ganhos do 1º tri de 2025, afirmando: "Sob preços de strip, estamos no caminho certo para gerar 10% de nossa capitalização de mercado em fluxo de caixa livre este ano." A empresa mantém um balanço forte com uma relação dívida líquida-fluxo de caixa de 0,5x, proporcionando flexibilidade financeira para executar sua estratégia de crescimento enquanto retorna capital aos acionistas.

Com sua base de ativos Montney concentrada, extensa infraestrutura própria e abordagem disciplinada de alocação de capital, a ARC Resources está posicionada para cumprir seu plano quinquenal de dobrar o fluxo de fundos livres por ação enquanto mantém seu compromisso com retornos aos acionistas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: