Ação do BB fecha em queda após banco acionar AGU contra fake news

Introdução e contexto de mercado

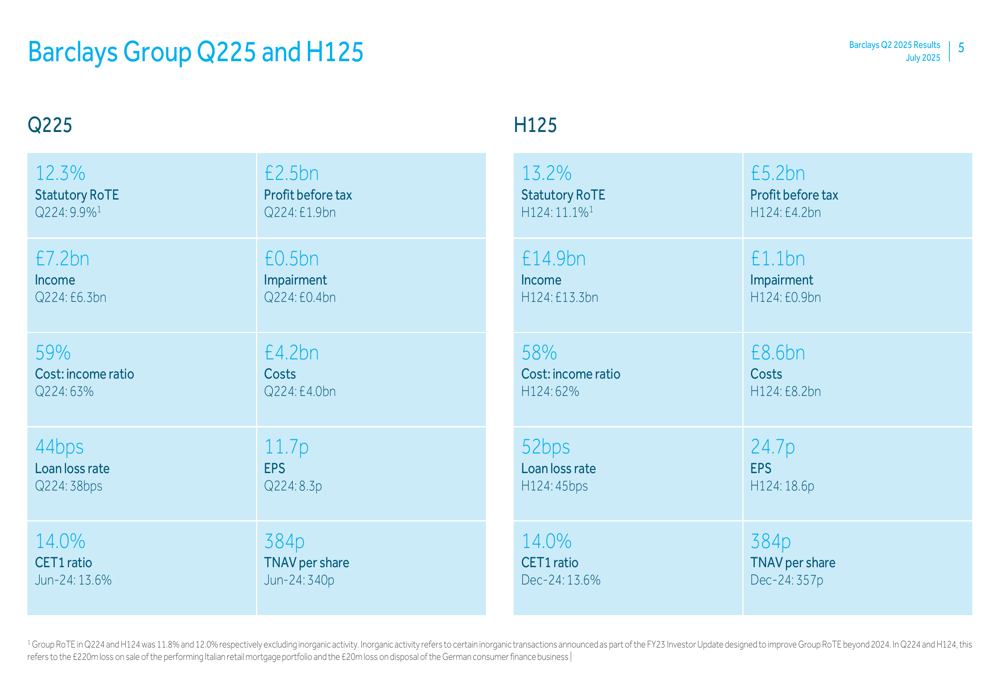

O Barclays PLC (LSE:BARC) apresentou seus resultados do 2º tri de 2025 em 29.07, mostrando continuidade do impulso de seu forte desempenho no primeiro trimestre. O banco relatou um retorno sobre o patrimônio tangível (RoTE) estatutário de 12,3% para o 2º tri, acima dos 9,9% no mesmo período do ano passado, à medida que avança em sua mudança estratégica para um mix de negócios mais equilibrado com maior ênfase nas operações no Reino Unido.

Os resultados se baseiam no desempenho do 1º tri de 2025 do banco, que registrou um RoTE de 14% e elevou as projeções para a receita líquida de juros. O Barclays continua negociando próximo à sua máxima de 52 semanas, refletindo a confiança dos investidores em sua direção estratégica.

Destaques do desempenho trimestral

O Barclays relatou melhorias significativas ano a ano em métricas financeiras-chave tanto para o segundo trimestre quanto para o primeiro semestre de 2025. O lucro antes de impostos atingiu US$ 2,5 bilhões no 2º tri, um aumento de 28% em relação aos US$ 1,9 bilhões no 2º tri de 2024, enquanto a receita cresceu 14% para US$ 7,2 bilhões.

Como mostrado na seguinte visão financeira abrangente da apresentação, o lucro por ação teve uma melhoria ainda mais dramática, subindo 41% para 11,7p em comparação com 8,3p no mesmo trimestre do ano passado:

O desempenho do banco foi forte em todos os segmentos de negócios, com o Barclays UK entregando um RoTE de 19,7%, o UK Corporate Bank com 16,6%, o Private Bank & Wealth Management liderando com 31,9%, o Investment Bank com 12,2% e o US Consumer Bank com 10,2%. A posição de capital do banco também se fortaleceu, com o índice CET1 melhorando para 14,0% em relação aos 13,6% em junho de 2024.

Análise financeira detalhada

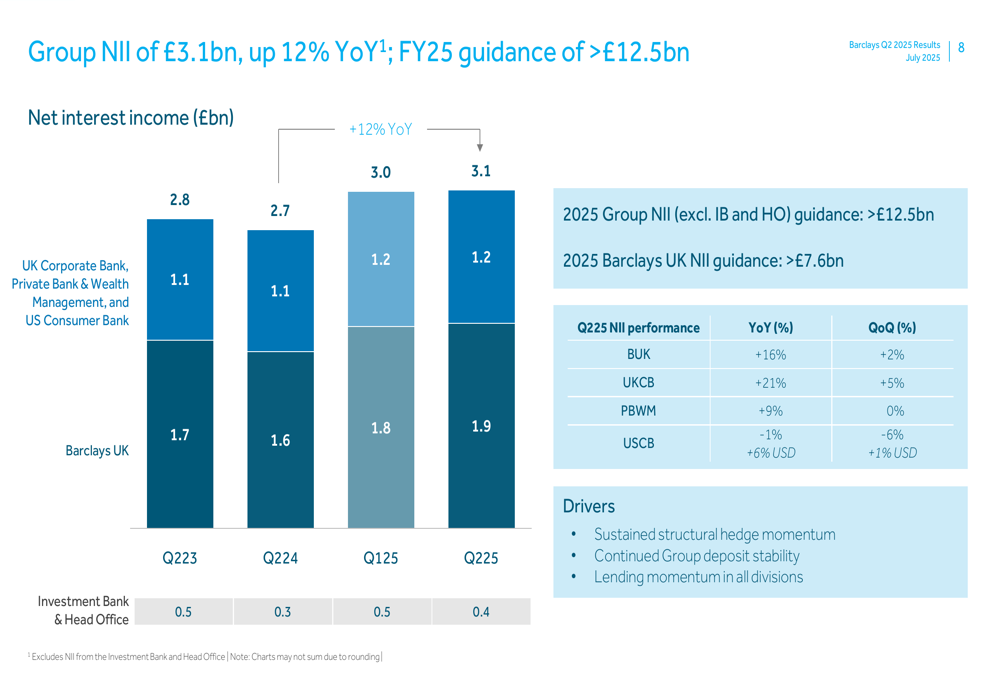

O crescimento da receita do Barclays foi amplo, com fluxos de receita estáveis constituindo 73% da receita do grupo no 2º tri de 2025. A receita líquida de juros (NII) mostrou um desempenho particularmente forte, com o NII do Grupo (excluindo o Investment Bank e Head Office) atingindo US$ 3,1 bilhões no 2º tri, um aumento de 12% em relação ao ano anterior.

O gráfico a seguir ilustra a composição e o crescimento do NII em diferentes segmentos de negócios:

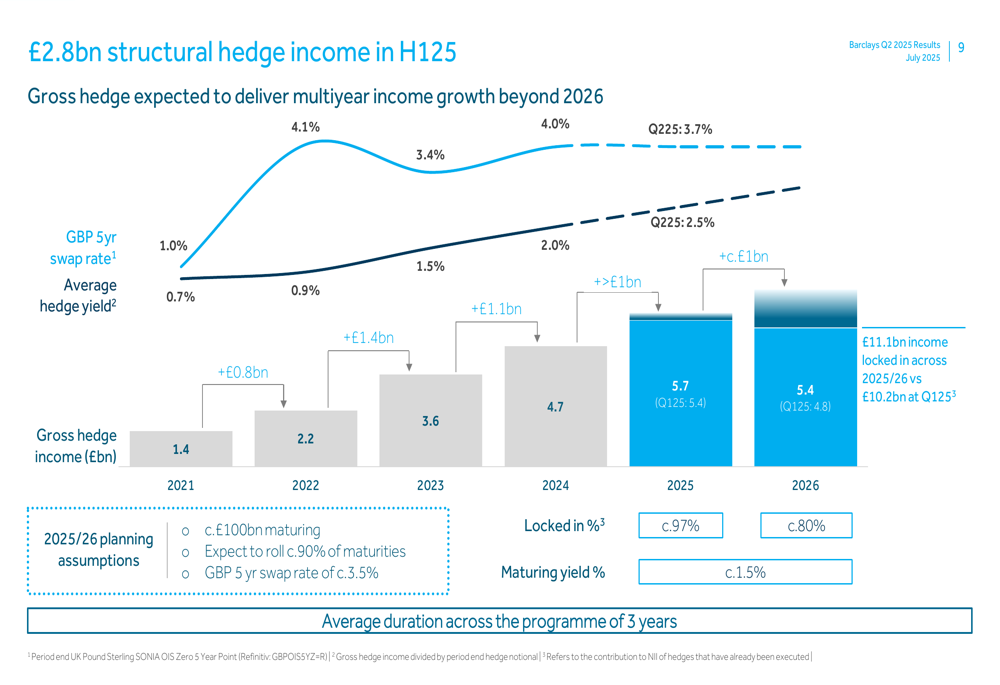

Um fator-chave para o crescimento sustentado da receita do banco é seu hedge estrutural, que deve proporcionar benefícios de receita de vários anos que se estendem além de 2026. Como mostrado no gráfico a seguir, a receita bruta de hedge aumentou constantemente de US$ 1,4 bilhão em 2021 para uma projeção de US$ 5,7 bilhões em 2025:

No que diz respeito aos custos, o Barclays progrediu com economias de eficiência, que compensaram parcialmente a inflação, os custos regulatórios e os investimentos em crescimento dos negócios. A relação custo-receita melhorou para 59% no 2º tri de 2025, em comparação com 63% no 2º tri de 2024, refletindo maior eficiência operacional.

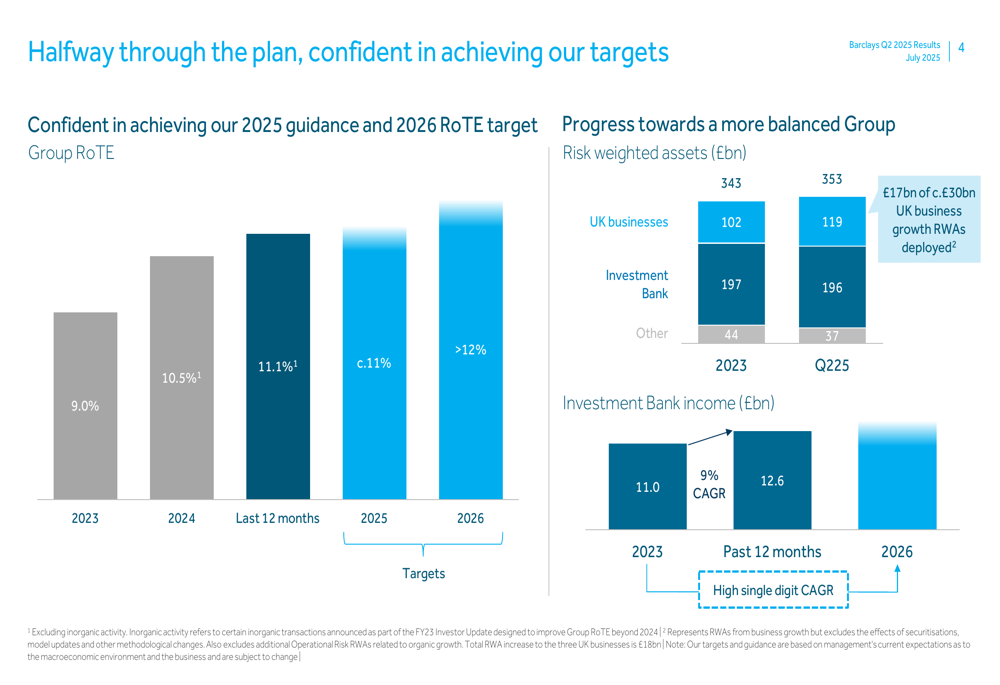

Iniciativas estratégicas

O Barclays continua fazendo progressos significativos em seu objetivo estratégico de criar um grupo mais equilibrado com menor dependência do Investment Bank. O banco implantou US$ 17 bilhões dos US$ 30 bilhões planejados em ativos ponderados pelo risco (RWAs) para o crescimento dos negócios no Reino Unido, com US$ 10 bilhões provenientes de crescimento orgânico.

O gráfico a seguir demonstra o progresso do banco em direção ao alcance de suas metas de RoTE e à criação de um grupo mais equilibrado:

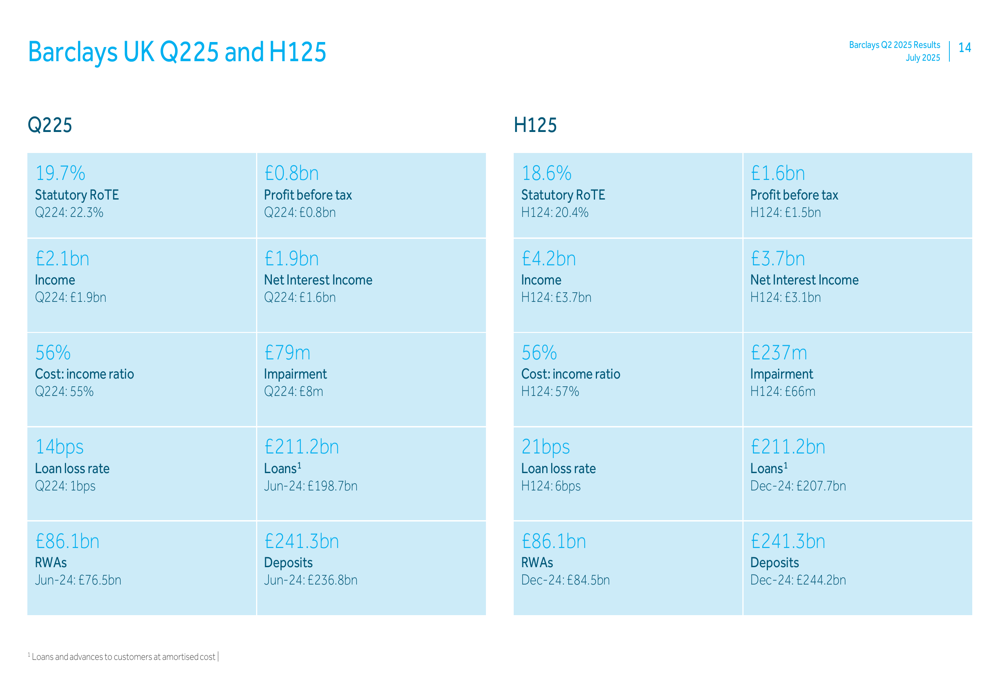

No Reino Unido, o Barclays observou um crescimento renovado nos empréstimos hipotecários, aquisições de cartões e banco corporativo. O Barclays UK relatou fortes resultados financeiros para o 2º tri de 2025, com receita aumentando 11% ano a ano para US$ 2,1 bilhões e lucro antes de impostos estável em US$ 0,8 bilhão, apesar de maiores provisões para perdas:

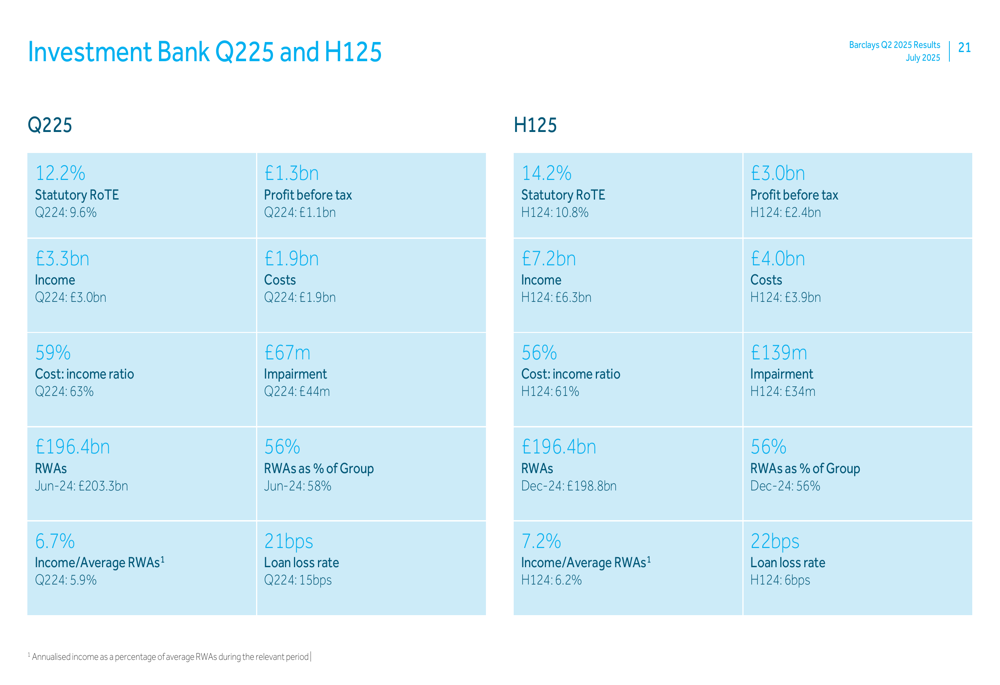

O Investment Bank também apresentou desempenho melhorado, com um RoTE estatutário de 12,2% no 2º tri de 2025, acima dos 9,6% no 2º tri de 2024. A receita aumentou 10% para US$ 3,3 bilhões, enquanto a relação custo-receita melhorou para 59% em relação aos 63% anteriores:

Declarações prospectivas

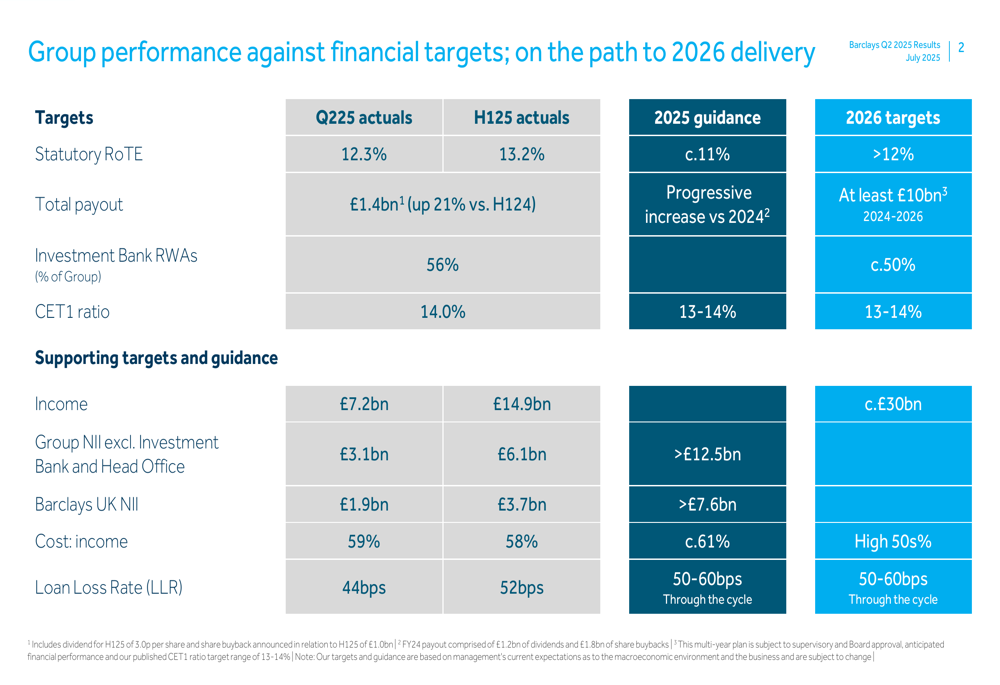

O Barclays manteve suas projeções para 2025 e reafirmou suas metas para 2026, demonstrando confiança em sua direção estratégica apesar das incertezas econômicas contínuas. Para 2025, o banco espera um RoTE estatutário de aproximadamente 11%, NII do Grupo (excluindo Investment Bank e Head Office) excedendo US$ 12,5 bilhões, e NII do Barclays UK acima de US$ 7,6 bilhões.

As metas e projeções do banco estão claramente delineadas no slide a seguir:

A distribuição de capital continua sendo uma prioridade, com US$ 1,4 bilhão distribuído no primeiro semestre de 2025, representando um aumento de 21% em comparação com o primeiro semestre de 2024. Isso inclui um dividendo de 3,0p por ação e uma recompra de ações de US$ 1,0 bilhão. O Barclays tem como meta pelo menos US$ 10 bilhões em distribuições de capital para o período de 2024-2026.

No US Consumer Bank, as inadimplências se estabilizaram, com inadimplências de 30 dias em 2,8% no 2º tri de 2025, abaixo dos 3,0% no 1º tri de 2025, enquanto as inadimplências de 90 dias permaneceram estáveis em 1,6%. A taxa de perda de empréstimos para o 2º tri de 2025 foi de 44 pontos-base, ligeiramente acima dos 38 pontos-base no 2º tri de 2024, mas dentro da orientação do banco de 50-60 pontos-base ao longo do ciclo.

Os resultados do 2º tri de 2025 do Barclays demonstram a execução contínua de seu plano estratégico, com forte desempenho em todos os segmentos de negócios e progresso significativo em direção à criação de um grupo mais equilibrado. O banco continua no caminho certo para cumprir suas projeções para 2025 e metas para 2026, apoiado pelo crescimento nos negócios do Reino Unido e pela melhoria da eficiência operacional.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: