2 ações disparam +59%, 4 sobem +25% em agosto; como este modelo de IA identifica?

Introdução e contexto de mercado

A Blue Owl Capital Inc. (Nova York:OWL) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 31 de julho, revelando uma captação recorde que impulsionou um crescimento significativo dos ativos sob gestão (AUM), apesar de uma queda no lucro líquido GAAP. As ações da gestora de ativos alternativos fecharam a US$ 19,51 em 30 de julho, com queda de 1,71% antes da divulgação dos resultados, e têm sido negociadas entre US$ 14,55 e US$ 26,73 nos últimos 52 semanas.

A apresentação da empresa destacou seu contínuo impulso em todos os segmentos de negócios, com desempenho particularmente forte em captação e lucros relacionados a taxas, mantendo sua sequência de 17 trimestres de crescimento sequencial das taxas de gestão. Esses resultados surgem após os lucros do 1º tri de 2025 da Blue Owl terem mostrado desempenho misto, com receita superando as expectativas, mas o lucro por ação ficando abaixo das previsões.

Destaques do desempenho trimestral

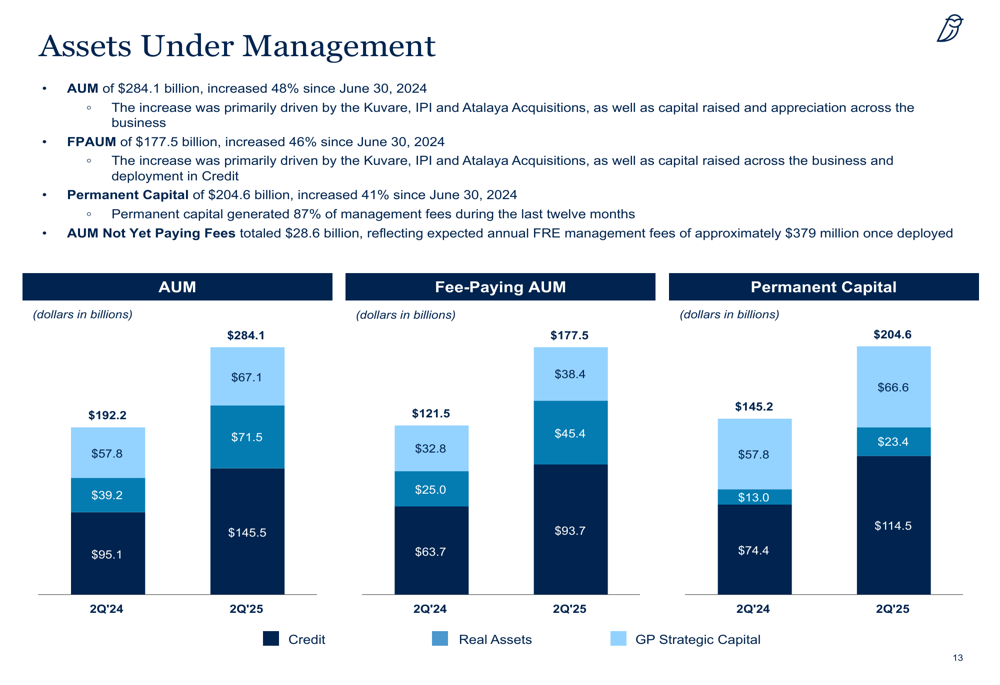

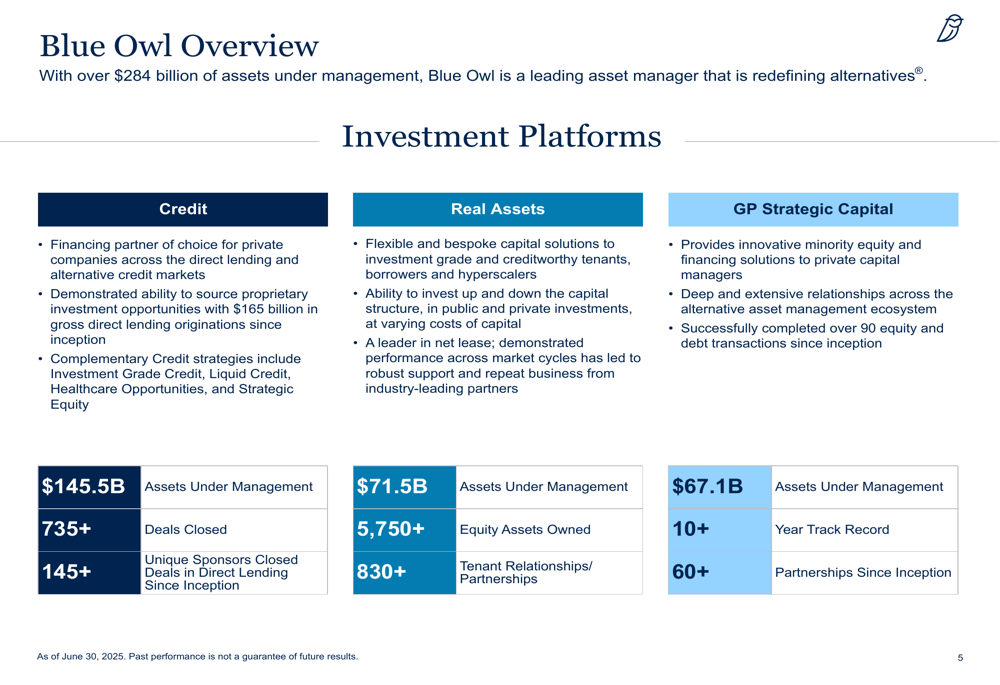

A Blue Owl reportou ativos totais sob gestão de US$ 284,1 bilhões em 30 de junho de 2025, representando um aumento de 48% em relação ao ano anterior. O AUM gerador de taxas cresceu 46% para US$ 177,5 bilhões, enquanto o capital permanente atingiu US$ 204,6 bilhões, um aumento de 41% em relação ao ano anterior.

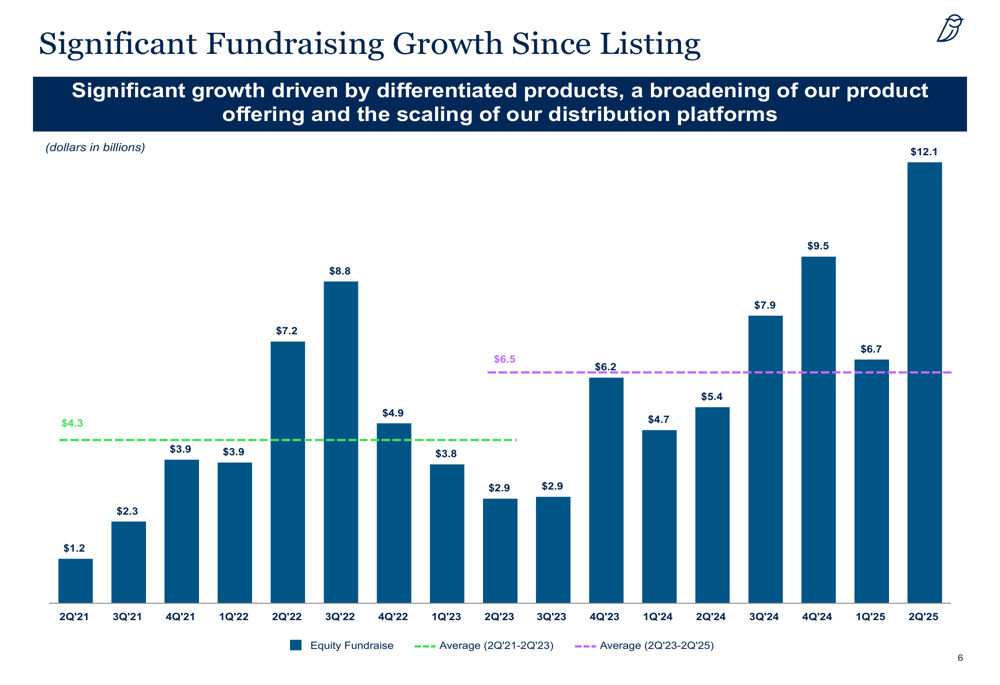

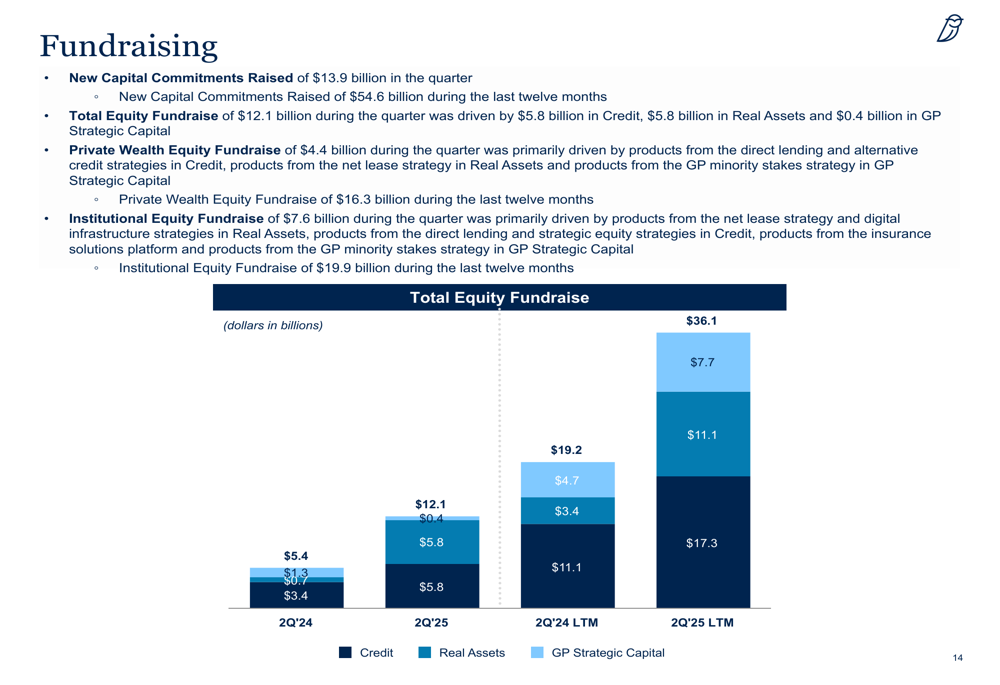

A empresa alcançou um trimestre recorde de captação, com US$ 12,1 bilhões em novos compromissos de capital próprio. Esse sucesso na captação foi amplo em todas as plataformas da empresa, com contribuições particularmente fortes dos segmentos de Crédito e Ativos Reais.

Como mostrado no gráfico a seguir do crescimento de captação da Blue Owl desde sua listagem pública, a empresa demonstrou uma trajetória ascendente significativa, com o 2º tri de 2025 representando seu trimestre de captação mais forte até o momento:

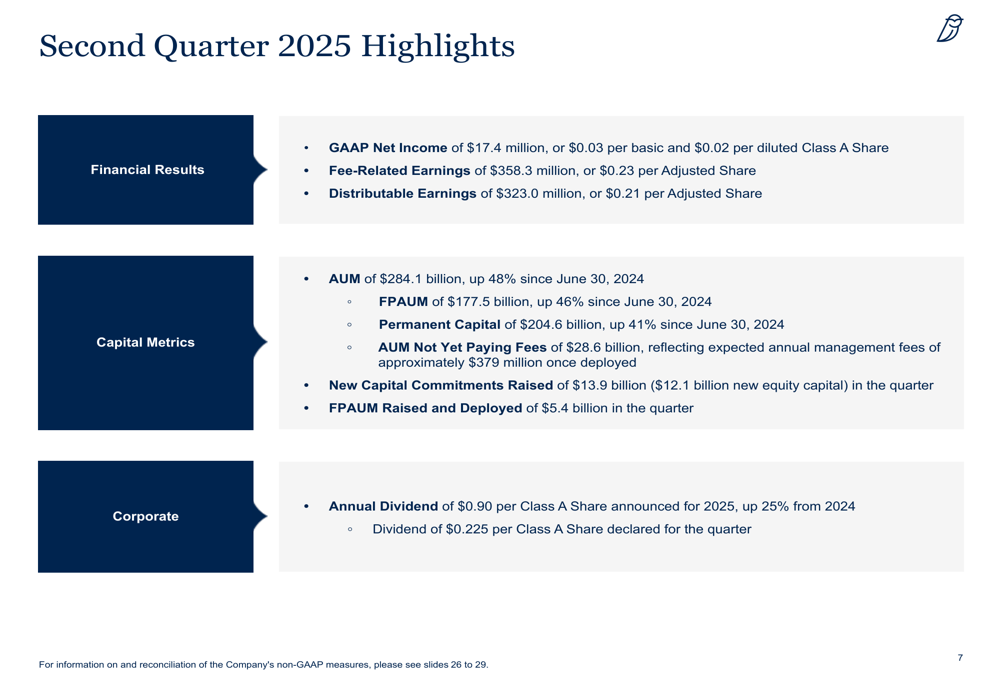

As receitas GAAP para o 2º tri de 2025 atingiram US$ 703,1 milhões, um aumento de 28% em relação aos US$ 549,8 milhões no 2º tri de 2024. No entanto, o lucro líquido GAAP atribuível à Blue Owl Capital Inc. diminuiu para US$ 17,4 milhões, uma queda de 49% em relação aos US$ 33,9 milhões no mesmo período do ano anterior. Isso resultou em lucros de US$ 0,03 por ação básica Classe A e US$ 0,02 por ação diluída Classe A.

As métricas não-GAAP da empresa mostraram resultados mais positivos, com lucros relacionados a taxas (FRE) de US$ 358,3 milhões (US$ 0,23 por ação ajustada) e lucros distribuíveis de US$ 323,0 milhões (US$ 0,21 por ação ajustada), representando aumentos de 21% e 18% ano a ano, respectivamente.

O conselho da Blue Owl declarou um dividendo trimestral de US$ 0,225 por Ação Classe A e anunciou um dividendo anual de US$ 0,90 por ação para 2025, representando um aumento de 25% em relação a 2024.

O slide a seguir resume os principais destaques financeiros e operacionais do trimestre:

Análise financeira detalhada

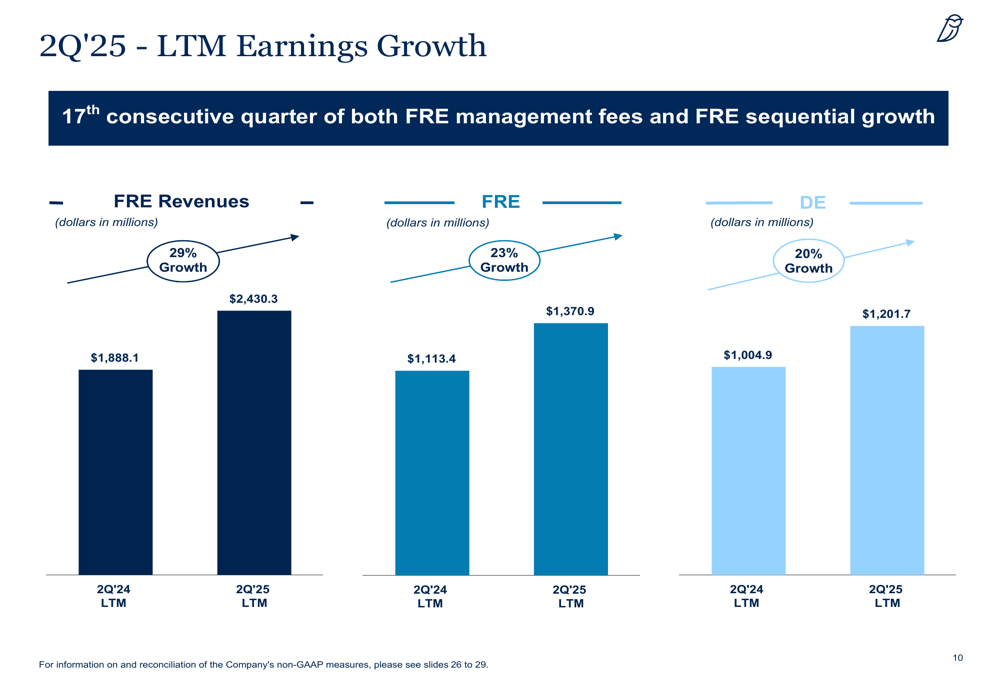

A apresentação da Blue Owl enfatizou seu crescimento consistente nos lucros relacionados a taxas, marcando o 17º trimestre consecutivo de crescimento sequencial das taxas de gestão FRE. Nos últimos doze meses encerrados em 30 de junho de 2025, as receitas FRE aumentaram 29% para US$ 2,43 bilhões, enquanto o FRE cresceu 23% para US$ 1,37 bilhão e os lucros distribuíveis aumentaram 20% para US$ 1,20 bilhão.

O crescimento dos lucros da empresa é ilustrado no gráfico a seguir:

Em suas três plataformas de investimento, a Blue Owl demonstrou forte crescimento de AUM:

1. Plataforma de Crédito: AUM aumentou 53% ano a ano para US$ 145,5 bilhões

2. Plataforma de Ativos Reais: AUM cresceu 82% para US$ 71,5 bilhões

3. Plataforma GP Strategic Capital: AUM subiu 16% para US$ 67,1 bilhões

A distribuição de AUM entre essas plataformas é mostrada no gráfico a seguir:

O sucesso na captação da empresa foi particularmente notável nas plataformas de Crédito e Ativos Reais durante o 2º tri de 2025, com cada uma captando US$ 5,8 bilhões em capital próprio. Nos últimos doze meses, a Blue Owl captou um total de US$ 36,1 bilhões em todas as plataformas, com Crédito liderando com US$ 17,3 bilhões, seguido por Ativos Reais com US$ 11,1 bilhões e GP Strategic Capital com US$ 7,7 bilhões.

O gráfico a seguir detalha o desempenho de captação da empresa:

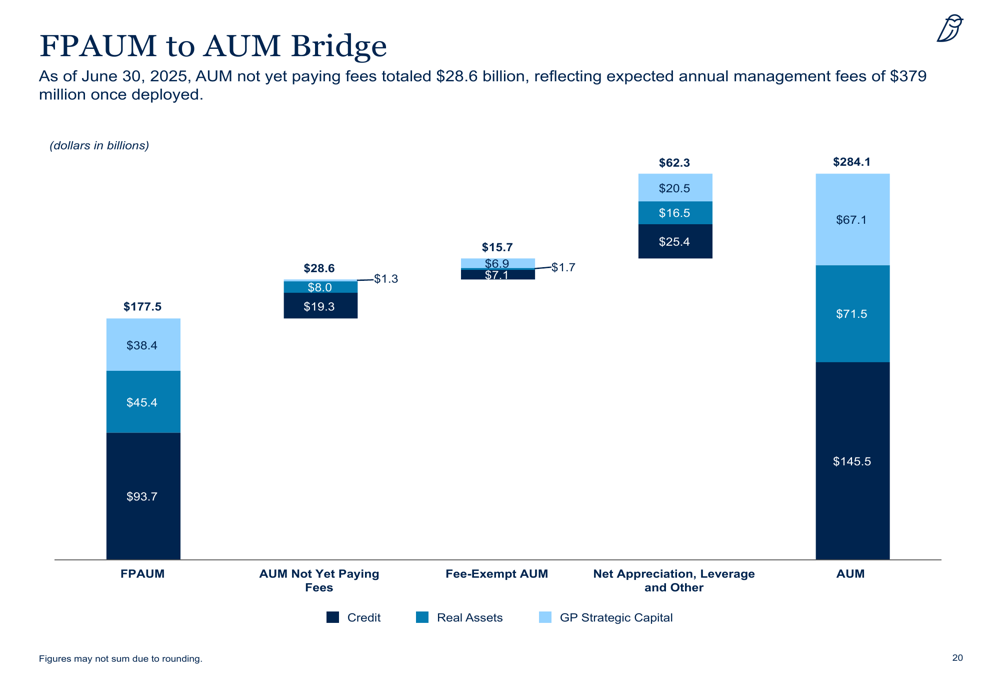

A Blue Owl também destacou seu pipeline de futuras taxas de gestão, com US$ 28,6 bilhões de AUM ainda não pagando taxas em 30 de junho de 2025. Isso representa taxas de gestão anuais esperadas de aproximadamente US$ 379 milhões uma vez implantadas, proporcionando visibilidade para o crescimento futuro da receita.

A relação entre AUM gerador de taxas e AUM total é ilustrada neste gráfico de ponte:

Iniciativas estratégicas

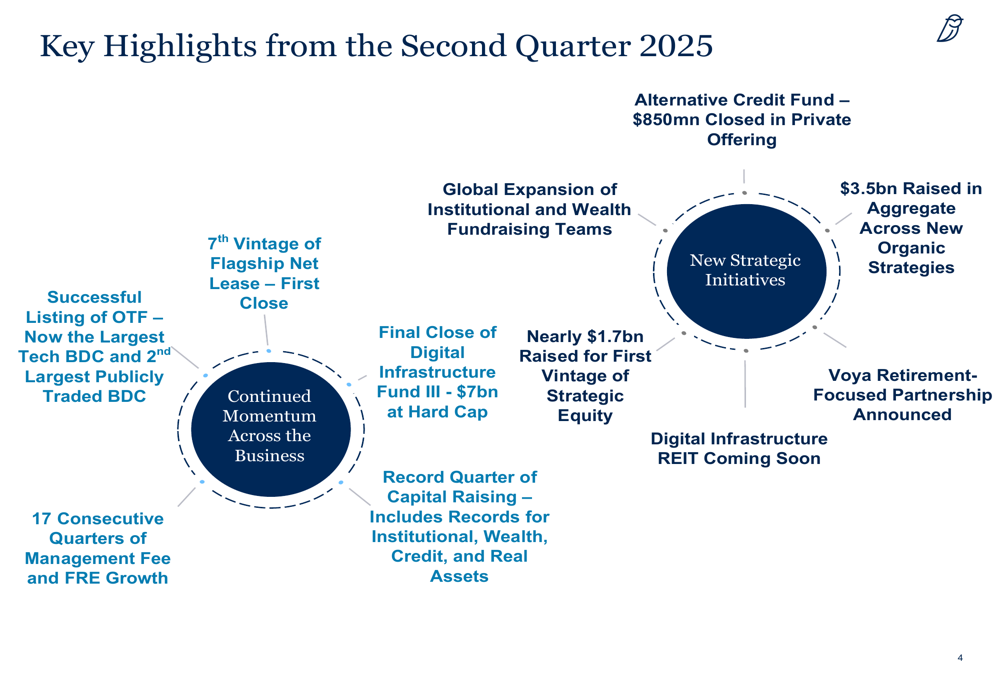

A apresentação da Blue Owl destacou várias iniciativas estratégicas que contribuíram para sua forte captação e crescimento de AUM durante o trimestre. A empresa enfatizou seu impulso contínuo em todos os segmentos de negócios, com sucesso particular na expansão de suas ofertas de produtos e capacidades de distribuição.

Os principais desenvolvimentos estratégicos incluíram:

1. A listagem bem-sucedida da OTF, que agora é a maior Tech BDC e a segunda maior BDC negociada publicamente

2. O fechamento final do Fundo de Infraestrutura Digital III em US$ 7 bilhões, atingindo seu limite máximo

3. O primeiro fechamento da 7ª versão de seu fundo principal de Net Lease

4. Quase US$ 1,7 bilhão captado para a primeira versão do Strategic Equity

5. Uma parceria focada em aposentadoria anunciada com a Voya

6. Expansão global das equipes de captação institucional e de patrimônio

7. US$ 3,5 bilhões captados em novas estratégias orgânicas

Essas iniciativas são resumidas no slide de destaques principais a seguir:

A empresa também forneceu uma visão geral de suas três plataformas de investimento, destacando sua escala e posicionamento de mercado:

Declarações prospectivas

Olhando para o futuro, a Blue Owl parece bem posicionada para um crescimento contínuo, com significativo capital disponível na forma de AUM ainda não pagando taxas. O forte impulso de captação da empresa e o crescimento consistente do FRE sugerem potencial para maior expansão, particularmente em sua plataforma de Ativos Reais em rápido crescimento.

A empresa mantém liquidez sólida com US$ 1,1 bilhão disponível e um perfil de dívida bem estruturado com vencimento médio de aproximadamente 10 anos e custo de dívida de 3,8%. As classificações de crédito de grau de investimento da Blue Owl (BBB+ da Fitch, Baa2 da Moody’s e BBB da S&P) proporcionam flexibilidade para futuras captações de capital e iniciativas estratégicas.

Enquanto a apresentação da Blue Owl enfatizou sua forte captação e crescimento de AUM, os investidores devem notar a divergência entre o crescimento das métricas de lucros não-GAAP e a queda do lucro líquido GAAP. Esse padrão continua desde o 1º tri de 2025, quando a empresa não atingiu as previsões de LPA apesar de superar as expectativas de receita.

O aumento de 25% no dividendo anual sinaliza a confiança da administração na sustentabilidade do crescimento dos lucros distribuíveis, mesmo enquanto a lucratividade GAAP enfrenta desafios. À medida que a Blue Owl continua a executar sua estratégia de crescimento, equilibrar a expansão do AUM com a melhoria da lucratividade GAAP provavelmente será um foco importante para investidores e analistas nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: