DE NOVO: já são TRÊS ações escolhidas por nossa IA que subiram +45% SÓ ESTE MÊS

Introdução e contexto de mercado

A CPI Card Group Inc . (NASDAQ:PMTS) apresentou seus resultados do segundo trimestre de 2025 em 08.08.2025, revelando um desempenho misto caracterizado por sólido crescimento nas vendas, mas desafios significativos nos lucros. As ações reagiram negativamente aos resultados, caindo 6,02% na pré-abertura do mercado para US$ 17,50, aproximando-se de sua mínima de 52 semanas de US$ 17,27.

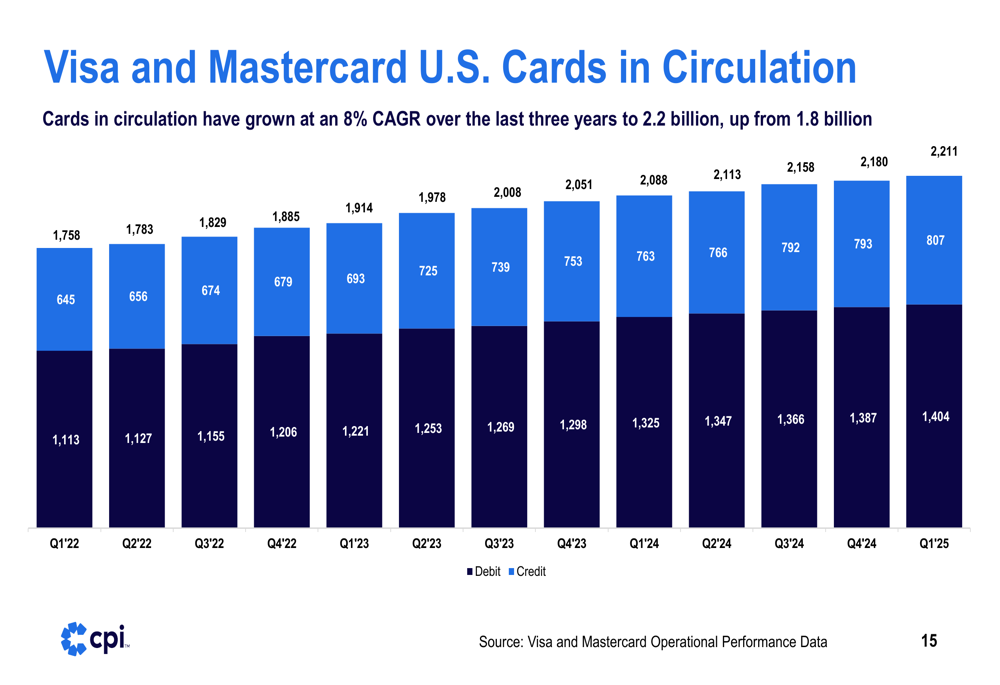

O fabricante de cartões de pagamento continua se beneficiando de fortes tendências seculares no setor de cartões, com os cartões da Visa e Mastercard em circulação nos EUA crescendo a uma CAGR de 8% nos últimos três anos, atingindo 2,2 bilhões de cartões no 1º tri de 2025.

Como mostrado no seguinte gráfico de crescimento da circulação de cartões:

Destaques do desempenho trimestral

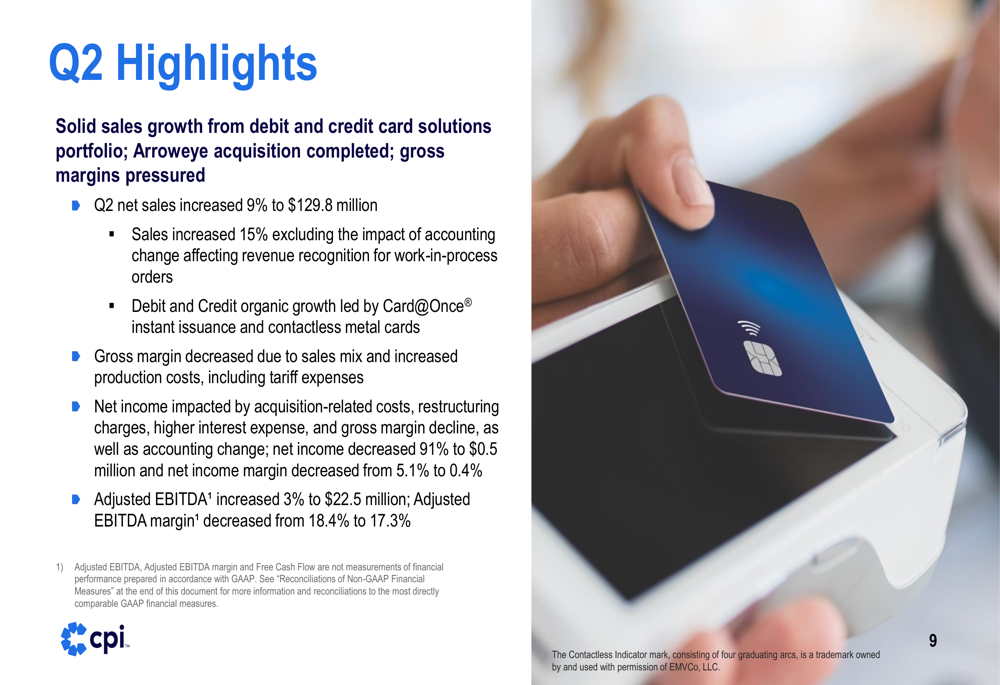

A CPI Card Group reportou vendas líquidas de US$ 129,8 milhões no 2º tri de 2025, um aumento de 9% em relação ao ano anterior. Excluindo o impacto de uma mudança contábil que afetou o reconhecimento de receita para pedidos em processamento, as vendas aumentaram 15%. Este crescimento foi impulsionado principalmente pelo portfólio de soluções de cartões de débito e crédito da empresa e pela recém-concluída aquisição da Arroweye.

Apesar do crescimento nas vendas, os indicadores de lucratividade caíram drasticamente. O lucro líquido diminuiu 91% para US$ 0,5 milhão, com o LPA diluído também caindo 91% para apenas US$ 0,04. O EBITDA ajustado aumentou 3% para US$ 22,5 milhões, mas a margem de EBITDA ajustada contraiu de 18,4% para 17,3%.

O resumo do desempenho da empresa no 2º tri é ilustrado no seguinte slide:

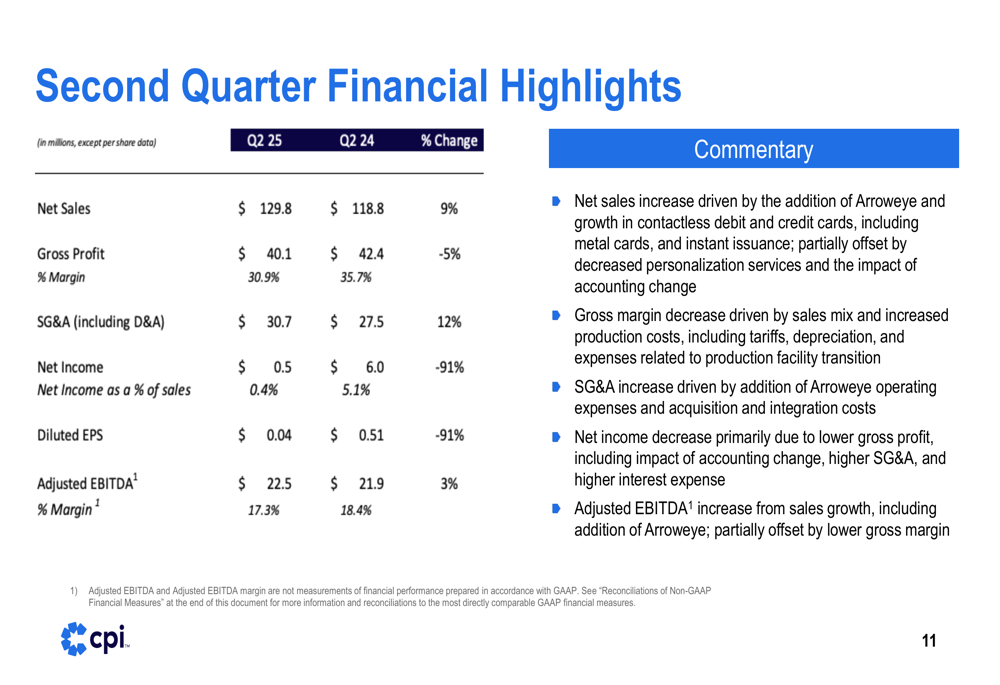

Os destaques financeiros do segundo trimestre mostram o forte contraste entre o crescimento da receita e o declínio do lucro:

Análise financeira detalhada

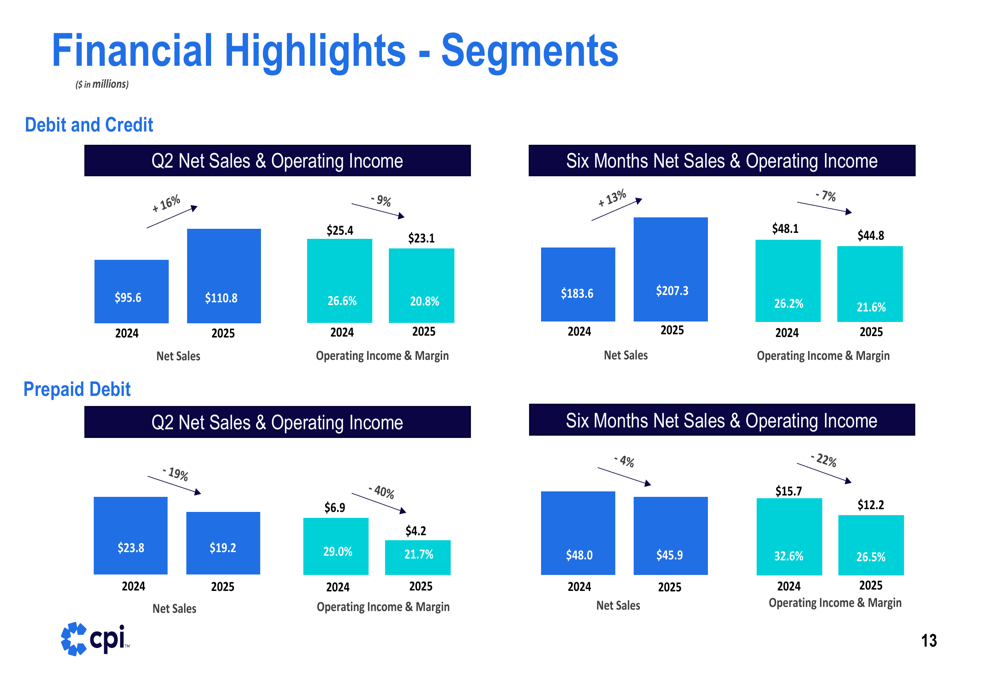

O desempenho da CPI variou significativamente entre seus dois principais segmentos. O segmento de Débito e Crédito viu as vendas líquidas aumentarem de US$ 95,6 milhões no 2º tri de 2024 para US$ 110,8 milhões no 2º tri de 2025, embora o lucro operacional deste segmento tenha diminuído de US$ 25,4 milhões para US$ 23,1 milhões. O segmento de Débito Pré-pago enfrentou desafios mais substanciais, com vendas líquidas diminuindo de US$ 23,8 milhões para US$ 19,2 milhões e lucro operacional caindo de US$ 6,9 milhões para US$ 4,2 milhões.

A análise de desempenho por segmento é mostrada no seguinte gráfico:

O lucro bruto do trimestre diminuiu 5% em relação ao ano anterior, com pressões nas margens atribuídas ao mix de vendas e aumento nos custos de produção, incluindo despesas com tarifas. As despesas de SG&A aumentaram 12%, pressionando ainda mais o resultado final.

Esses resultados continuam uma tendência preocupante observada no 1º tri de 2025, quando a empresa reportou uma diminuição na margem de lucro bruto para 33,2% de 37,1% em relação ao ano anterior, junto com ineficiências operacionais em sua nova instalação em Indiana.

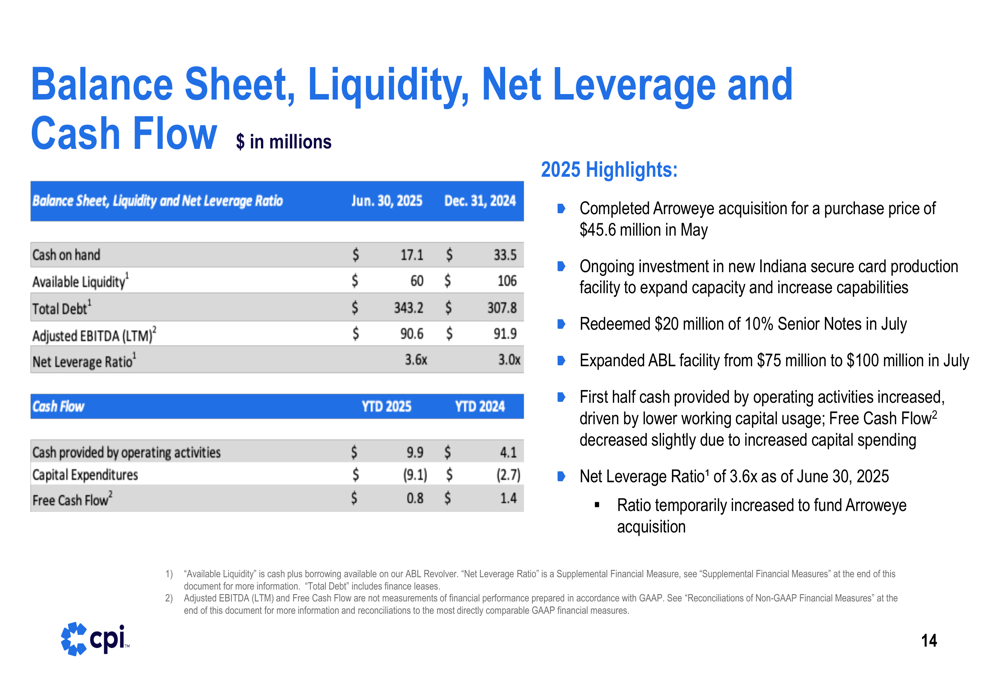

O balanço da empresa mostra liquidez disponível de US$ 60 milhões em 30.06.2025, com dívida total de US$ 343,2 milhões e um índice de alavancagem líquida de 3,6x. O fluxo de caixa livre para o primeiro semestre de 2025 foi de apenas US$ 0,8 milhão.

Iniciativas estratégicas

Um desenvolvimento estratégico importante no 2º tri foi a conclusão da aquisição da Arroweye por US$ 45,6 milhões em maio de 2025. A empresa descreve a Arroweye como tendo "um forte início", embora esta aquisição pareça ser o nome corrigido do que foi referido como "AeroEye Solutions" na teleconferência de resultados do 1º tri.

A Arroweye expande os mercados endereçáveis da CPI ao atender segmentos de clientes complementares, incluindo gestores de programas pré-pagos, fintechs, bancos e cooperativas de crédito. A aquisição visa casos de uso diversos além do foco principal da CPI em débito e crédito para instituições financeiras.

A justificativa estratégica para a aquisição da Arroweye é explicada neste slide:

A CPI continua a investir em iniciativas de crescimento de longo prazo, incluindo:

- Card@Once para emissão instantânea

- Entrada no mercado de pacotes pré-pagos de circuito fechado nos EUA

- Soluções expandidas de cartões de pagamento para saúde

- Interesse crescente em outras soluções digitais

- Vendas de cartões metálicos

Perspectivas futuras

A CPI Card Group atualizou suas perspectivas para 2025, projetando um aumento de baixo a médio dois dígitos nas vendas líquidas, refletindo principalmente a adição da Arroweye. A empresa espera que o EBITDA ajustado aumente de médio a alto dígito único. Notavelmente, esta perspectiva não reflete totalmente os potenciais impactos tarifários, o que continua sendo uma preocupação para os investidores.

A orientação atualizada da empresa é mostrada no seguinte slide:

A administração mantém que as tendências de crescimento de longo prazo permanecem intactas, citando o crescimento de cartões em circulação nos EUA, a natureza recorrente do negócio e tendências em direção à adoção de cartões contactless de maior valor e soluções de embalagem segura.

No entanto, os investidores parecem preocupados com a capacidade da empresa de transformar o crescimento das vendas em lucros, como evidenciado pela queda das ações na pré-abertura. Com uma faixa de negociação de 52 semanas de US$ 17,27 a US$ 35,19, as ações da PMTS estão agora sendo negociadas próximas ao limite inferior dessa faixa, refletindo o crescente ceticismo sobre as perspectivas de lucratividade da empresa no curto prazo em meio a pressões contínuas nas margens e custos de integração associados à aquisição da Arroweye.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: