Chefe do BLS demitido por Trump: Por que os mercados não reagiram?

Introdução e contexto de mercado

A Installed Building Products (NYSE:IBP) divulgou sua apresentação para investidores do 2º tri de 2025 em 07 de agosto de 2025, destacando o foco contínuo da empresa na diversificação de produtos e mercados. A apresentação ocorre após um primeiro trimestre desafiador, quando a IBP ficou abaixo das expectativas de lucros, mas superou as previsões de receita. O mercado respondeu positivamente aos últimos resultados, com as ações da IBP subindo 9,06% nas negociações de pré-mercado para US$ 231,02, sugerindo uma melhora significativa em relação ao desempenho do 1º tri.

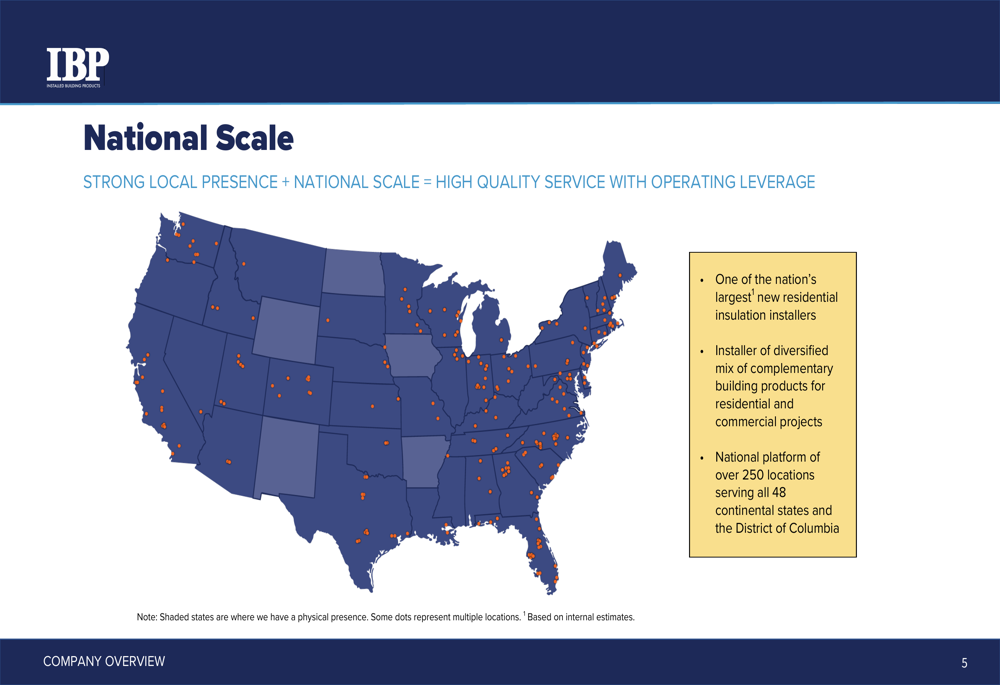

Como uma das maiores instaladoras de isolamento residencial do país, com presença em todos os 48 estados continentais e no Distrito de Columbia, a IBP aproveitou sua escala nacional para criar uma cadeia de valor simplificada que conecta fabricantes diretamente aos construtores, eliminando intermediários tradicionais.

A presença geográfica da empresa é ilustrada no seguinte mapa, mostrando a extensa cobertura nacional da IBP:

Destaques do desempenho trimestral

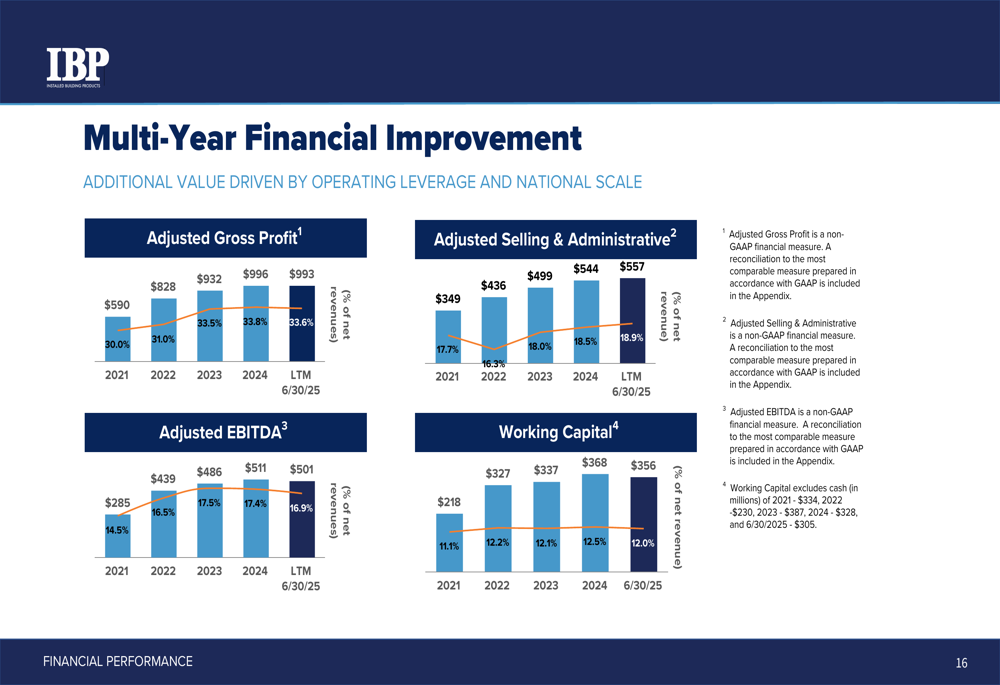

Os resultados financeiros da IBP mostram melhoria consistente em métricas-chave. A empresa reportou crescimento substancial na receita líquida, que aumentou de US$ 1.968,7 milhões em 2021 para US$ 2.955,9 milhões nos doze meses encerrados em 30 de junho de 2025. Da mesma forma, o EBITDA ajustado cresceu de US$ 285,4 milhões para US$ 500,7 milhões no mesmo período, refletindo a eficiência operacional e a execução bem-sucedida de sua estratégia de crescimento.

O gráfico a seguir ilustra a melhoria financeira plurianual da IBP em métricas-chave:

Esse desempenho representa uma recuperação notável em relação ao 1º tri de 2025, quando a empresa reportou uma queda de 1% na receita ano a ano e ficou abaixo das expectativas de LPA. A margem bruta ajustada do 1º tri de 32,7% foi inferior aos 33,9% do ano anterior, mas ainda dentro da faixa-alvo da empresa de 30-34% delineada na estrutura operacional anual.

Iniciativas estratégicas

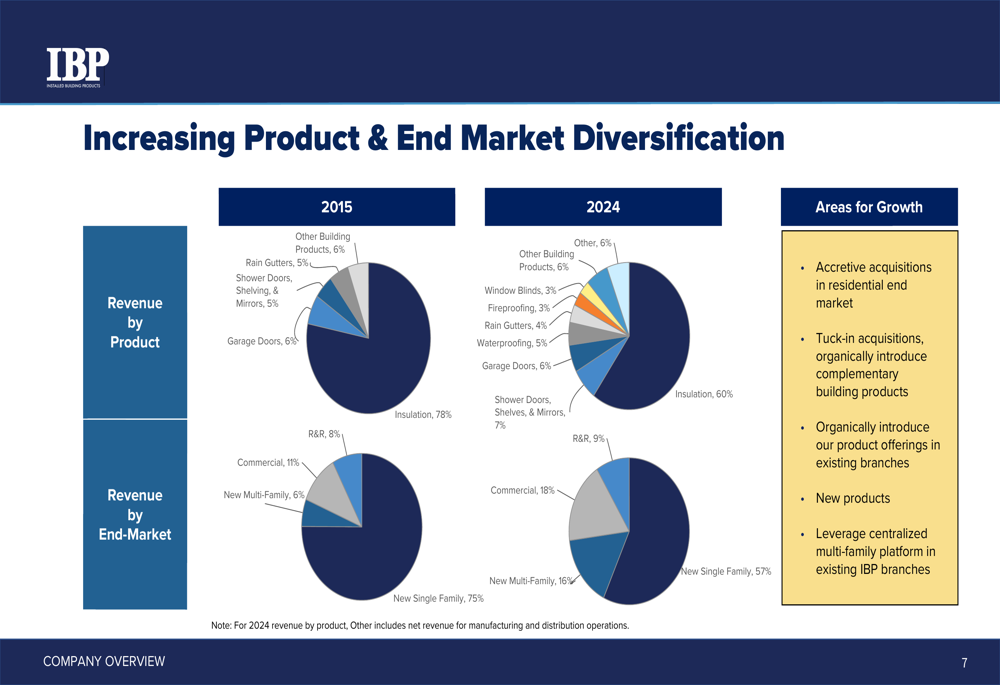

Um pilar da estratégia da IBP tem sido sua diversificação deliberada tanto de produtos quanto de mercados finais. A empresa reduziu significativamente sua dependência de produtos de isolamento, que diminuiu de 78% da receita em 2015 para 60% em 2024. Da mesma forma, a exposição ao mercado de novas residências unifamiliares foi reduzida de 75% para 57% durante o mesmo período, com maior foco em projetos comerciais e multifamiliares.

Esta mudança estratégica é claramente ilustrada nos seguintes gráficos:

A estratégia de diversificação provou ser eficaz na mitigação de riscos associados às flutuações no mercado de construção residencial. Durante a teleconferência de resultados do 1º tri de 2025, a empresa destacou o forte desempenho no segmento comercial pesado, particularmente na construção de data centers, que ajudou a compensar os desafios nos mercados residenciais.

A estratégia de aquisições da IBP tem sido um fator-chave dessa diversificação. A empresa aumentou consistentemente sua atividade de aquisições ao longo do tempo, visando operadores rentáveis enquanto mantém as equipes de gestão existentes e aplica poder de compra nacional para melhorar as margens.

O gráfico a seguir mostra o número de aquisições da IBP em relação às conclusões residenciais nos EUA:

Análise financeira detalhada

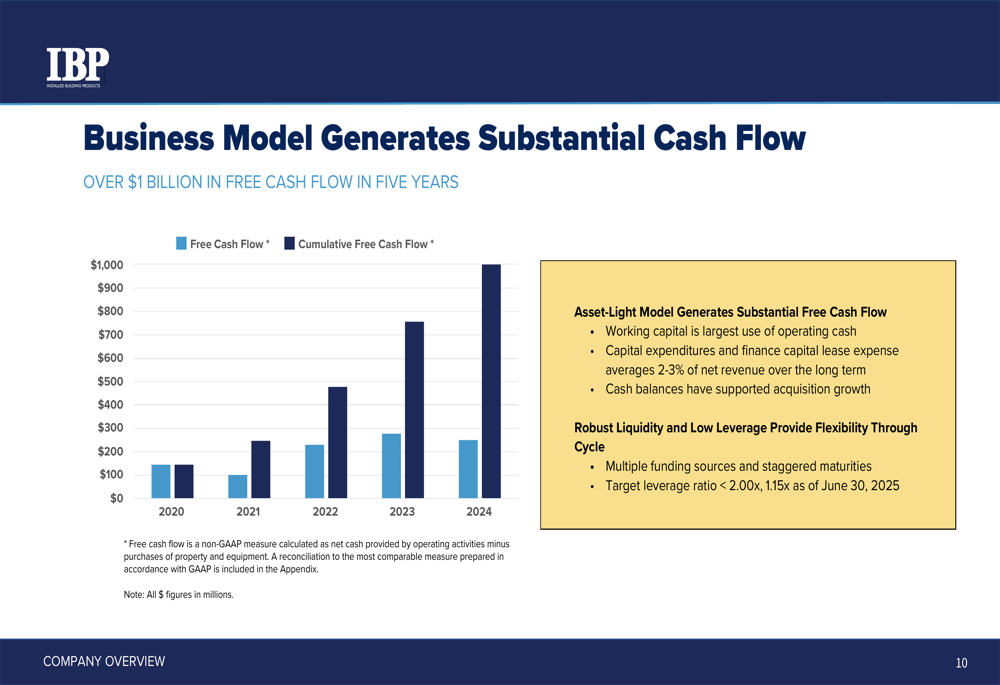

A força financeira da IBP é evidente em sua substancial geração de fluxo de caixa. A empresa produziu mais de US$ 1 bilhão em fluxo de caixa livre nos últimos cinco anos, apoiada por um modelo de negócios com baixa intensidade de ativos e múltiplas fontes de financiamento.

O crescimento cumulativo do fluxo de caixa livre é demonstrado neste gráfico:

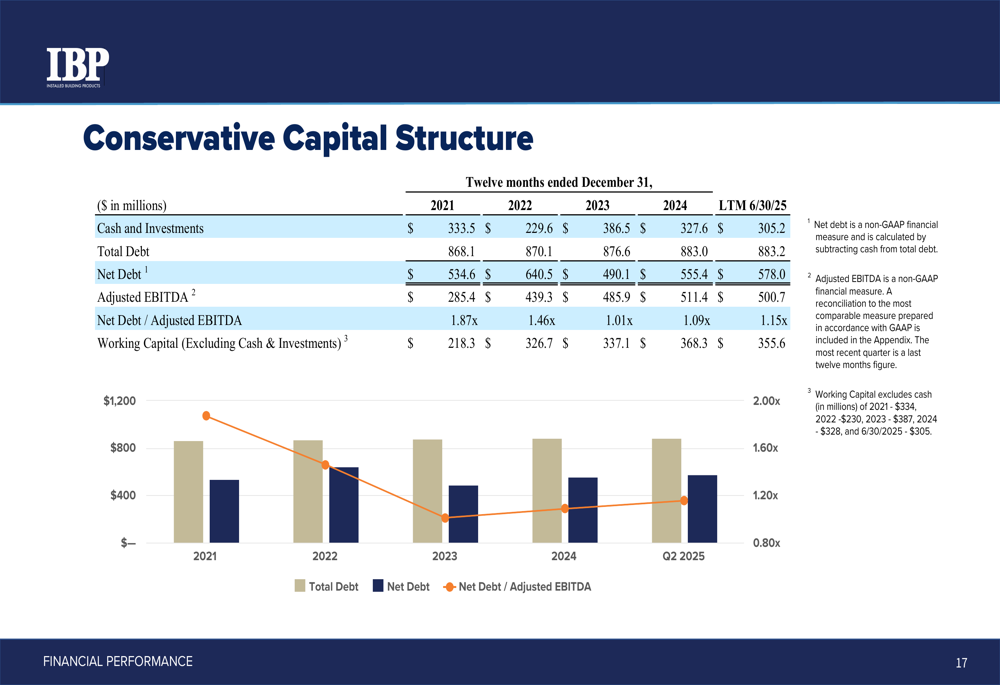

Este forte fluxo de caixa permitiu à IBP manter uma estrutura de capital conservadora enquanto financia suas iniciativas de crescimento. A empresa tem como alvo um índice de alavancagem abaixo de 2,00x e reportou um índice de 1,15x em 30 de junho de 2025.

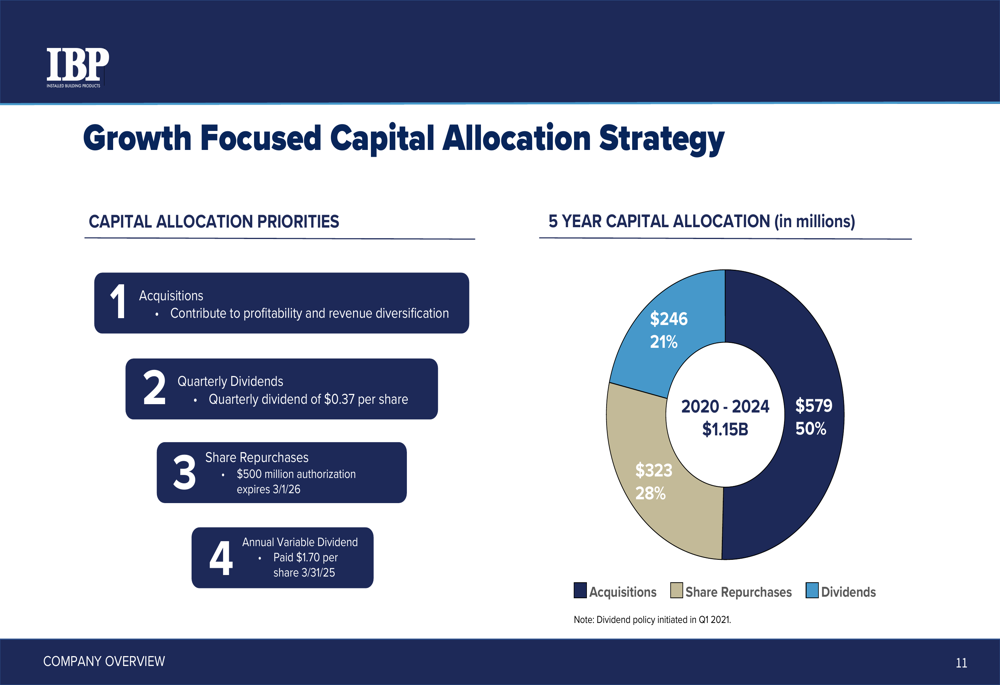

A estratégia de alocação de capital da IBP prioriza aquisições, dividendos trimestrais, recompras de ações e dividendos variáveis anuais. Nos últimos cinco anos, a empresa alocou 21% do capital para aquisições, 28% para recompras de ações e 50% para dividendos.

O gráfico a seguir mostra a distribuição da alocação de capital da IBP:

A abordagem conservadora da empresa para gestão de dívida se reflete em seus níveis estáveis de endividamento, apesar do crescimento significativo. A dívida total aumentou apenas marginalmente de US$ 868,1 milhões em 2021 para US$ 883,2 milhões nos doze meses encerrados em 30 de junho de 2025, enquanto a dívida líquida diminuiu devido ao aumento de caixa e investimentos.

Declarações prospectivas

Olhando para o futuro, a IBP delineou uma estrutura operacional anual visando crescimento orgânico de receita de 0-25%, margens de lucro bruto de 30-34%, crescimento do LPA ajustado de 7-65% e crescimento do EBITDA ajustado de 5-54%. A perspectiva de longo prazo da empresa inclui superar o crescimento de conclusões residenciais nos EUA e alcançar um crescimento de LPA de dois dígitos médios.

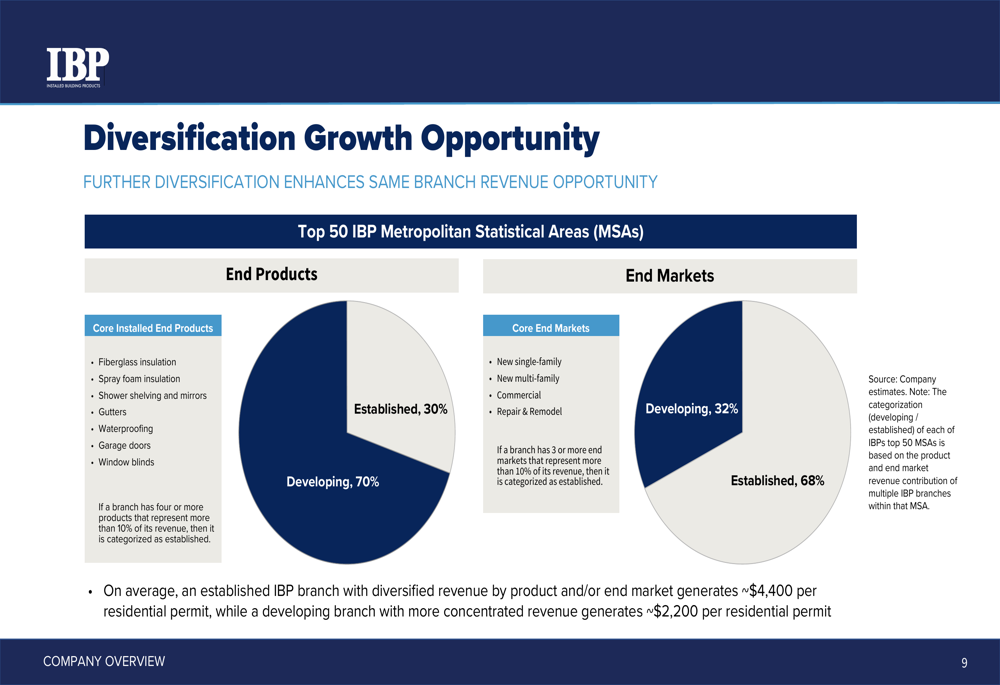

A estratégia de diversificação da IBP continua a apresentar oportunidades significativas de crescimento. A empresa identificou que filiais "estabelecidas" com receita diversificada geram aproximadamente US$ 4.400 por licença residencial, comparado a US$ 2.200 para filiais "em desenvolvimento". Com 70% das filiais ainda categorizadas como "em desenvolvimento" com base na diversificação de produtos, há potencial substancial para crescimento de receita através da diversificação contínua.

Esta oportunidade de crescimento é ilustrada nos seguintes gráficos:

Apesar da perspectiva positiva apresentada nos slides do 2º tri, os investidores devem observar os desafios mencionados durante a teleconferência de resultados do 1º tri, incluindo dificuldades contínuas previstas nos mercados unifamiliar e multifamiliar e potenciais impactos tarifários de US$ 10-20 milhões. As fortes negociações de pré-mercado sugerem que essas preocupações podem ter sido mitigadas por resultados do 2º tri melhores que o esperado.

O compromisso da IBP com iniciativas ambientais, sociais e de governança (ESG) também faz parte de sua estratégia futura, com a empresa destacando seu foco em sustentabilidade, redução da pegada de carbono e manutenção da rotatividade de funcionários significativamente abaixo da média do setor.

À medida que a IBP continua a executar sua estratégia de diversificação e aquisição, a empresa parece bem posicionada para navegar pelos desafios do mercado enquanto entrega valor de longo prazo aos acionistas através de sua abordagem disciplinada para crescimento e alocação de capital.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: