As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

Introdução e contexto de mercado

A Flow Beverage Corp (TSX:FLOW) (OTCQX:FLWBF) apresentou sua atualização para investidores do 2º tri de 2025 em 17 de junho, destacando os esforços contínuos de transformação da empresa e o progresso em direção à lucratividade. A empresa de água alcalina premium, fundada em 2014, continua a se posicionar como uma alternativa sustentável no competitivo mercado de água engarrafada com seus produtos de água de nascente naturalmente ricos em minerais.

A apresentação ocorre enquanto as ações da Flow são negociadas próximas ao limite inferior de sua faixa de 52 semanas, atualmente a US$ 0,07, uma queda de 12,5% em relação ao fechamento anterior e significativamente abaixo de sua máxima de 52 semanas de US$ 0,22. Apesar desses desafios de mercado, a empresa enfatizou sua eficiência operacional aprimorada e redução de perdas.

Como mostrado no slide de visão geral da empresa, a Flow mantém uma presença significativa no varejo com distribuição em mais de 80.000 pontos de venda na América do Norte, incluindo grandes redes como Whole Foods, Sprouts, Costco e Loblaws:

Destaques do desempenho trimestral

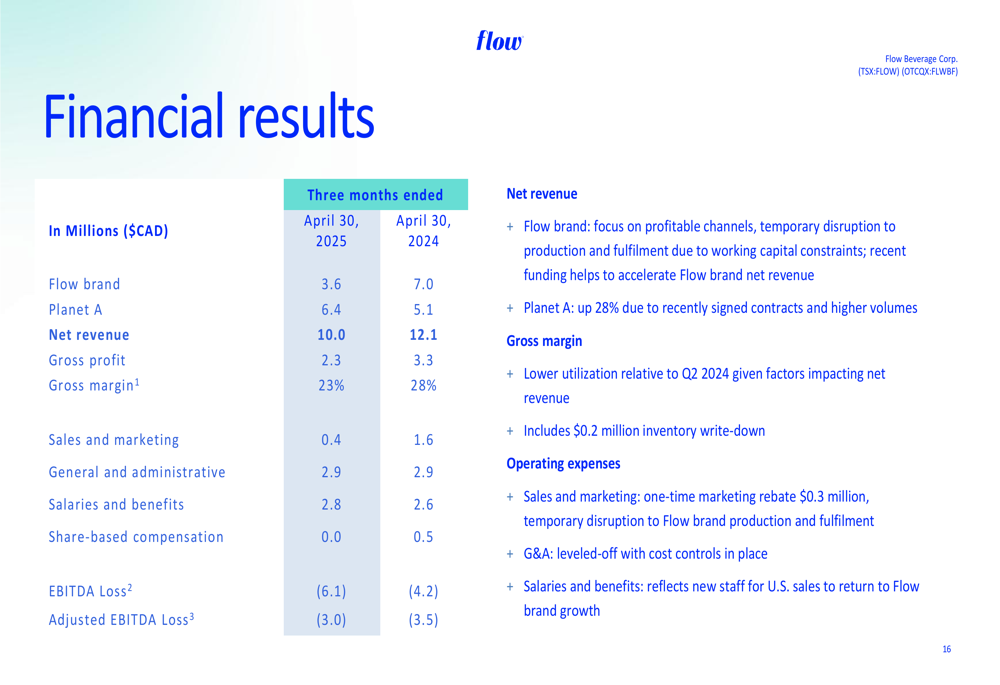

Para os três meses encerrados em 30 de abril de 2025 (2º tri), a Flow reportou resultados financeiros mistos. A receita líquida diminuiu para US$ 10,0 milhões, de US$ 12,1 milhões no mesmo período do ano anterior, representando uma queda de 17,4% ano a ano. O lucro bruto também caiu para US$ 2,3 milhões, de US$ 3,3 milhões, com a margem bruta contraindo para 23% de 28% no 2º tri de 2024.

Apesar dos desafios de receita, a empresa progrediu no controle de custos, com despesas de vendas e marketing significativamente reduzidas para US$ 0,4 milhão, de US$ 1,6 milhão no ano anterior. As despesas gerais e administrativas permaneceram estáveis em US$ 2,9 milhões, enquanto a remuneração baseada em ações diminuiu para zero, de US$ 0,5 milhão.

As medidas de redução de custos ajudaram a Flow a melhorar sua perda ajustada de EBITDA para US$ 3,0 milhões, em comparação com US$ 3,5 milhões no 2º tri de 2024, continuando a tendência da empresa de reduzir perdas:

Iniciativas estratégicas

A apresentação da Flow destacou várias iniciativas estratégicas importantes destinadas a impulsionar o crescimento e melhorar a lucratividade. A empresa anunciou o próximo lançamento da Flow Sparkling Mineral Water, com a primeira produção prevista para julho de 2025. A nova linha de produtos estará disponível em quatro sabores e utiliza embalagens de alumínio sustentáveis com 70% de conteúdo reciclado.

O negócio Planet A Co-packing Solutions da empresa representa outra via de crescimento. A Flow relatou que a Linha 4 da Tetra Pak está operando em plena capacidade, enquanto a Linha 5 da Tetra Pak foi entregue em maio de 2025, com instalação a ser concluída no 3º tri e comissionamento previsto para o 4º tri de 2025. Essa expansão aumentará a capacidade de produção e apoiará contratos adicionais de co-embalagem.

A Flow também garantiu financiamento significativo, levantando US$ 14,3 milhões no acumulado do ano por meio de uma combinação de esforços restritos (US$ 2,3 milhões) e empréstimos garantidos (US$ 12 milhões). Os fundos serão utilizados para capital de giro para atender à demanda tanto da marca Flow quanto do negócio de co-embalagem Planet A.

Análise financeira detalhada

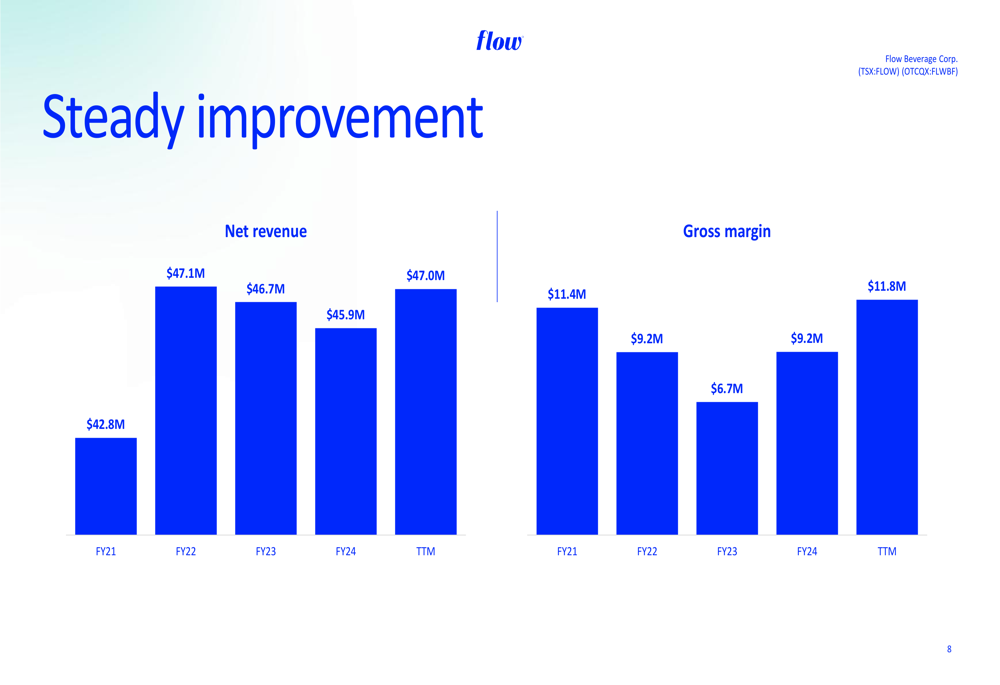

Analisando tendências de longo prazo, o desempenho financeiro da Flow mostra uma empresa em transição. Embora a receita tenha permanecido relativamente estável nos últimos anos (US$ 42,8 milhões no ano fiscal 21, US$ 47,1 milhões no ano fiscal 22, US$ 46,7 milhões no ano fiscal 23, US$ 45,9 milhões no ano fiscal 24 e US$ 47,0 milhões TTM), a empresa fez progressos significativos na redução de despesas e melhoria dos indicadores de lucratividade.

O gráfico a seguir ilustra as tendências de receita e margem bruta da Flow nos últimos anos:

Mais impressionante tem sido a capacidade da empresa de reduzir despesas operacionais. As despesas de SG&A e salários diminuíram de US$ 41,4 milhões no ano fiscal 21 para US$ 24,5 milhões em base de doze meses, representando uma redução de 41%. Isso contribuiu para uma melhoria substancial na perda ajustada de EBITDA, que diminuiu de -US$ 27,2 milhões no ano fiscal 21 para -US$ 11,6 milhões TTM:

A diferenciação da Flow no mercado continua centrada em seu conteúdo mineral e credenciais de sustentabilidade. A empresa destaca que sua água contém 319 partes por milhão de minerais e 425mg/L de eletrólitos, aproximadamente três vezes a quantidade de seu concorrente mais próximo. Com um pH de 8,1, a Flow enfatiza os benefícios superiores de hidratação e sabor de sua água naturalmente alcalina:

A empresa também mantém fortes credenciais ambientais, sociais e de governança (ESG), com certificação B Corp desde 2017 e uma pontuação líder do setor de 114,6, que a Flow afirma ser a mais alta na indústria de água:

Declarações prospectivas

A Flow delineou suas prioridades estratégicas e caminho para a lucratividade, concentrando-se em três áreas principais: crescimento da marca Flow, expansão do negócio de co-embalagem Planet A e melhorias financeiras contínuas.

Para a marca Flow, a empresa planeja expandir para o varejo convencional, lançar a Flow Sparkling Mineral Water no Canadá, seguida por um lançamento nos EUA no início do ano fiscal de 2026, desenvolver parcerias de serviços de alimentação e otimizar canais de e-commerce, incluindo o Amazon Vendor Central.

O negócio Planet A se concentrará no comissionamento da Linha 5, ampliação de parceiros de co-embalagem e adição de infraestrutura para apoiar contratos. As melhorias financeiras continuarão a focar em benefícios de otimização, manutenção dos níveis de despesas operacionais e estabilização do capital de giro.

A empresa também anunciou a nomeação de Paul Dowdall como seu novo CFO. Dowdall traz mais de 25 anos de experiência, incluindo extensa experiência operacional na indústria de bebidas e experiência prévia em empresas públicas.

Enquanto a Flow continua a fazer progressos em sua jornada de transformação, a empresa ainda enfrenta desafios na geração de crescimento consistente de receita e na obtenção de lucratividade. Os resultados do 2º tri de 2025 demonstram que, embora as medidas de redução de custos estejam produzindo melhorias no EBITDA ajustado, a empresa precisa abordar o recente declínio de receita para garantir a sustentabilidade a longo prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: